分析認爲,特朗普最具潛在影響力的政策之一是通過貶值美元來促進出口,但即便在特朗普還未上臺之時,美元在未來幾個月和幾年內已經預定將走弱。因爲,美國的財政赤字沒有緩解的跡象,疊加聯儲局即將降息,這會產生使美元貶值的通脹。

美國共和黨總統候選人特朗普當選下一屆總統的幾率越來越高,市場對其政策的關注度也在增加。分析認爲,特朗普最具潛在影響力的政策之一是通過貶值美元來促進出口,但即便在特朗普還未上臺之時,美元在未來幾個月和幾年內已經預定將走弱。

財金博客ZeroHedge刊文指出,結構性高估以及多年的寬鬆財政政策,以及不夠緊縮的貨幣政策,讓美元走低成爲阻力最小的路徑。而且,美元的主動貶值對美國、其他國家和全球金融體系都附帶着風險。

文章認爲,雖然過去很長一段時間以來,金融市場曾經對政治保持冷漠。如今情況已經發生變化,市場必須密切關注領導人及其隨從的每一句話。隨着特朗普回歸白宮的機會增加,市場對其提出的政策進行了仔細研究,而其中最有可能產生深遠影響的是在他任內擔任美國貿易代表的羅伯特·萊特希澤(Robert Lighthizer)的政策,計劃通過貶值美元來促進美國出口。

但文章認爲,需要注意的是,除非近期在財政和貨幣政策上進行激進和出乎意料的收緊,否則美元走弱已經成爲既定事實,即便距離下屆總統就任還有一段時間。

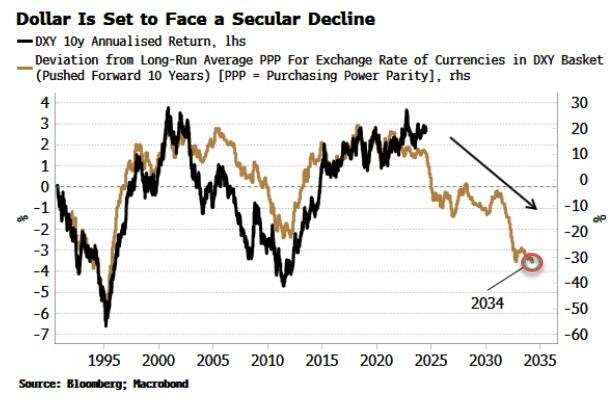

文章表示,近期已經出現種種美元貶值跡象。首先,在美元指數(DXY)貨幣籃子中的幾乎每種貨幣在購買力平價(PPP)基礎上都被低估,尤其是歐元和日元。貨幣通常不會持續高估或低估,而是趨向於其公允價值,這將轉化爲美元在未來十年內的長期走弱。

其次,美元在實際有效匯率(REER)基礎上也被高估。REER是按每個貿易伙伴的貿易量加權的雙邊匯率平均值,經過通脹差異調整後得出。美國的REER比其長期平均值高出近兩個標準差,被拉伸程度排在全球第四。

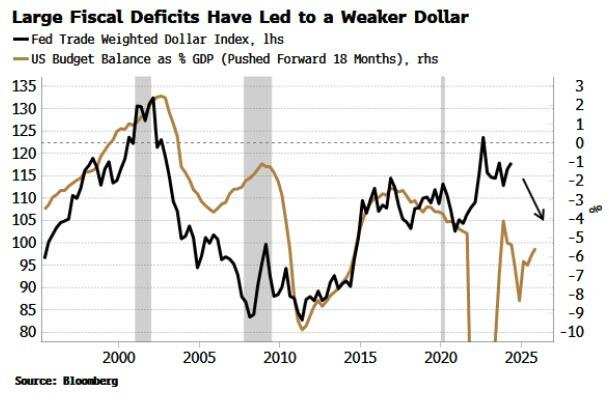

雖然市場預計特朗普將帶來更寬鬆的財政和貨幣政策,但實際上此類政策已經啓動了。去年美國財政赤字達到1.7萬億美元,這是和平時期、非衰退時期的最大預算赤字,這已經是即將到來的美元走弱的標誌。根據預測,赤字通常會在18-24個月內導致美元走弱。

國會預算辦公室預計,不考慮下一任總統是誰,到2026年美國財政赤字將接近1.9到2萬億美元,而且沒有緩解跡象。需要注意的是,國會預算辦公室在後金融危機時代通常會低估年度赤字。

文章認爲,事實證明,當政府支出的同時,能夠通過聯儲局增加貨幣供應量的情況下,這會產生使美元貶值的通脹。而聯儲局的獨立性近年來逐漸被侵蝕,因爲大規模的財政赤字限制了聯儲局的政策靈活性。

如果特朗普出現第二任期,預計白宮將進一步侵蝕聯儲局的政策。特朗普已經表示,如果鮑威爾主席做“正確的事情”,他可以完成整個任期;但鮑威爾是否願意這樣做則是另一回事。

而要促進美元貶值,有很多種做法,萊特希澤偏好的方法似乎是通過關稅威脅迫使其他國家升值其貨幣。但如果聯儲局被允許實行過於緊縮的貨幣政策,這將毫無意義。目前,聯儲局已經迫不及待地想要降息,即使經濟仍然相對強勁,通脹爲3%且有重新上升的風險。

一旦開啓降息,可能會進一步加劇價格壓力,使實際收益率曲線保持平坦,從而可以看到通脹如何在實際上削弱美元的。這條曲線是美元短期內少數頂級(且非常少)的領先指標之一,目前表明美元在近期內(6-9個月)可能會走弱。美元指數在7月份下跌了1.9%。

平坦或倒掛的實際收益率曲線表明,對外國買家而言,美國國債和其他美國資產在對沖外匯實際成本後的吸引力降低,從而減少對美元的需求。而更高的通脹可能會令收益率曲線進一步倒掛。

分析認爲,儘管通過增加美國淨出口短期內可能會讓美元貶值成功,但這種政策伴隨着重大風險。首先是通脹,包括進口通脹,但也有貨幣貶值導致的通脹。然後是對全球增長的風險,因爲世界其他地區需要作出調整,即美國不再是全球終端消費者且擁有最大貿易赤字,而這將反過來影響美國。

而如果國際外匯儲備管理方和其他持有者認爲美國故意貶值其貨幣,這將對美國國債產生極大風險,對全球利率和金融體系穩定性的威脅將是巨大的。正如一些專家指出的一樣,“問題不在於美元是主要的儲備貨幣,而在於美國國債是世界上主要的儲備資產。”

文章認爲,鑑於這些風險,以及貶值美元而不限制美國資本帳戶並非易事,就算特朗普當選,他不會實施其貿易顧問和競選夥伴JD·萬斯(JD Vance)所希望的激進政策。當然,如果特朗普政府引入有害生產效率和全球及美國增長的繁重關稅,或持續的地緣政治風險觸發對美元的避險需求,美元可能會走強。但除此之外,在未來幾個季度,美元走弱已經是既定事實。