有分析稱,最近幾周比特幣的永續掉期資金費率爲(perpetual swap funding rates)負,同時未平倉合約量激增。這種組合表明,市場上有大量的空頭頭寸,從結構上形成了一個容易引發逼空行情的局面。

財金媒體ZeroHedge撰文稱,雖然交易者積極押注比特幣價格將進一步下跌,但在未來幾天或幾周內可能會出現意外,因爲衍生品市場正在形成一個可能引發逼空行情的局面。

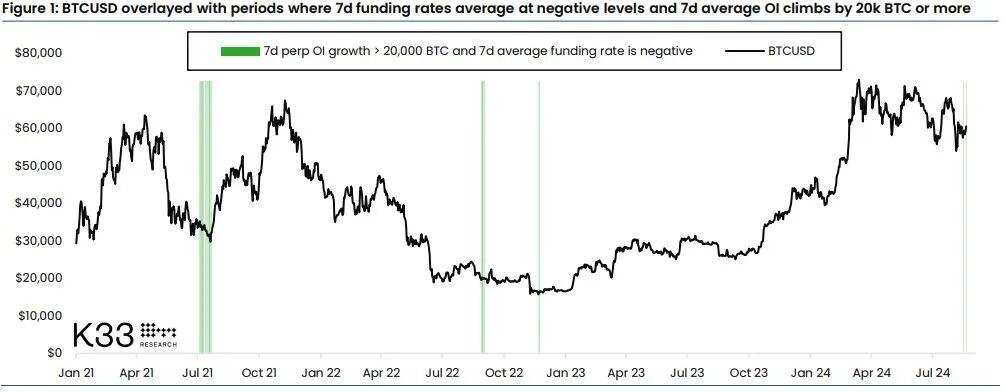

根據研究主導的數字資產經紀公司K33的最新分析,最近幾周比特幣的永續掉期資金費率(perpetual swap funding rates)爲負,同時未平倉合約量激增。這種組合表明,市場上有大量的空頭頭寸,從結構上形成了一個容易引發逼空行情的局面。

K33分析師Vetle Lunde在週二給投資者的報告中寫道:「這表明有激進的空頭行動,從結構上創造了一個適合逼空的局面。」

K33分析師Vetle Lunde在週二給投資者的報告中寫道:「這表明有激進的空頭行動,從結構上創造了一個適合逼空的局面。」

而根據Decrypt的報道,K33的逼空預測依賴於7天平均永續掉期資金費率,該費率自8月5日市場崩盤以來一直在下降,並於週二達到了-2.53%。Lunde寫道,這是自2023年3月以來的最低水平。

與此同時,過去七天的名義未平倉合約量達到了超過28,880比特幣,是一年多以來的最高周度記錄。Lunde寫道:「當前未平倉合約量激增與7天平均資金費率爲負的組合是獨特且充滿希望的。」

資金費率是期貨市場中交易者之間定期支付的費用,特別是用於無到期日的永久合約。這些費率用於保持永久合約價格與現貨價格一致。當資金費率爲正時,更多押注價格上漲(多頭頭寸)的交易者向那些押注價格下跌(空頭頭寸)的交易者支付費用。而當資金費率爲負時,這反映出更多押注價格下跌的交易者向押注價格上漲的交易者支付了一筆不小的費用。

通常情況下,當市場穩定時,資金費率在10.95%左右浮動,Lunde寫道。但當很多人開始激進地押注時,費率可能會偏離預期,這通常顯示更多交易者湧向同一個賭注。而就在最近幾天,比特幣價格波動顯著,因爲空頭興趣增加。

但根據CoinTelegraph的報道,有加密貨幣分析師表示,一些比特幣的流行交易指標顯示出積極信號,如果宏觀數據一致,這可能迫使交易者迅速行動並平倉。

「技術指標正在改善,而一些交易者持有空頭頭寸,這有可能引發逼空行情,」10x Research研究主管Markus Thielen在8月21日的一份報告中說道。

而在8月18日的一份報告中,CryptoQuant研究員Axel Adler提到兩個關鍵指標——泡沫與崩盤市場結構以及市值和實現市值之間差異與市值標準差之比(MVRV-Z分數)——作爲比特幣當前價格走勢健康前景的信號。

Adler補充道:「我們可以看到,當前的牛市週期正在相當穩定地發展,沒有顯著的異常或急劇的跳躍。」

目前,美國現貨比特幣ETF在過去十個連續交易日中的八天都保持了正流入。8月20日,ETF的總流入量爲8800萬美元,爲兩週以來的最高值。

貝萊德自今年1月推出現貨比特幣ETF IBIT以來,除了5月1日之外,還沒有一天的淨流出記錄。

根據投資公司River的研究員Sam Baker的說法,美國最大的60%對沖基金都持有比特幣ETF的敞口。

最後,值得注意的是,自現貨比特幣ETF推出以來,比特幣日內交易出現了明顯的模式:似乎永久期貨市場主導了美國交易時段的下行,然後ETF在隨後的亞洲和歐洲交易時段以較低的價格買入。

K33分析师Vetle Lunde在周二给投资者的报告中写道:“这表明有激进的空头行动,从结构上创造了一个适合逼空的局面。”

K33分析师Vetle Lunde在周二给投资者的报告中写道:“这表明有激进的空头行动,从结构上创造了一个适合逼空的局面。”