再拋售約2470萬股美國銀行普通股

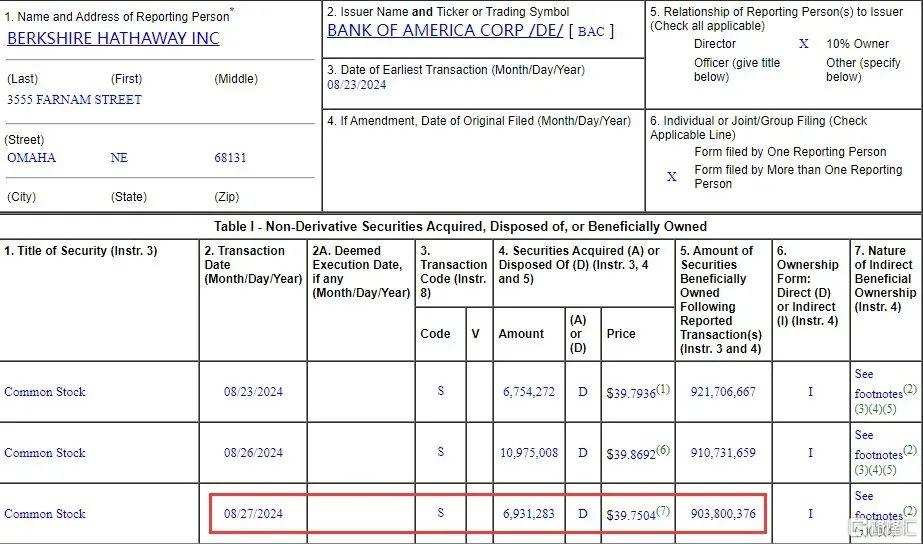

伯克希爾哈撒韋當地時間8月27日向美國證券交易委員會提交的文件顯示,該公司在8月23日至8月27日期間出售了約2470萬股美國銀行普通股,交易金額約爲9.819億美元。

自7月中旬以來,伯克希爾哈撒韋公司通過一系列拋售,總共減持了近13%的股份,產生了54億美元的收益。

伯克希爾目前仍是美國銀行最大的股東——根據週二的收盤價,其持有該銀行9.038億股股票,價值359億美元。

伯克希爾目前仍是美國銀行最大的股東——根據週二的收盤價,其持有該銀行9.038億股股票,價值359億美元。

巴菲特對美國銀行的投資始於2011年金融危機後,當時該股股價接近5美元。在出現拋售狂潮之前,該股今年上漲了31%。此後,股價下跌10%,至39.67美元。

美國銀行是巴菲特最愛的傳統銀行股。根據最新的13F文件,截至第二季度末,伯克希爾前五大重倉股爲蘋果、美國銀行、美國運通、可口可樂、雪佛龍。

伯克希爾爲什麼要大幅減持?

到目前爲止,巴菲特本人一直對其減持美國銀行的理由和意圖保持沉默。

近年來,伯克希爾已經清倉了多家銀行的股票,包括美國合衆銀行、富國銀行、紐約梅隆銀行。

市場分析人士認爲,巴菲特減持美國銀行的思路可能與此前對美國合衆銀行、富國銀行的操作策略一致。通過不斷減持,將持股比例降至10%以下,將無需再在兩個工作日內披露股票交易情況,以規避監管風險。

另有外界猜測,巴菲特減持美銀的原因可能包括美銀的估值過高、爲聯儲局貨幣政策轉變做準備、嗅到了傑克遜霍爾的特殊信號等。

進入8月後,聯儲局開始頻繁地對外釋放減息的信號。鮑威爾在傑克遜霍爾會議的發言也堅定地傳達了政策轉向的信號。

伯克希尔目前仍是美国银行最大的股东——根据周二的收盘价,其持有该银行9.038亿股股票,价值359亿美元。

伯克希尔目前仍是美国银行最大的股东——根据周二的收盘价,其持有该银行9.038亿股股票,价值359亿美元。