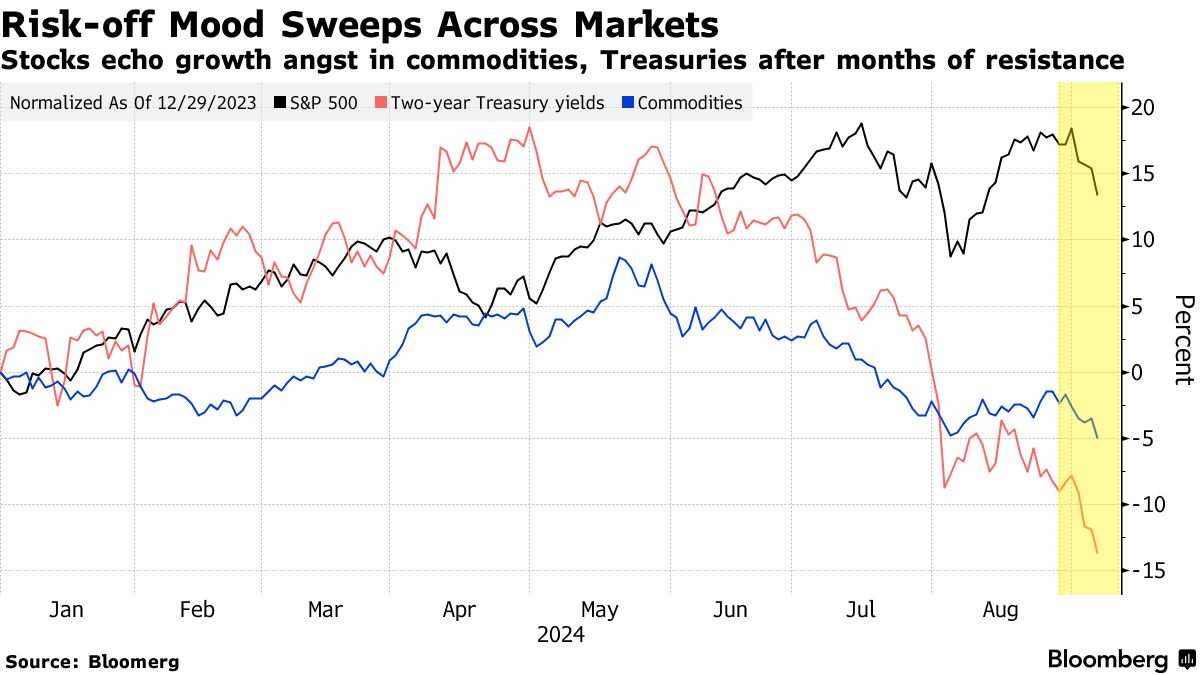

華爾街交易員們突然聚焦於未來的經濟風險;股票在與債券、大宗商品脫鉤後恢復拋售,摩根大通的模型顯示出在不同資產中存在不同的經濟衰退概率。

對於那些長期以來堅持「經濟增長牛市」觀點的華爾街經濟學家們來說,越來越傾向於重新發布新的研報來扭轉自己的觀點。債券和大宗商品市場早已預言的令人不安的數據,本週將股市等風險資產交易員從沉睡中喚醒,這是自2023年$矽谷銀行 (SIVBQ.US)$危機以來美國股市表現最差的一次,華爾街交易員們突然聚焦於未來的美國經濟風險。

「壞消息就是好消息」這一理論長期以來成爲驅動美股估值抬升的催化因素之一——即美國經濟低迷意味着聯儲局減息將愈發激進,進而利好美股等風險資產走勢。然而,近期這一理論可謂「土崩瓦解」,市場重新擁抱驅動美股上行的「經典框架」,即強勁的業績與韌性十足的宏觀經濟,而不是「壞消息就是好消息 」。

觸發「薩姆規則」的7月失業率數據,可謂是「壞消息就是好消息」趨向失靈的開端。自那以來,美股上行的催化因素不再依賴疲軟經濟數據帶來的減息提振,而是更加依賴韌性十足的宏觀經濟數據以及強勁的業績,因爲持續疲軟的經濟數據湧現,不僅意味着美國經濟放緩,還意味着美國經濟衰退的可能性在增加,而衰退帶來的消費者支出驟降、企業大幅縮減開支、大幅裁員等負面連鎖反應無疑將對整個美股估值造成重創。

觸發「薩姆規則」的7月失業率數據,可謂是「壞消息就是好消息」趨向失靈的開端。自那以來,美股上行的催化因素不再依賴疲軟經濟數據帶來的減息提振,而是更加依賴韌性十足的宏觀經濟數據以及強勁的業績,因爲持續疲軟的經濟數據湧現,不僅意味着美國經濟放緩,還意味着美國經濟衰退的可能性在增加,而衰退帶來的消費者支出驟降、企業大幅縮減開支、大幅裁員等負面連鎖反應無疑將對整個美股估值造成重創。

作爲對比,最明顯的就是8月初期以來持續在預期附近徘徊甚至稍微高於稍微預期的初請失業金數據,持續推動激進減息50個點子預期降溫,同時也在推動衰退預期持續降溫,但美股在此期間呈現漲勢。

業績,也是近期美股上行重要催化劑, $谷歌-A (GOOGL.US)$ 與$微軟 (MSFT.US)$以及$特斯拉 (TSLA.US)$等科技巨頭不及預期的業績,以及模糊的AI貨幣化前景,無一例外都令這些公司股價大跌,並且由於佔高額權重,帶動$標普500指數 (.SPX.US)$走弱。但是投資者們並非全然拋棄與AI相關的科技股,而是致力於尋找那些能夠藉助突破性的生成式AI來實現業績增長數字的公司。比如,德國軟件業巨頭SAP、AI軟件先驅$Palantir (PLTR.US)$以及老牌科技巨頭 $IBM Corp (IBM.US)$ ,Facebook母公司 $Meta Platforms (META.US)$ 在公佈強於預期的季度業績以及業績展望之後,股價在短期內都因強勁的業績數據與展望而實現迅速暴漲。

然而,8月弱於預期的非農出爐後,雖然50個點子激進減息的預期升溫,但是衰退預期也在升溫,進而推動美股又一次大跌。並且9月以來公佈的經濟數據多數暗示美國經濟離衰退越來越近,甚至推動標普500指數本週錄得去年3月來最差單週表現。

這也是爲什麼比起50個點子減息幅度,市場更願意已釋放減息信號的聯儲局在9月選擇減息25個點子。聯儲局若9月選擇25個點子,則基本上等同於「預防式減息」,意味着聯儲局對於美國經濟預判相對樂觀,減息25個點子更多基於防止美國經濟步入衰退,力爭爲美國經濟動能添磚加瓦;而減息50個點子在很大程度上意味着聯儲局對於美國經濟相對悲觀——即聯儲局官員們可能看到了市場未察覺到的經濟衰退苗頭,推升經濟衰退自我實現的可能性,同時也意味着聯儲局減息出發點可能不等同於「預防式減息」,屆時美股市場可能因衰退預期飆升而陷入恐慌式拋售。

華爾街交易員們愈發屈服於對增長的擔憂

在美股從8月初的低迷中快速反彈後,由於最近以勞動力市場和極度疲軟的ISM製造業數據爲首令人沮喪的經濟數據帶來持續打擊,華爾街交易員們屈服於對經濟增長的擔憂。標普500指數連續四日下跌,信貸利差以8月初以來最快的速度擴大,$費城半導體指數 (.SOX.US)$暴跌12%,爲新冠疫情爆發以來的最大周度跌幅。

今年美股基準指數——標普500指數仍然上漲了13%,幾乎所有波動在牛氣沖天的圖表中只是曇花一現,風險敏感資產在很大程度上仍被認爲將迎來美國經濟「軟着陸」,而不是衰退。

然而,這種交易行爲——尤其是週五的交易行爲,是跨資產投資者之間罕見的共識。根據一項指標,直到最近,他們對美國經濟未來的分歧創下2019年以來最嚴重程度,因此週五達成的共識實屬罕見。

隨着兩年多以來聯儲局鷹派政策行動的影響,本週美國股市——受一些經濟敏感型零售公司(比如美元樹)以及一些疲軟的經濟數據拖累,加入了持續時間更長的市場下跌,但是,非農與製造業等疲軟經濟數據帶來的巨大拖累效應已經摺磨了原油價格、銅價和債券收益率一個多月。

「投資者們現在可能已經意識到經濟衰退的風險,但那是在他們按了十次鬧鐘之後,」 JonesTrading首席市場策略師邁克爾·奧羅克表示。“當你綜合考慮經濟數據和隨後的業績數據報告時,環境可能只會惡化。”

股票市場奏樂起舞之時,債券市場早已拉響警報

債券投資者——無論正確與否,他們歷來被視爲「聰明資金」,因爲他們傾向於率先預判經濟方向的轉變,他們押注聯儲局減息步伐將快於華爾街普遍預期。這也推動2年期美國國債收益率跌至2022年以來的最低水平,意味着債券投資者們預計美國經濟將愈發低迷,促使聯儲局持續以50個點子步伐減息。

大宗商品綜合體同樣對消費和投資週期的前景發出警告信號,衡量全球增長的兩個主要大宗商品指標出現大幅下跌——油價抹去了2024年的全部漲幅,而銅價在過去16週中有13周下跌。

雖然美股在「壞消息就是好消息」催化下,2024年走上了截然不同的牛市道路,但本週的走勢確實有一個明顯的先兆:8月初,勞動力市場疲軟的早期跡象導致債券收益率和股票暴跌,這場波動風暴來得快去得也快。最近的爆發反映了導致第一次崩盤的同樣擔憂——美國經濟可能正在迅速停滯,聯儲局無法以「預防式減息」提振經濟,甚至來不及拯救也沒有緊急政策能夠補救。

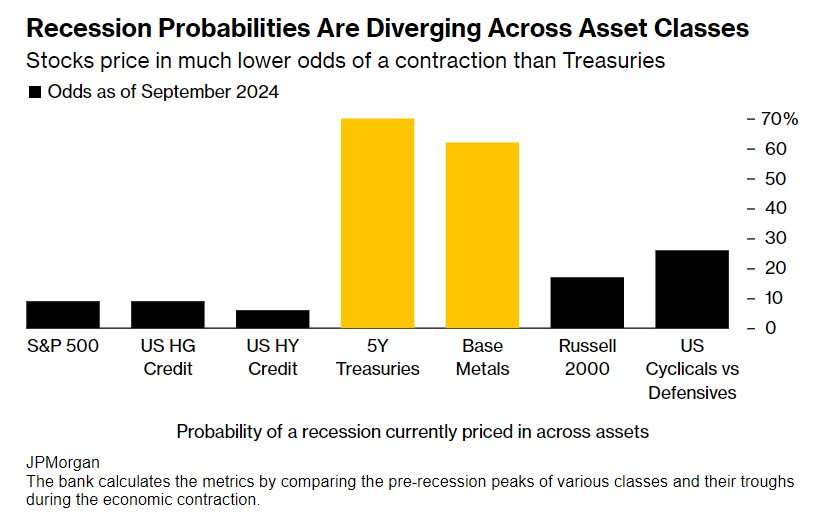

從某種角度來看,股票等風險資產的同步拋售證實了政府債券中尤爲明顯的謹慎態度。要了解股票和信貸在樂觀增長情景下的定價與其他資產有何不同,可以參考包括尼古拉斯·帕尼吉左格魯在內的摩根大通公司策略師所編制的模型。它通過比較各種資產與過去週期的走勢,從各種大類資產走勢與定價中得出經濟衰退的可能性。模型顯示,截至週三,股市和投資級信貸所暗示的經濟衰退可能性相對最低,僅爲9%。

相比之下,大宗商品和美債市場所定價衰退概率高得多,分別約爲62%和70%。

摩根大通資產管理公司投資組合經理普里亞·米斯拉表示:“我認爲沒有哪個市場真正考慮到經濟衰退的合理可能性,但總體數據表明,經濟衰退的風險正在增加。”「儘管人們對聯儲局9月份減息25個點子或50個點子難以判斷,但如果經濟衰退即將來臨,所有市場都會有明顯的動作,不必僅關注聯儲局減息步伐。並且減息對經濟的滲透也需要一段時間。」

不同資產類別的衰退概率正在分化——股票市場定價的衰退概率比美債定價低得多

當然,在多數時代,從嘈雜的金融資產中剖析出乾淨的經濟信息也充滿了風險。在整個通脹時代,市場和央行行長們一樣,一次又一次地錯誤預測商業週期。與此同時,交易員情緒和資金流動等大量投資因素可能會推動價格超出宏觀基本面所代表的合理水平。比如,近期美國股市回調的邏輯除了衰退擔憂,還包括倉位擁擠和估值過高,尤其是$英偉達 (NVDA.US)$、谷歌和微軟等大型科技股。

也許債市過於悲觀?美國經濟放緩概率很大,但不一定陷入實質衰退

上個月,股票和債券之間的情緒差距仍然很明顯。標普500指數的等權重版本——給予大型科技公司與普通消費品相同的權重——在8月底創下歷史新高,這是對未來商業週期的樂觀信號。與此同時,兩年期美國國債收益率持續下跌,反映出人們鮑威爾領導下的聯儲局將被迫以快於預期的速度減息來提振疲軟的美國經濟,反映出股債市場對於宏觀經濟的預判和定價截然不同。

如果這種信念建立起來,股票等風險資產可能會被迫從世界上最重要的債券市場獲得新的線索。但是這並非完美的科學,但在本週早些時候連續三個交易日,標普500指數距離52周高點僅僅2.5%,而2年期美債在52周低點附近波動50個點子,這是自2019年以來從未見過的股債分化現象。

在整個股市牛市期間,尤其是在這個後疫情時代,任何關於經濟衰退的預言都被證明是錯誤的。債券市場也並非總是正確。直到本週,2年期美國國債收益率自2022年以來一直超過10年期國債收益率,這是有史以來最長期倒掛。

現在,隨着收益率曲線的形狀在這個市場週期中首次正常化,人們開始質疑它是否是經濟衰退的最可靠預兆指標。

縱觀歷史,數據發出的信號總是不祥的,過去四次經濟衰退都是在收益率曲線再次轉爲正值之後開始的。然而,隨着聯儲局減息,美國經濟成功「軟着陸」也可能刺激收益率曲線更加陡峭,從而推動短期收益率下降。

德意志銀行策略師吉姆·裏德本週在一份報告中寫道:“因此,無論你傾向於哪種方式,一條正斜率的曲線(如果我們繼續朝這個方向前進的話)都可能帶來關鍵時刻,即收益率曲線是否已經完全喪失了作爲本輪週期領先指標的能力,或者它這次帶來的力量是否比歷史上其他週期來得更晚。”

對於管理着1600億美元資產的Manulife Asset Management基金經理內森·托夫特來說,經濟放緩難以避免,但美國經濟將能夠避免「實質衰退」。然而,這並沒有阻止他的公司在最近幾周減少股票持有量,他認爲即使經濟放緩也將導致美股估值下行。「這並非由於擔心美國經濟出現重大下滑,而是由於技術面和看漲情緒因經濟疲軟跡象而疲軟、估值過高、選舉和季節性因素。」

編輯/emily

触发“萨姆规则”的7月失业率数据,可谓是“坏消息就是好消息”趋向失灵的开端。自那以来,美股上行的催化因素不再依赖疲软经济数据带来的降息提振,

触发“萨姆规则”的7月失业率数据,可谓是“坏消息就是好消息”趋向失灵的开端。自那以来,美股上行的催化因素不再依赖疲软经济数据带来的降息提振,