「向下」管理預期

聯儲局還未開始減息,金融股已經先跌爲敬。

當地時間週二,美股金融股集體暴跌,摩根大通更是領跌道指成分股。

摩根大通收跌5.19%,盤中一度下跌約7%,創下自2020年6月以來的最大跌幅。

摩根大通收跌5.19%,盤中一度下跌約7%,創下自2020年6月以來的最大跌幅。

包含24家銀行的KBW銀行指數下跌約1.9%,高盛收跌4.39%,信用卡貸款機構Capital One Financial跌3.23%,花旗集團跌2.67%。

最新,摩根大通警告稱,投資者對其明年的收益過於樂觀。

同時,減息即將開始,對銀行健康、貸款利潤率高企的「金髮姑娘時代」即將結束的擔憂成爲市場關注的焦點。

受到減息的衝擊

對於金融股來說,利率的走勢非常關鍵。

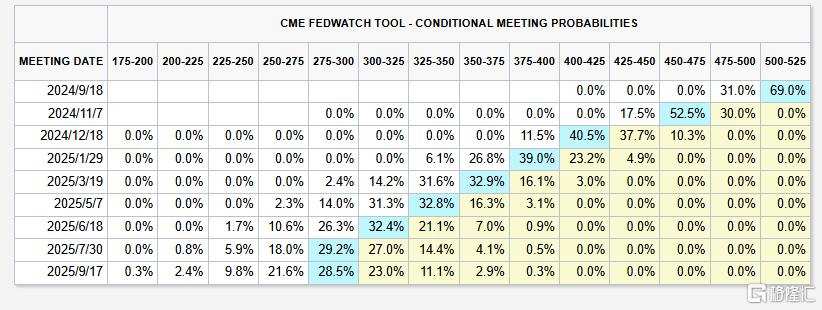

當前,聯儲局即將開啓減息週期。市場普遍預計,聯儲局在本月的會議上將至少減息25點子,聯邦基金利率將從5.25%-5.5%降至5%-5.25%。

最新,摩根大通的總裁Daniel Pinto表示,分析師對明年的支出和淨利息收入(NII,即銀行資產收益與債務支付之間的差額)的預測過於樂觀。

去年,受利率上升的影響,美國四大銀行的NII飆升至歷史最高水平。

但近幾個月來,包括首席執行官Jamie Dimon在內的摩根大通管理層一直在警告股東,順風期不會永遠持續,市場對公司的盈利期望過高。

Pinto表示,當前,由於預期聯儲局將在未來幾個月內減息,NII正在減少,分析師目前對NII的估計「不太合理」。

他指出:「分析師普遍認爲,到2025年,NII將下降15億美元,從915億美元降至900億美元。這不太合理,因爲利率預期下降了250個點子。所以,我認爲這個數字會更低。」

Pinto表示:「顯然,隨着利率下降,存款重新定價的壓力會減小。但如你所知,我們對資產非常敏感。」

他預計,摩根大通三季度的投行業務收入有望增長約15%,交易業務的收入將持平或僅增長約2%。

「向下」管理預期

需要注意的是,摩根大通不是唯一一家發出警告的華爾街投行。

週一,高盛首席執行官David Solomon剛警告投資者,其交易業務的收入將在三季度下降約10%。

Solomon還表示,由於高盛繼續撤出消費銀行業務,其三季度的收益也將受到4億美元的損失,並將收入下降歸咎於固收、貨幣和大宗商品交易收入的下降。

此外,花旗的首席財務官也警告稱,三季度的交易收入將下降約4%。

資本要求增加減半

同時,美國監管層正在對銀行的資本規則提案進行修改。

聯儲局監管副主席Michael Barr週二表示,擬議修訂將把監管機構爲美國八大銀行計劃的19%資本上調幅度削減一半左右。

包含花旗集團、美國銀行和摩根大通在內的大型銀行將面臨9%的資本要求增加,以應對金融衝擊。

巴爾表示,受該規則約束的其他大型銀行將面臨約3%-4%的資本要求增加。

對此,參議院民主黨人Elizabeth Warren批評稱,這些措施給了銀行太多讓步。

「修訂後的銀行資本標準增加了未來金融危機的風險,並讓納稅人承擔救助責任。經過多年不必要的拖延,聯儲局非但沒有加強金融體系的安全,反而屈服於大銀行高管的遊說。」