美股有可能這個月就會見頂(如果特朗普當選,美股有可能還會有約半年的蜜月期),黃金有可能被當提款機,在股市下跌時也一併將金價拉下。

智通財經APP獲悉,歐洲天然資源基金Commodity Discovery特約分析師李岡峯在Refinitiv路孚特上發文稱,除非9月18號聯儲局一口氣減50點,否則只減25點很有可能會觸發「在傳聞中買入、在消息確認後賣出」的傳統投資智慧,畢竟(西方)市場早就在2023年上半年開始便部署減息交易,是時候需要獲利。換言之,美股有可能這個月就會見頂(如果特朗普當選,美股有可能還會有約半年的蜜月期),黃金有可能被當提款機,在股市下跌時也一併將金價拉下。但目前來看,每逢金價出現急跌,資金明顯湧入低吸。

數據來源:CFTC/LSEG Workspace

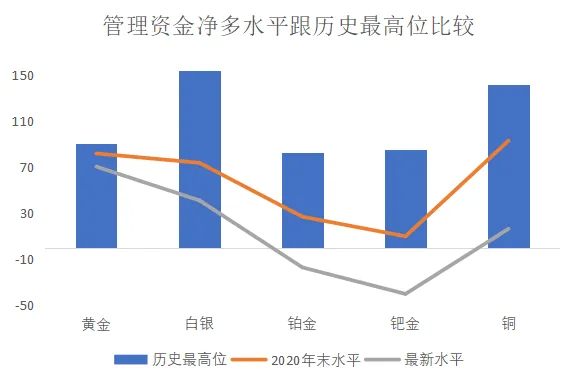

爲了方便比較,COMEX黃金的金屬相當量除以10、COMEX白銀的金屬當量除以100。

爲了方便比較,COMEX黃金的金屬相當量除以10、COMEX白銀的金屬當量除以100。

目前Nymex鈀金的參考性很低

至上週二爲止,美期各金屬基金出現多頭減少但空頭大增,導致淨多出現回吐,反映了市場開始從減息交易轉去衰退交易。

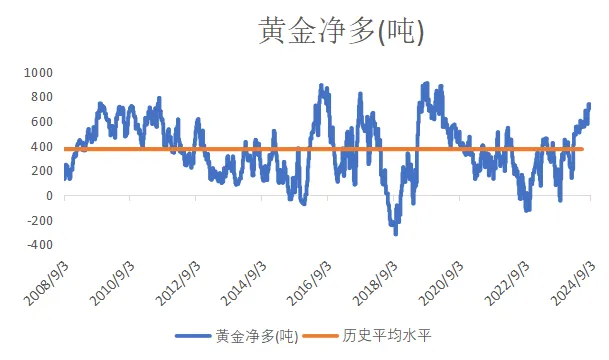

美期黃金基金多頭上週環比輕微下跌3%是連續第二週下跌;基金空頭同時回升14%,結果基金持倉從淨多737噸回落至705噸,是連續第47周基金淨多的情況(在之前是連續46周淨多),亦爲2019年9月的歷史最高位908噸的78%(從近年最高水平回落)。至9月3日爲止美元金價今年累積升20.7%(前一週+22.3%),基金多頭同期內累積升35.9%(前一週+40.5%)。

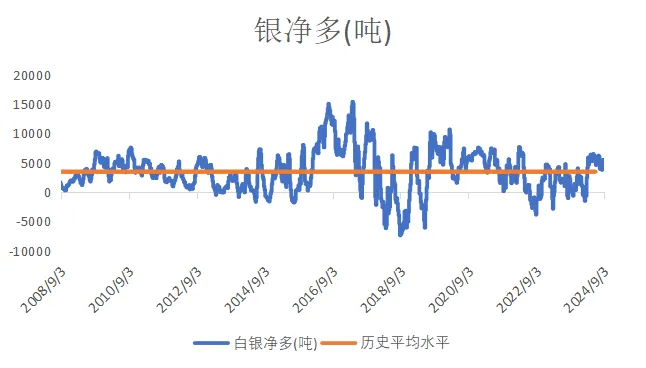

跟金價相關性較高的白銀其波動一向強於其富表哥,美期白銀多頭上週環比跌8%;基金空頭環比急升56%,結果基金持倉從淨多5487噸回落至4121噸爲過去三週最低位,並連續第26周基金淨多,同時爲其高峰期的27%。今年至9月3日爲止,美元銀價今年累積升18.0%,白銀基金多頭累積+12.9%(前一週+22.3%)、空頭累積跌24.1%(前一週-51.2%)。

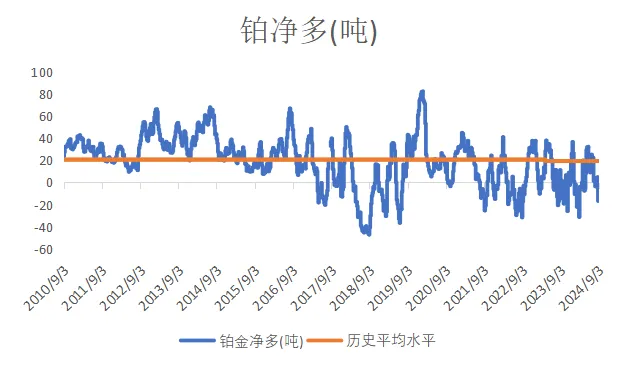

美鉑基金多頭上週環比跌10%;但由於空頭卻同時急升45%,結果上週從淨多5噸跌至淨空17噸爲過去26周最低水平,結束連續兩週的基金淨多。歷史上美鉑基金淨空最長時間連續維持31周(2018年4月至2018年10月)。

美鈀基金淨空回升至40噸,繼續在歷史上最低位水平徘徊。縱使鈀金的大牛市已經完結,但要是一天鈀金還是維持在巨大淨空水平,其他貴金屬可能還是比較困難完全轉勢。美鈀基金持倉已經是連續94周處於淨空水平處於歷史最長淨空當中。

基金於美國期貨黃金淨多年初至今升67%(2023年累積升101%)

數據來源:CFTC/LSEG Workspace

基金於美國期貨白銀淨多年初至今升56%(2023年累積跌44%)

數據來源:CFTC/LSEG Workspace

基金於美國期貨鉑金淨多年初至今跌164%(2023年累積跌7%)

數據來源:CFTC/LSEG Workspace

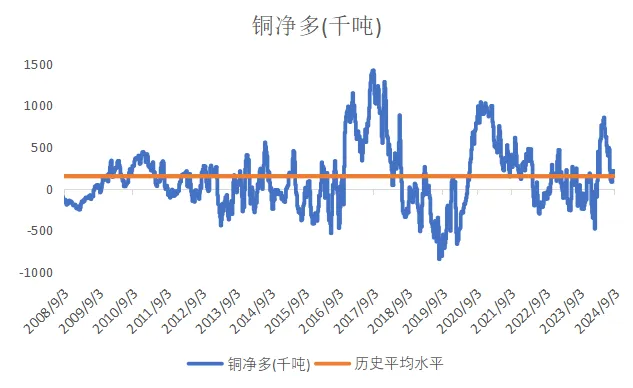

基金於美國期貨銅淨多年初至今跌3%(2023年累積跌0.3%)

數據來源:CFTC/LSEG Workspace

基本上從上圖就可以清楚,縱使過去數年全球通脹升溫,但各類金屬價格均出現不同程度的下跌,主要原因就是期貨市場欠缺了基金來做多帶動槓桿效應。如果有人手上有水晶球數年前知道現時今年全球的通脹急升、戰亂和各種不明朗而在期貨市場做多貴金屬,那結果他很有可能會輸錢。最諷刺的是從2020年疫情在全球擴散以來,貴金屬的美期淨多不斷下跌,反映基金是有目的性不讓貴金屬走高。

美銅的CFTC每週報告從2007年開始,由於銅於2008年至2016年爲熊市,因此美期銅歷史上大部份處於淨空水平其實並不值得奇怪。只不過從2020年開始,因爲全球疫情爆發影響供應端及礦山運作,加上市場預期電車對銅的需求強勁,因此帶領銅價走高,更曾創下新的歷史高位。但現時全球的投資理念是全球進入經濟衰退,對商品需求減少。

越接近美國總統大選(10月),或2025年,便要小心銅價出現滑落。銅價跟美股相關性較高。

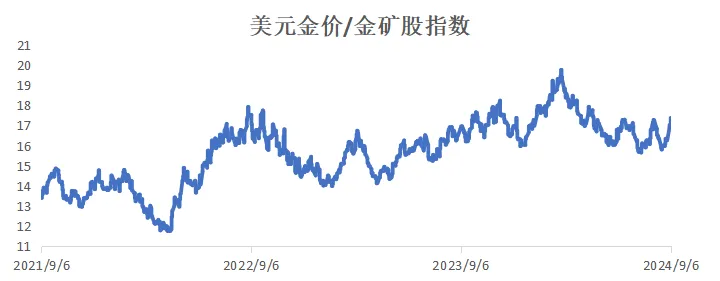

更新了對短期金價有重要啓示短期方向的金價對金礦股指標。上週,美元金價/北美金礦股比率出現上升:

數據來源:LSEG Workspace

至週五(6號)的金價/北美金礦股比率爲17.37X,較30號的16.27X升6.8%。29周前比率曾創了今年新高達19.22X(收市價算)。目前全年累升5.7%。2023年全年累積上升了13.2%(2022年+6.4%),2023年比率最高位17.95、於2023年及2022年最低位分別是1月份的13.99X及11.24X。

追蹤海外金礦股股價是其中一樣比較靠譜的前瞻性工具,即如果金價繼續上升但金礦股們出現急跌,就要小心了。

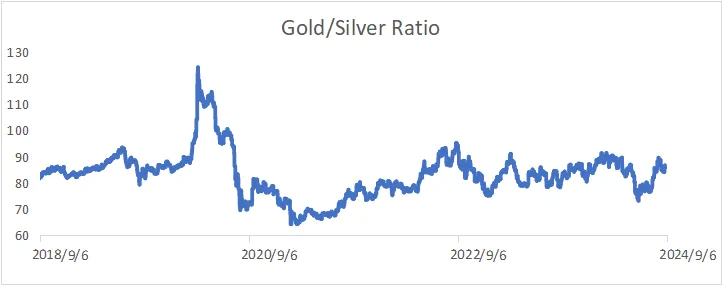

金銀比

金銀比是其中一個量度市場情緒的指標。歷史上金銀比在大概16-125倍水平運行:

數據來源:LSEG Workspace

一般市場越恐慌,金銀比率會越高,比如2020年因爲新冠於全球傳播開去,令到金銀比率曾一度升穿120倍的歷史新高。

上週五金銀比指數爲89.43環比升3.1%,今年累升3.1%。2023年累計升14.0%,2023年最高各最低位分別是91.08和75.93。2022年下跌3.1%。

要注意,無論是美元金價/北美金礦股比率,還是金銀比,都明顯出現觸底回升的趨勢。金融市場明顯進入了經濟衰退交易。

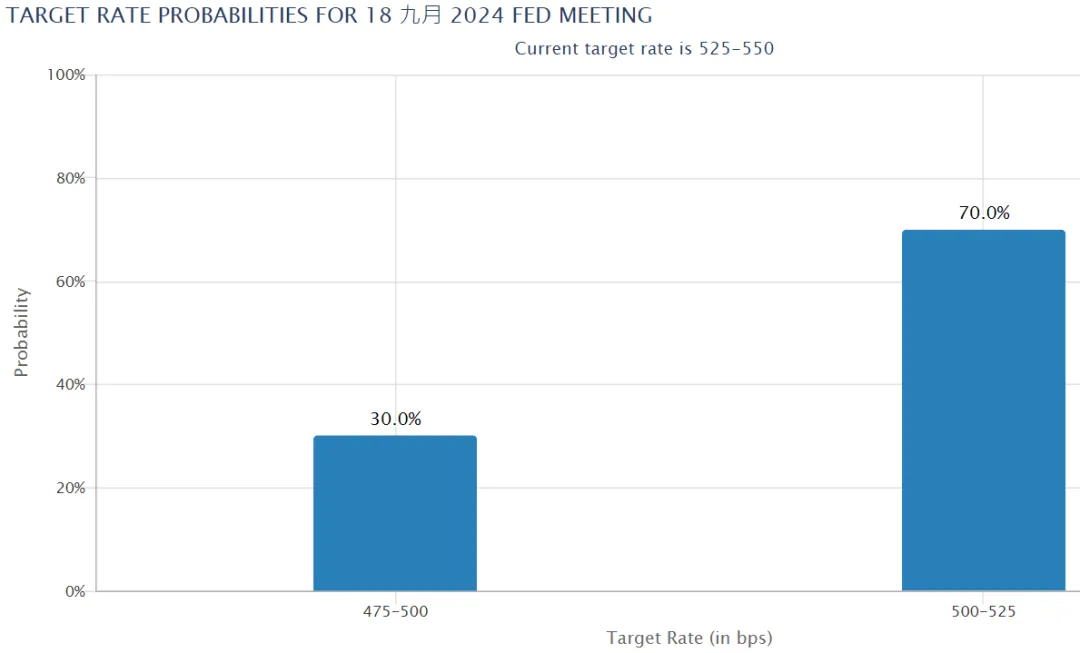

市場預計美國九月減息0.25%幅度機率急升

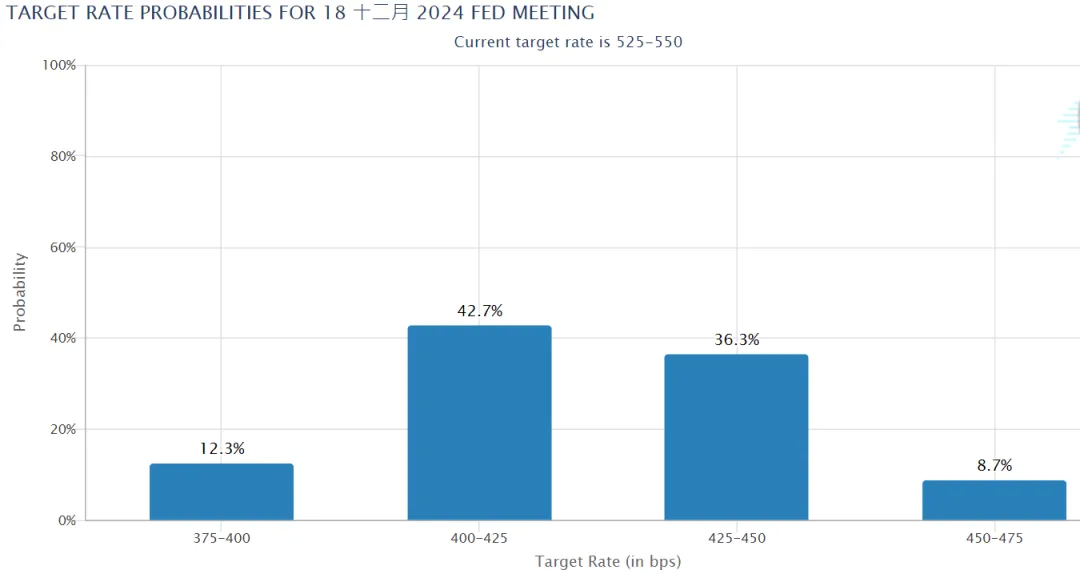

市場認爲於9月18日的議息裏,一口氣減0.5%的機率,從五週前的49%急跌至上週五的30%:

圖片來源:CME Group

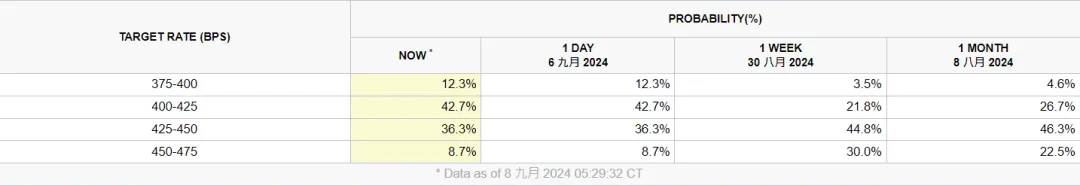

這是期貨市場預測美國2024年12月時的息率機率分佈圖:

圖片來源:CME Group

至上週五爲止,市場主流是認爲今年美國會減3-4次息(只是減兩次息的機率也已跌至零),或相當於今年減0.75%-1%。

一個多月前市場認爲美國有64.9%的可能年底時減至4.50%-4.75%,但現在這機率竟跌至8.7%,市場認爲美國減息步伐較前一週會更進取,減息至4.00%-4.25%的機率從一週前的21.8%急升至42.7%。這次市場對今年美國息口預期的調整,再一次印證說過的話:經過長時間驗證期貨市場對美國息率走勢的預測,特別是遠期的預期,一般都是錯誤的。

美國的經濟數據就不說了,其實都只是大市上落的藉口。不過正如一直在強調,市場下跌趨勢明顯建議逐步減持風險資產,明顯線索包括:

金銀比和美元金價/北美金礦股指數都早已確認見底回升,反映市場風險意識增加。

美國勞工部向下修改過去1年的新增職位數據,代表市場錯判了美國經濟環境。

巴郡公佈,自7月中開始連續減持美國銀行(Bank of America),集團持有現金之多,巴老對美股看法不言而喻。

散戶投資者買進Nvidia股票的金額在8月達到59億美元創下歷史新高(相比五月,散戶購買額超過600%),明顯是基金及公司管理層派貨,散戶高位接火棒。

其實投資市場上長期賺錢也不算太難,除了要膽大心細反應快,無非就是在順風順水時跟隨大衆,但在拐點出現前來一手反人性操作。在外國,升市跌市也有賺錢的可能。

除非9月18號聯儲局一口氣減50點,否則只減25點很有可能會觸發「在傳聞中買入、在消息確認後賣出」的傳統投資智慧,畢竟(西方)市場早就在2023年上半年開始便部署減息交易,是時候需要獲利。換言之,美股有可能這個月就會見頂(如果特朗普當選,美股有可能還會有約半年的蜜月期),黃金有可能被當提款機,在股市下跌時也一併將金價拉下。但目前來看,每逢金價出現急跌,資金明顯湧入低吸。

未來12至24個月最大的考驗,要是美國開始減息,但通脹壓力重拾升勢後,聯儲局該何去何從?

不要忽視中東局勢隨時轉壞,不排除有春江鴨提前因應中東情況而提早部署黃金。

雖然近期本土貨幣升值,但只是之前強美元成擠擁交易後的過渡性反轉。特別是雖然上週環保股市普遍出現反彈,但偏向相信這次反彈只是虛火/引誘更多資金進場接火棒,因此個人建議趁這次反彈(但不肯定能長達多久)逐步減持風險資產,持盈保泰。