大摩指出,經歷了疫情後的銷售暴漲,目前,奢侈品行業的利潤率可能會回落到更低的水平,估值也在進一步下降,營收增長速度可能低於運營支出增長速度。低價位產品變得關鍵,各個品牌可能不得不在未來幾個月內增加更多入門價位的產品以擴大銷量,價格組合的下降與產品定價的上漲可能會相互抵消。

經歷二季度寒冬後,奢侈品板塊第三季度會回暖嗎?還得看行業消化期、運營槓桿,以及估值和市盈率的情況。如果奢侈品行業沒能挽回中產消費者,消化期增長,運營支出的增長超過頂線增長,行業估值繼續下調,那寒冬可能還將繼續。

奢侈品賣不動了。第二季度,奢侈品公司營收基本持平,上半年平均盈利同比下滑12%,自5月以來股價表現平均落後市場5%。年初至今,奢侈品板塊累計下跌20%,僅上週就下跌了8.5%。

大摩也下調了對LVMH、歷峯集團、愛馬仕、Moncler的估價。

大摩也下調了對LVMH、歷峯集團、愛馬仕、Moncler的估價。

9月12日週四,摩根士丹利策略分析師Edouard Aubin及其團隊發佈報告,詳細分析了當下投資者對奢侈品行業的5個關注點。

01 中產會回歸嗎?

奢侈品價格越來越難以負擔,中等收入者已經被排除在外。

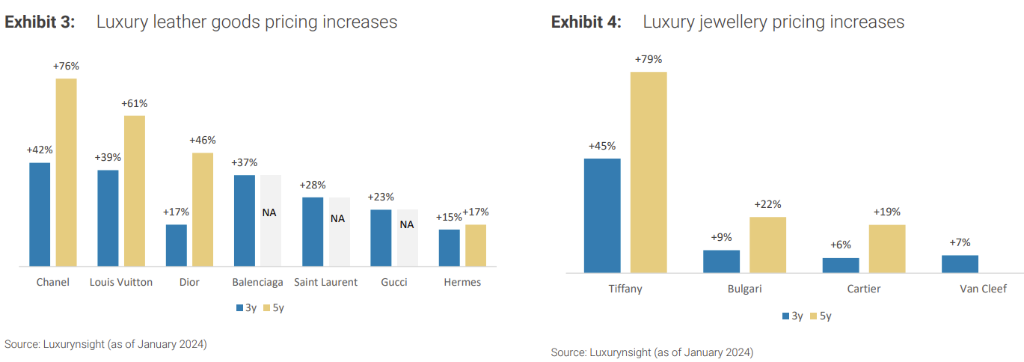

今年5月,大摩表示奢侈品行業的定價已經太高了,尤其在皮具領域,目前市面上低於2000歐元的奢侈品牌皮包很少。這導致了奢侈品牌的銷售量和客戶基礎出現顯著流失,奢侈品牌與中產階級漸行漸遠。

然而,過去的二三十年裏全球中產階級對奢侈品的消費暴增,是推動奢侈品行業總可用市場(TAM)上漲的關鍵因素。

並且,消費者變得更加挑剔——奢侈品牌在過去幾個月注意到,消費者更願意購買各大品牌的標誌性產品,且低價位產品變得關鍵,因爲它們能夠吸引更廣泛的消費者群體。

由於奢侈品的鐵律是不能降價,所以各個品牌可能不得不在未來幾個月內增加更多入門價位的產品以擴大銷量。因此,大摩認爲,奢侈品今年價格組合(price mix)將轉爲負數,並可能在明年繼續保持負數。

大摩還預計,奢侈品在2024年和2025年的價格只會小幅上漲約2%,因此價格組合的下降與產品定價的上漲可能會相互抵消。

02 美國奢侈品銷售現狀如何?

2024年上半年,奢侈品在美國市場的盈利仍在下降,但一些品牌如Van Cleef實現了增長。樂觀派認爲,美國奢侈品銷售將在下半年轉爲正增長,且這一增長將再次成爲行業引擎。

樂觀派的論據是,去年業績基數較低,所以今年的表現看起來會更好,且美國消費者的財富水平目前處於歷史高位。

2024年第一季度,美國家庭淨資產爲GDP的5.7倍,同比增長了3%,環比增長了2%,幾乎達到了自1950年以來的最高比率。並且,這一比率在2024年第二、第三季度預計會進一步環比上漲。

悲觀派則並不認可,原因有三:

1. 家庭財富與個人奢侈品支出的相關性在2023年後基本消失了

疫情前,兩者存在較強相關性,2021年前蒂芙尼銷售額與標普500指數顯著相關。但在疫情後,這一相關性基本消失了。

2. 美國市場對奢侈品的消費復甦不會呈現V形反彈

雖然美國家庭淨資產處於歷史高位,但對奢侈品的支出同比減少了。近期,美國消費者支出在持續輕微改善,更準確地說,惡化得較少。大摩認爲這種改善是漸進的。例如,在LVMH的時尚和皮具部門中,大摩預計美國消費者的支出在2024年第一季度同比下降約5%,第二季度下降3%,第三季度預計下降1%。

3. 美國的財富並非均勻分佈在不同年齡群體中,而近十年來美國奢侈品消費者的平均年齡顯著下降

根據2024年第一季度的美國聯邦儲備報告,美國「嬰兒潮一代」(Baby Boomer,60歲及以上)和「沉默一代」(Silent,78歲及以上)共佔據了美國65%的財富,其中僅「嬰兒潮一代」就佔據了52%。

並且,2024年第一季度同比增長的財富,約53%被「嬰兒潮一代」獲取。相比之下,千禧一代(Millennials,28-43歲)和Z世代(Gen Z,12-27歲)在美國創造的財富中佔據較低的份額。

大摩表示,美國主要奢侈品消費者的年齡從40歲中期下降到了30歲後期,且Z世代是近年來奢侈品行業的增長引擎。

03 奢侈品行業面臨幾年的消化期?

2019年-2023年,奢侈品公司的收入年均複合增長率(CAGR)平均高達11.5%,幾乎是1996年-2019年的兩倍。

消費者在疫情後是否過度購買了奢侈品?

大摩指出,奢侈品行業在疫情後周期性增強。奢侈品牌存在一類週期性消費者,他們每3-5年會購買一個奢侈品皮包。疫情後,由於超額儲蓄和壓抑的需求,大摩認爲許多消費者在短期內同時買了奢侈品,從而使奢侈品行業的週期性特徵比以前更加明顯。

在這波強勁增長後,奢侈品行業是否會進入1年或者3年的消化期(digestion phase)?

大摩表示,多數投資者傾向於認爲奢侈品行業將經歷更長的消化期。

04 營收增長正在放緩,會引發顯著的運營槓桿效應嗎?

疫情後奢侈品消費快速復甦。愛馬仕和LVMH的時尚與皮革製品(F&LG)部門息稅前利潤率(EBIT)在2019年到2023年間顯著擴張——愛馬仕從34%上升至42.1%,LVMH從33%上升到39.9%。

經歷了第二季度的奢侈品行業寒冬,投資者開始質疑奢侈品公司是否存在疫情後短期內過度盈利的情況。

大摩表示,大多投資者認爲奢侈品行業利潤率可能會回落到更低的水平。

因此,奢侈品行業疫情後的營收增長(topline growth)和運營支出增長可能不匹配——隨着公司增加招聘並繼續投資,加之通脹發揮作用,如果奢侈品牌利率增長保持低迷,運營支出的增長可能會超過營收增長。

例如,2021 年,愛馬仕全球員工數增加了6%達到17595人,而其收入增長了41%,使得息稅前利潤率達到了創紀錄的39.3%,形成了顯著的營業槓桿。2024年,愛馬仕計劃新增2400名員工,使員工總數增加11%達到24439人。假設工資通脹爲3%,這意味着愛馬仕的總員工成本將增加約14%,而以歐元計的營收增長僅爲12%。這是大摩預測2024年愛馬仕息稅前利潤率將下降200個點子至40.1% 的原因之一。

05 奢侈品行業的估值還會繼續下調嗎?

奢侈品行業主要依賴品牌勢能,即有機銷售增長(OSG)。如下圖所示,奢侈品牌的有機銷售增長與未來市盈率(PE)之間有良好的相關性。由於許多投資者對奢侈品行業近期的增長表示懷疑,認爲未來可能只會維持低個位數的增長,因此他們認爲奢侈品行業可能會進一步降低估值,以適配長期增長放緩和利潤率收縮。

自3月份以來,奢侈品行業的估值已大幅降低,並伴隨多次盈利預期下調。根據路透Eikon的數據,LVMH在今年3月的12個月未來市盈率爲26倍,而現在的市場共識預期爲19倍。

如果下行修正週期繼續,行業估值可能會進一步降低。不過,大摩認爲估值下調已經完成了大部分。

大摩也下调了对LVMH、历峰集团、爱马仕、Moncler的估价。

大摩也下调了对LVMH、历峰集团、爱马仕、Moncler的估价。