8月末上市物企披露的中報呈現出行業規模及營收增長連續放緩,盈利愈發艱難及財務風險管控壓力上升的現狀。

智通財經APP獲悉,觀點指數發佈《2024年9月物業服務發展報告》,其中指出,8月末上市物企披露的中報呈現出行業規模及營收增長連續放緩,盈利愈發艱難及財務風險管控壓力上升的現狀。在具體業務層面,受消費環境影響,社區增值服務也承壓下行。創新型業務是近年來頭部或少數重點企業探索的重點,從樣本企業2024年上半年的表現來看,城市服務收入分化、毛利率低、面臨回款效率下降等問題;智慧化解決方案業務規模尚小,且創收困難,僅萬物雲的BPaaS解決方案業務有良好表現。而IFM業務也面臨價格內卷的情況。

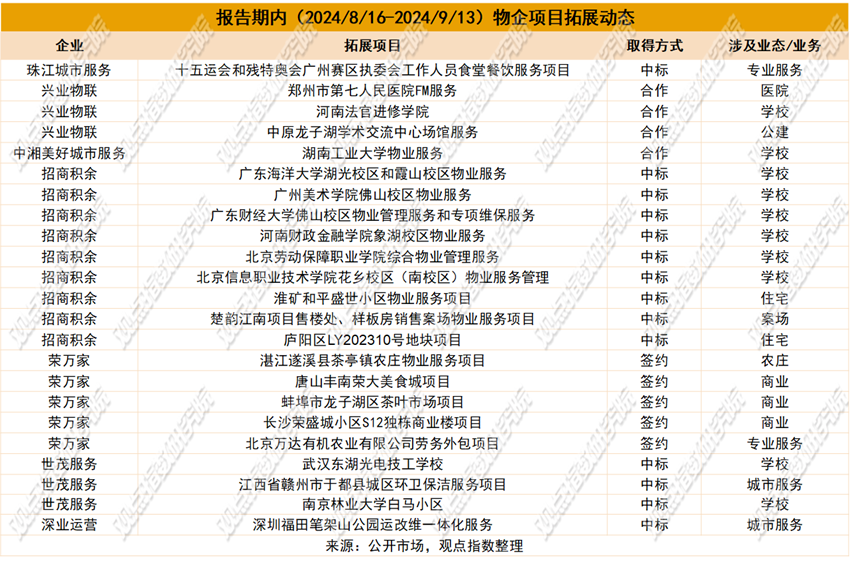

報告期內市場化拓展動態減少,已有的案例中學校業態佔比高。上半年物企非住業態營收趨緩,主要因素包括存在項目質量不佳、專業化壁壘和競爭激烈等情況。除此以外,中交地產預告了物業收購「大戲」,欲從關聯方收購中交物業全部股權,對於上半年虧損9.83億元的中交地產來說,這將有利於提升資產質量和盈利能力。

規模增長放緩,盈利表現繼續不佳

規模增長放緩,盈利表現繼續不佳

截至8月底,除瑞森生活服務與佳源服務外的66家上市物企均已公佈了中期業績,中報難產的情況較往期好轉,但各項指標總體卻反映出上半年行業經歷着更大的挑戰,規模及營收增長連續放緩,淨利潤表現差強人意,財務風險管控壓力也在上升。

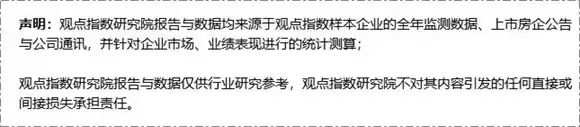

具體來看,56家上市物企公佈的在管建築面積約爲78.2億平方米,較2023年底增加了約3.15億平方米,增速僅爲4.22%,共有10家物企在管面積出現下滑,佔比17.86%,金科服務、彩生活、世茂服務及雅生活服務在管面積較2023年末下滑超過1000萬平方米。主要是物管行業隨着房地產市場下行,增量市場萎縮,存量競爭加劇。同時,企業逐步回歸品質服務核心,注重項目轉化和質量,專注深耕高能級城市或優勢區域,因此規模增長保持低速。

行業頭部(在管面積大於1億平方米且公佈合約面積的14家物企)的儲備面積由2023年中期的25.16億平方米同比下滑11.45%至本期的22.28億平方米,規模增長潛力受到影響,但頭部的儲備面積仍斷崖式領先,佔總儲備面積的85.6%,行業集中度有進一步提升的趨勢。

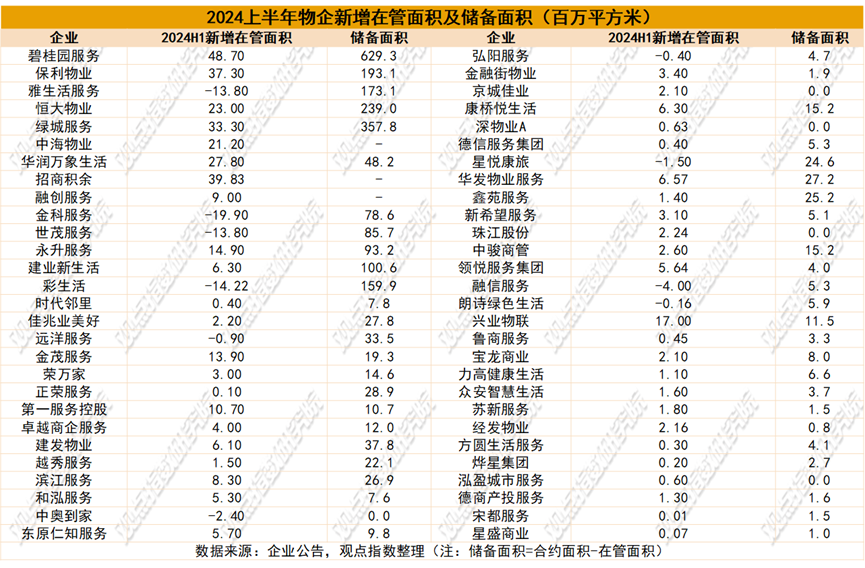

營收增速持續下滑,64家物企平均營收增速較2023年同期的9.1%下降2.47個百分點至6.63%。營收額超過40億元的上市物企僅有10家,佔比15.6%;營收額不足20億元的企業接近50家,佔比76.56%。2024年上半年僅碧桂園服務與萬物雲收入超過百億。

從各企業業績報告來看,作爲壓艙石的基礎物業管理服務本期增長乏力;消費降級和市場競爭下,社區增值服務承壓下行;而非業主增值服務仍持續掣肘;另外,部分物企近年加碼的創新型業務,如城市服務、數智科技服務等收入也呈現下行的態勢。

企業盈利狀況繼續表現不佳,64家物企2024上半年錄得的淨利潤共計88.2億元,平均增長率爲-17.82%;毛利率均值較去年同期降低了1.57個百分點至23.41%,淨利率均值降低了2.14個百分點至7.13%。有6家企業錄得虧損,其中,雅生活服務、金科服務、融創服務的虧損額分別爲15.32億元、4.72億元及1.94億元。頭部企業中,僅華潤萬象生活與綠城服務的淨利潤保持同比超過20%的增長。

目前看來,包括應收賬款、商譽等金融資產減值在內的指標仍有較大影響,部分物企計提大額減值準備導致了虧損。如雅生活服務表示,其關聯方客戶信貸風險增加,期內計提大額減值虧損和其它業務板塊受到經濟環境和服務品質提升影響,導致利潤承壓。

觀點指數統計,64家物企截至2024年6月30日止的應收賬款(減值撥備後)總額約爲968.6億元,較2023年底增長了17.8%,繼續高企;貿易應收款減值撥備金額較2023年底增長了26.12%至262.57億元,顯示財務風險上升。原因既有行業規模增長帶來的增量、應收款結算週期的影響。也包括部分物企客戶回款週期變長或物業費收繳遇到困難,例如碧桂園服務針對風險客商,已成立了追討欠款的專項委員會等。

總體來看,2024上半年宏觀環境和房地產下行影響,使得物業行業處於緩步增長期,增收不增利現象較往期更嚴峻,社區增值服務也開始面臨挑戰,物業費收繳難度進一步提升更加重了企業的財務負擔。

此外,部分物企在審慎戰略下,聚焦高能級城市群,提升優質項目的服務密度,探索增值服務,顯現出一定的競爭優勢。

城市服務收入分化,IFM價格開始「內卷」

中報也是觀察物企創新型業務的窗口,該類業務因盈利能力及回款情況更優,可以與基礎物業服務聯動等特點,成爲近年來頭部或少數重點企業探索的重點,具體包括城市服務、IFM業務、商業運營及智慧化解決方案輸出等。

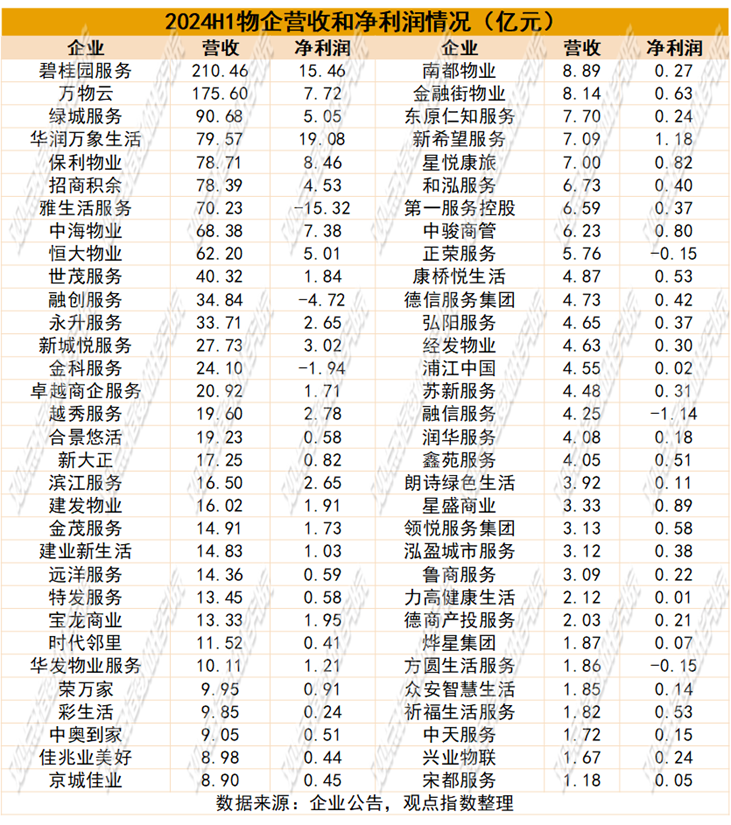

從樣本企業來看,城市服務營收規模整體呈增長態勢,但存在毛利率低,收入分化的情況。

2024上半年,碧桂園服務的城市服務收入最高,達到21.7億元,但收入呈現下滑趨勢。新大正城市服務收入增長最快,同比上升53.11%;而永升服務的收入大幅下滑28.50%。毛利率方面最高的爲蘇新服務20.3%,最低的爲萬物雲8.9%,整體低於本期物企毛利率均值23.41%。

公告顯示,新大正該業務的增長主要受益於收併購方式,其於2022年起培育城市服務作爲新的業務增長點,收購四川和翔補齊了城市服務板塊業務要素。本期,該公司在內生髮展基礎上,仍尋求以合資合作和收併購方式拓展市政環衛市場。

目前,該業務受經濟環境影響,面臨回款效率下降等問題,物企正在優化和調整項目佈局,向經濟發達區域和優質項目集中資源,主動汰換項目階段。據永升服務介紹,期內採取重新分配資源的策略,退出了部分利潤較低的業務以提高效率。

智慧化解決方案業務難創收,原因是該業務主要面向地產開發商及其上下游產業鏈。目前僅少數頭部企業有輸出的能力,收入佔比較小。反映了數字化對物企自身的影響主要在於降本增效,提升盈利能力;以及加深業務融合,開展多元增值服務上。

樣本企業中,萬物雲2024上半年AIoT解決方案的業務收入同比下滑10%至6.03億元;綠城服務的科技服務業務收入同比下滑25.5%至1.59億元;金科服務的數智科技服務收入同比下滑43.9%至0.18億元。據介紹,金科服務繼續階段性縮減了向部分回款困難的房地產開發商和企事業客戶的智慧案場、智慧解決方案和軟件開發等業務。

比較特殊的是萬物雲的BPaaS解決方案業務,今年新增了包括頭部AI企業、大型醫藥企業、知名通信企業等客戶,已累計在29個城市項目中落地,上半年收入同比增長22%至7.89億元。該業務主要包括兩個部分,一是遠程企業運營服務,用以支持企業客戶的非核心業務流程;二是遠程空間運營服務,主要是給各個城市服務項目提供技術系統支持。

實際上,更能展現物企專業化服務能力的是IFM(綜合設施管理服務)業務,具體指從客戶需求端出發,幫助其提高生產效率,降低運營成本,爲客戶量身定製服務清單,提供綜合性解決方案。

以樣本企業萬物梁行2024上半年收入和新簽約情況來看,IFM業務仍有良好的增長。數據顯示,萬物雲上半年的物業和設施管理服務收入約爲48億元,同比增長20.8%;截至2024年6月30日末,在管物業和設施管理服務項目的飽和收入爲143.11億元,其中綜合設施管理服務項目爲75.41億元,同比增長51%。

但公告也提及,外部環境承壓的影響下,公司主動調整了客戶結構。管理層還表示,各參與方爲尋求新的增長驅動,以人力外包的低門檻方式切入該賽道,開啓了IFM領域的價格「內卷」。

非住業態營收趨緩,中交地產預告收購大戲

報告期內,公開披露市場化拓展動態的物企有所減少,具體到到項目層面,涉及學校業態的較多。關注的企業中,招商積餘於8月30日官微披露其在高校賽道上持續發力,相繼中標廣州美術學院、廣東財經大學、河南財政金融學院等5個項目,進一步拓展了學校業態版圖。

根據中報,招商積餘今年上半年非住宅業態簽約金額下滑0.98%至16.38億元,截至2024年6月30日,該公司非住宅業態在管面積約爲2.5億平方米,佔總在管面積的65.6%,其中學校業態在管面積約爲2774.6萬平方米,較2023年中期增長726萬平方米。實際上,今年以來物企在非住業態的拓展上雖然多元,但存在部分項目質量不佳,一些業態專業能力要求高以及競爭漸趨激烈的情況,致使行業內非住收入總體降速。數據顯示,20家樣本物企2024上半年非住宅業態收入平均同比增長5.41%,而2023年度樣本物企非住收入平均增長率爲14.45%。

觀點指數認爲,非住業態的市場前景仍十分廣闊,項目來源將聚焦在高能級區域。目前,不同體量的物企拓展能力已分化明顯,中上游物企具有資源、專業及服務經驗等優勢,將成爲角逐的主力。

除此以外,中交地產期內預告了物業收購大戲,擬以現金方式從關聯方收購中交物業100%的股權。

觀點指數獲悉,中交物業成立於2022年12月13日,註冊資本3億元,據中交房產2024年度第一期中票募集說明書顯示,2021、2022、2023及2024年1-3月,中交物業收入分別爲1.71億元、3.33億元、5.07億元及1.79億元;毛利分別爲-0.05億元、0.39億元、1.02億元及0.34億元;毛利率分別爲-2.75%、11.78%、20.06%及18.99%。

另外,中交地產今年上半年營收89.80億元,較上年同期增加2.48%;虧損達到9.83億元。交易完成後,中交地產將新增物業管理業務,實現房地產業務鏈的延伸。有利於該公司提升資產質量和盈利能力,增強抗風險能力和持續經營能力。

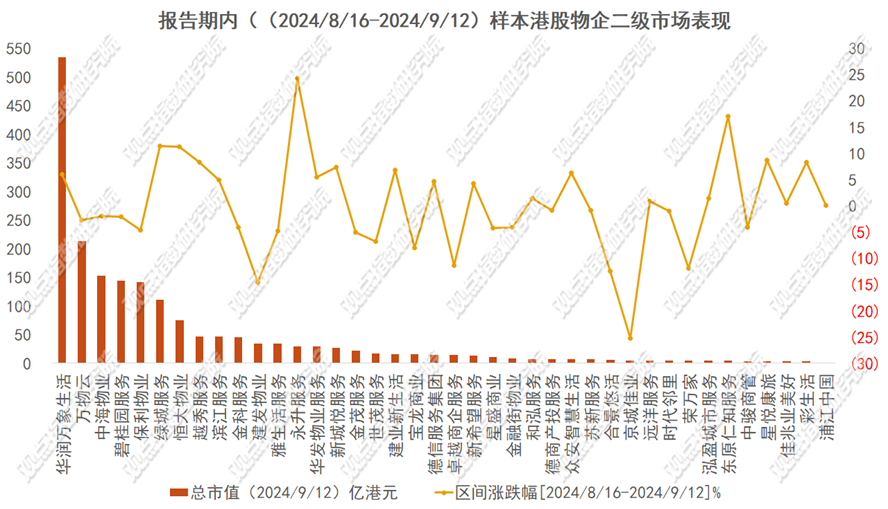

二級市場上,港股物業股行情較之前三個報告期表現好轉,但截至期末市盈率(TTM)均值仍在個位數(6.64倍),市場預期較低。

數據顯示,本期40家樣本物企平均區間漲幅爲0.20%,較上期回升了4.94個百分點。漲幅較大的主要包括永升服務(+24.33%)、東原仁知服務(+17.02%)及綠城服務(+11.43%)。跌幅前三的爲京城佳業(-25.22%)、建發物業(-14.59%)及合景悠活(-12.50)。

市值方面,本期上漲額度較大的主要爲華潤萬象生活(+27.39億港元)和綠城服務(+12.34億港元),目前兩家公司的總市值分別爲534.11億港元和111.04億港元。下降額度較大的包括了萬物雲(-9.68億港元)、保利物業(-7.19億港元)及建發物業(-4.93億港元)。

其中,萬物雲獲納入恒生綜合指數,並在9月9號進入滬港通,這意味着A股投資者或機構可以通過內地交易平台買賣萬物雲的股票,利於其吸引更多的投資者和資金流入,提高自身的市場流動性。

中期業績會上,管理層稱這是近期萬物雲在資本市場贏下的關鍵一戰,並決定在2024中期股息分紅(55%)的基礎之上增加特別派息(45%),以核心淨利潤12.02億元的100%爲派付股息總額。