美股七巨頭股價最近表現突出,相關ETF本週上漲1.7%,過去三週更是大漲約12%。分析認爲,Mag 7仍是美股市場的動力源泉,在充滿不確定性的世界裏,投資大公司似乎是更好的選擇。

經歷7月、8月的暴跌後,熟悉的Mag 7又回來了?

當前美股科技股重拾升勢,投資者重新展現對科技七巨頭(Mag 7)的熱情。週五標普500大盤再創歷史新高,科技股漲幅居前。

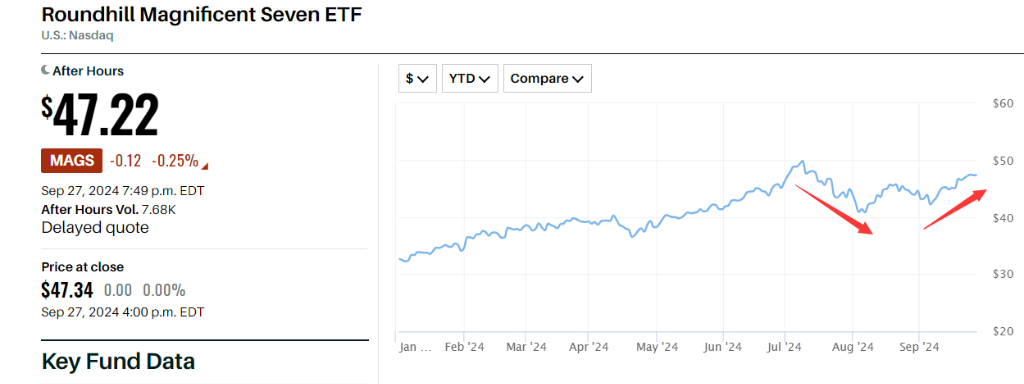

Mag 7股價近來表現突出,相關ETF本週上漲1.7%,過去三週更是大漲約12%。從Roundhill Mag7 ETF表現來看,Mag 7近期漲勢幾乎快要抹平前幾個月的跌幅。

Mag 7股價近來表現突出,相關ETF本週上漲1.7%,過去三週更是大漲約12%。從Roundhill Mag7 ETF表現來看,Mag 7近期漲勢幾乎快要抹平前幾個月的跌幅。

對於近期Mag 7的上漲,《巴倫週刊》評論稱,我們本已經過了(科技股狂熱)這個階段。過去三個月裏,投資者的關注重點已轉向標普500指數中其他493只股票(即小盤股)。然而,小盤股的持續上漲需要投資者相信,聯儲局的大幅減息足以防止經濟衰退。

但目前來看經濟似乎還沒走那麼遠。與此同時,中東地區地緣政治緊張加劇也並未對經濟好轉帶來幫助。在充滿不確定性的世界裏,投資大公司似乎是更好的選擇。

該報進一步指出,Mag 7的持續吸引力可能是市場效率極低的又一證據,投資者已經停止以理性的方式定價股票。

AQR資管公司合夥人Clifford Asness在近期的論文中指出,從1950年到互聯網泡沫時期(1995年至2001年),股票市場相對高效,這一判斷可通過最昂貴的大盤股與最便宜股票的市淨率來驗證。在大約50年的時間裏,這一比例相對穩定,直到互聯網泡沫期間飆升,並在過去十年再次上漲,這顯示出投資者已停止理性定價。

Asness認爲當前市場轉變的三個原因是:指數化、長期低利率,以及新技術推動散戶交易者的崛起,使得「散戶抱團股」如GameStop等股票遠超合理估值。Asness的建議是投資「價值股」。

隨着聯儲局減息開啓全球央行寬鬆週期,歐洲通脹持續回落,中國央行推出系列「政策大禮包」提振國際市場,投資者開始重新審視投資組合和股票選擇。美股七巨頭(谷歌母公司Alphabet、亞馬遜、蘋果、Meta、微軟、英偉達、特斯拉)仍然是美股市場的動力源泉(Powerhouse)。

Mag 7行情經歷過山車,華爾街看多美股

今年上半年美股科技巨頭Mag 7一直被視爲美股增長的關鍵引擎,截至6月,Mag 7貢獻了標普500指數近60%的回報。然而,進入7月以來,這股動力迅速熄火停轉。

今年7月、8月,Mag 7紛紛出現不同程度的大跌。據統計,7月至8月初,Mag 7的市值下跌了驚人的近2萬億美元。9月期間,Mag 7大跌之勢有所企穩,進入整盤迴升階段。

對於當時的大跌,市場分析人士指出,Mag 7公司在AI領域的巨大投資引發了市場對其變現能力的懷疑。當時資金開始流向小盤股,市場風格也隨之切換。與此同時,由於Mag 7的高市值,美股集中度創歷史新高。德銀分析師Jim Reid表示,歷史上的高估值和高集中度往往伴隨後續市場調整。

經歷此番下跌後,Mag 7公司市值仍佔標普500指數的30%以上。

不過,對於標普500指數後續走勢,市場觀點偏於樂觀,華爾街最高看至6100點。華爾街一些知名賣方機構預計,標普500指數年終目標點位從最低的4200到最高的6100。

此外,高盛發現,從1996年到2023年,股票和期權的平均日交易量在10月達到峯值。由於10月是業績期,上市公司通常會管理到年底的業績,並提供來年的業績指引,因此未來幾周將是交易活動的重要時期。

Mag 7股价近来表现突出,相关ETF本周上涨1.7%,过去三周更是大涨约12%。从Roundhill Mag7 ETF表现来看,Mag 7近期涨势几乎快要抹平前几个月的跌幅。

Mag 7股价近来表现突出,相关ETF本周上涨1.7%,过去三周更是大涨约12%。从Roundhill Mag7 ETF表现来看,Mag 7近期涨势几乎快要抹平前几个月的跌幅。