附併購重組預期上市公司名單

924一系列政策出臺之後,上證指數在短期內快速拉升,10月8日打出了情緒高點,此後板塊輪動成爲常態,如果說行業之間的切換具有不確定性,那麼併購概念股的持續高溫算是當下市場較爲確定的一條暗線了。

前腳雙成藥業公告收購奧拉半導體後市值從20億元快速躥升到120億,後腳光智科技收購先導電科又錄得8個20cm漲停,最近的富樂德也還在漲停板上沒有鬆動的跡象。

情緒高漲的當下,市場對併購概念股的定價也比較激進,蛇吞象的收購幾乎就是按照併購標的業績倍數或估值倍數來定價的。

情緒高漲的當下,市場對併購概念股的定價也比較激進,蛇吞象的收購幾乎就是按照併購標的業績倍數或估值倍數來定價的。

例如,雙成藥業停牌前的市值在21億左右,而奧拉半導體2021年最後一輪股權轉讓的估值爲100億,所以在10月22日直接打到了129億的總市值,然後今天(10月23日)一開盤就摁死在跌停板上。雖然不知道後續是否還會有資金繼續參與博弈,但是按照市值測算的話,後面的風險也比較大了。

最近的併購市場呈現兩個特點,一是同一實控人旗下資產整合,二是「蛇吞象」式收購較多,最新的熱門公司科源製藥正好同時符合這兩個特點。

10月21日晚,上市公司科源製藥(301297.SZ)公告了收購預案,擬收購山東宏濟堂製藥集團股份有限公司(簡稱「宏濟堂」)99.42%的股權,並募集配套資金,10月22日復牌後已連續兩天漲停。

本次收購前,上市公司科源製藥的主營業務爲化學原料藥、化學藥品製劑及中間體的研產銷,收購完宏濟堂之後,科源製藥的主營業務將拓展到中成藥、阿膠製品及麝香酮等領域。

科源製藥和宏濟堂的背後是同一個實控人,也就是「濟南前首富」高元坤,他通過旗下的力諾集團持有這兩家公司,因此本次收購構成關聯交易。

公開資料顯示,力諾集團成立於1994年,旗下產業涉及大健康、新能源和新材料等領域。目前,力諾集團已經擁有科源製藥(301297.SZ)、力諾特玻(301188.SZ)兩家上市公司。

憑藉廣闊的產業佈局,高元坤曾在2008年和2018年兩度登頂濟南首富。

01

科源製藥上市一年多,利潤開始受到集採影響

收購方科源製藥於2023年4月4日在創業板上市,主營業務爲化學原料藥及製劑產品的研發、生產和銷售,聚焦於降糖類、麻醉類、心血管類及精神類等重點疾病領域。

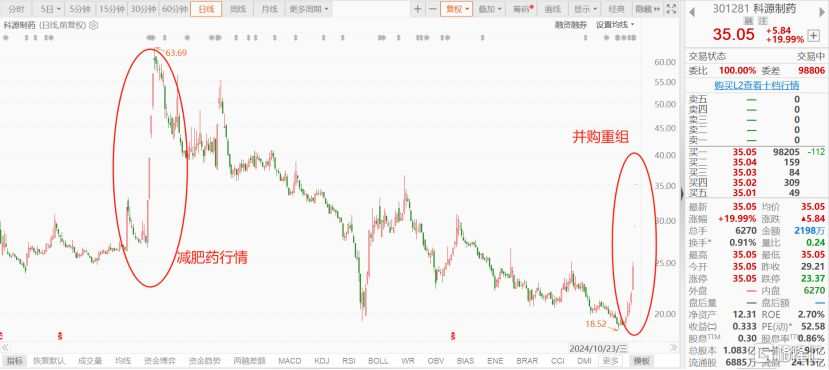

提到科源製藥,很多人第一反應可能是減肥藥。去年8月,科源製藥因爲業務覆蓋降糖藥二甲雙胍的原料藥,被市場當作減肥藥概念股大肆炒作,短短5個交易日就實現了120%的漲幅。

此後科源製藥發佈股票異動公告,表示公司產品鹽酸二甲雙胍片適應症爲治療2型糖尿病,是降糖類藥品,不涉及肥胖適應症,且目前沒有涉及減肥功效產品的收入。在經歷了短暫的炒作後,科源製藥的股價很快又回到了原點。

科源製藥股價走勢(截至2024年10月23日),來源:東方財富

科源製藥股價走勢(截至2024年10月23日),來源:東方財富財務數據方面,2021年之前,科源製藥的業績增速相對平穩,2022年營收增速降至個位數。2023年上市當年的淨利潤下滑了15.6%,主要原因是公司對銷售人員和管理人員的薪酬上調,同時增加研發投入,導致三大費用均有所增加。

2024年上半年,公司實現營業收入2.37億元,較上年同期增長5.64%,實現歸屬於上市公司股東的淨利潤3609.11萬元,較上年同期降幅達29.52%。主要原因是公司主要產品受國家集採政策及市場競爭加劇影響,銷售單價下滑,毛利率下降。

科源製藥關鍵財務指標,來源:東方財富

科源製藥關鍵財務指標,來源:東方財富截至本預案簽署日,力諾投資持有公司34.39%的股份,爲公司的控股股東。高元坤通過力諾集團和力諾投資間接控制上市公司34.48%股權,繫上市公司實際控制人。

科源製藥股權結構,來源:收購預案

科源製藥股權結構,來源:收購預案02

宏濟堂多次謀求上市未果,轉而尋求被「兄弟公司」收購

本次收購的標的資產爲宏濟堂99.42%的股權,交易方案包括髮行股份及支付現金購買資產及募集配套資金。其中發行股份及支付現金購買資產的交易對方爲力諾投資、力諾集團等39名交易對方,募集配套資金的交易對方爲不超過35名特定投資者。

說到宏濟堂,就不得不提到20多年前火遍大江南北的一部電視劇《大宅門》,宏濟堂正是電視劇《大宅門》中白景琦所創辦的黑七瀧膠莊(黑七堂)的原型。

早在1907年,北京同仁堂樂氏家族第12代傳人樂鏡宇創辦了宏濟堂,主要從事中成藥、阿膠製品及麝香酮等產品的研發、生產與銷售。2006年商務部認定「宏濟堂」爲首批「中華老字號」,宏濟堂中醫藥文化入選國家非物質文化遺產名錄。

斗轉星移,物是人非,如今宏濟堂的控制權早已不在樂氏家族手中了。

2002年,高元坤通過與濟南地方政府的簽約,整合了濟南的國有醫藥企業和五縣區醫藥公司,成功收購了宏濟堂。截至本預案簽署日,力諾投資及力諾集團合計持有宏濟堂 38.48%的股權。宏濟堂的控股股東爲力諾投資,實際控制人爲高元坤。

宏濟堂前7大股東持股情況,來源:收購預案

宏濟堂前7大股東持股情況,來源:收購預案宏濟堂產品豐富種類齊全,截至收購預案簽署日,宏濟堂共取得150個藥品註冊批件,其中35個產品進入國家基藥目錄,90個產品進入醫保目錄,7個藥品爲獨家品種,2個藥品爲獨家藥品劑型。

根據米內網數據庫,宏濟堂阿膠、安宮牛黃丸2023年市場份額排名第三,具有較高的市場知名度;宏濟堂是國家保密技術人工麝香核心原料麝香酮的全國獨家供應商,宏濟堂《人工麝香研製及其產業化》項目獲得國家科學技術進步一等獎。

財務數據方面,宏濟堂2022年、2023年及2024年1-6月的營業收入分別爲12.17億元、13.75億元及9.38億元,淨利潤分別達2.09億元、1.51億元和1.33億元。

以2023年來看,宏濟堂的營收是科源製藥的3.07倍,淨利潤爲1.96倍;以2024年上半年的財務數據計算,宏濟堂的營收是科源製藥的3.95倍,淨利潤爲3.69倍。

所以,和雙成藥業收購奧拉半導體、光智科技收購先導電科、富樂德收購富樂華類似,這起收購也屬於以小博大的「蛇吞象」。

宏濟堂主要財務數據,來源:收購預案

宏濟堂主要財務數據,來源:收購預案值得注意的是,在此次併購之前,宏濟堂曾多次謀求上市未果。

2016年9月,宏濟堂在新三板掛牌,但不滿一年就除牌。2019年底,上市公司ST亞星公告表示,擬通過發行股份的方式購買山東科源製藥和宏濟堂製藥100%股份,但半年之後,這樁交易無疾而終。

此後科源製藥與宏濟堂分別尋求上市,科源製藥於2023年4月公司成功登陸創業板。而宏濟堂分別於2021年9月和2024年1月啓動IPO輔導,但後續也是不了了之。

此次科源製藥併購宏濟堂,也許是宏濟堂快速登陸資本市場以及力諾集團內部資源整合的最優路徑。

收購預案稱,本次交易完成後,宏濟堂將成爲上市公司的控股子公司,上市公司科源製藥的主營業務將延伸至中成藥、阿膠製品等領域。有助於實現部分採購、生產和銷售的協同,打造規模化的醫藥大健康平台,提升上市公司的整體實力。

03

還有哪些上市公司有併購重組預期?

近年來,國務院、中國證監會及證券交易所先後出臺了一系列鼓勵支持重組整合的政策,爲資本市場創造了良好條件。

2020年10月,國務院發佈《關於進一步提高上市公司質量的意見》,指出要充分發揮資本市場的併購重組主渠道作用,鼓勵上市公司盤活存量、提質增效、轉型發展。

2024年4月,國務院發佈新「國九條」,明確指出推動上市公司提升投資價值,鼓勵上市公司聚焦主業,綜合運用併購重組、股權激勵等方式提高發展質量。上述一系列文件鼓勵企業通過兼併重組方式進行資源整合、提質增效、轉型發展。

2024年9月,中國證監會發布了《關於深化上市公司併購重組市場改革的意見》,提出支持上市公司向新質生產力方向轉型升級、鼓勵上市公司加強產業整合、提高監管包容度、提升重組市場交易效率、提升中介機構服務水平、依法加強監管六大方面內容,旨在進一步激發併購重組市場活力,支持經濟轉型升級和高質量發展。

在政策的大力推動下,併購市場迎來了前所未有的熱度。格隆匯根據公開資料,按照實控人旗下有優質公司IPO未果、實控人曾承諾解決同業競爭或重組、上市公司曾重組未果等幾個條件彙總了有併購重組預期的上市公司,僅供參考。

此外,華創證券在近期的報告中梳理了具備收併購能力的部分公司,主要篩選條件包括公司市值和現金實力(現金及等價物/總市值)在全行業90%分位以上,其中創業板、科創板放寬至80%分位;中期盈利且行業內地位有待提升,即近3年年均歸母淨利爲正且低於行業內90%分位;短期盈利,即ROE-TTM爲正。

華創證券還梳理了上市公司中有可能被併購的標的,除考慮交易所《上市公司重大資產重組審核規則》監管要求的條件外,另加了篩選條件包括總市值低於100億;上市公司持股比例較爲分散,即第一大股東持股比例低於30%、前十大股東持股比例低於60%;盈利性不足,即近3年ROE及最新ROE-TTM均低於5%;資產負債率高於60%。

當然,資本市場瞬息萬變,許多有併購重組預期的也未必全都能落地,當下最火熱的賽道或許後期會冷卻,市場的定價方式也可能會發生變化;所以,不論參與何種投資,都要時刻保持三分清醒。

情绪高涨的当下,市场对并购概念股的定价也比较激进,

情绪高涨的当下,市场对并购概念股的定价也比较激进,