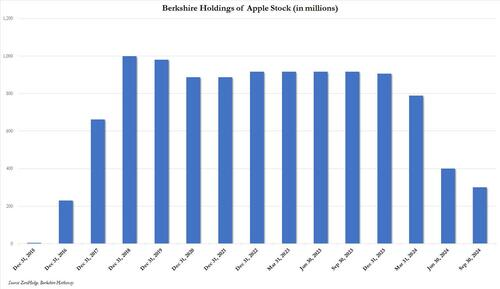

三季度,伯克希爾將蘋果的倉位削減約25%,Arrowstreet Capital和Viking Global都拋售了超過500萬股的亞馬遜股票,對沖基金整體對亞馬遜的持股減少了110億美元。不過,科技股目前仍是對沖基金的頭號持倉,倉位達21%,其次是金融行業,佔15%,三季度倉位增幅最大的也是金融股。

科技股漲勢暫歇,對沖基金開始調倉。

隨着美股漲勢擴大、聯儲局開啓減息週期,基金經理們開始逐漸撤出成長股,轉向將受益於減息的領域。

持倉文件顯示,對沖基金在第三季度紛紛減少了蘋果、亞馬遜等科技巨頭的倉位。Arrowstreet Capital和Viking Global都拋售了超過500萬股的亞馬遜股票;巴菲特的伯克希爾·哈撒韋公司將蘋果的倉位進一步削減約25%,持倉市值爲700億美元。

持倉文件顯示,對沖基金在第三季度紛紛減少了蘋果、亞馬遜等科技巨頭的倉位。Arrowstreet Capital和Viking Global都拋售了超過500萬股的亞馬遜股票;巴菲特的伯克希爾·哈撒韋公司將蘋果的倉位進一步削減約25%,持倉市值爲700億美元。

據彭博社彙編,對沖基金整體對亞馬遜的持股減少了110億美元,持倉總市值至340億美元,主要是受到淨拋售和股價暴跌的影響。

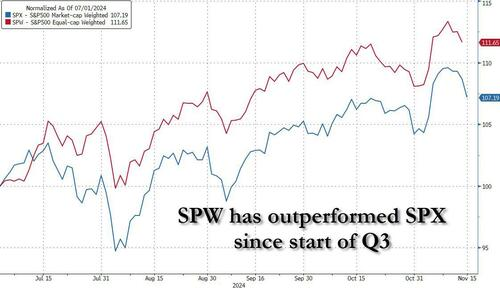

有跡象表明,頭部科技股對股市上漲的貢獻度正在降低。

得益於盈利強勁和美國經濟「軟着陸」的預期升溫,三季度以來標普500指數上漲了5.5%,等權標普500的漲幅則幾乎翻了一番——相比而言,以科技股爲代表的納斯達克100指數錄得1.9%的漲幅,Mag 7更是較7月的峯值水平累計下跌了4%。

不過,整體來看,科技股仍是對沖基金的頭號持倉,倉位達21%,其次是金融行業,佔15%,三季度倉位增幅最大的也是金融股。

與此同時,對沖基金還正在增持中國股票。

電影《大空頭》的原型人物Michael Burry旗下的塞恩資管(Scion Asset Management)進一步加倉阿里巴巴、百度和京東等,同時還購買了相應的看跌期權。

華爾街見聞提及,大呼「買入中國」的對沖基金大佬David Tepper旗下的Appaloosa資管三季度對中國倉位環比提升了12個百分點至38%,其中減持了阿里,增持了拼多多和京東。

持仓文件显示,

持仓文件显示,