德銀分析表示,當前市場環境與歷史上三個高點均有相似之處,而以史為鑒,當市場估值過高時,進一步上漲的空間可能有限,轉折點可能會迅速到來,警惕潛在的經濟放緩或其他催化因素帶來的市場調整風險。

以史為鑒,當下美股不太妙,拐點就在不遠處?

德意志銀行在11月18日的報告中,分析了當前市場環境與歷史上三個高點的相似之處,即1990年代末的互聯網泡沫、2007年全球金融危機前的市場高點以及2021年的市場繁榮。

過去18個月風險資產表現優異,但多類資產的估值已經處於高位。標普500的週期調整市盈率(CAPE)在過去一個世紀中僅有兩次超過當前水平。

這引發了對當前市場環境與歷史上三個估值異常高的時期的相似性的思考,在所有這三個案例中,由於估值已經如此高,進一步上漲的空間很小,隨後都出現了顯著的調整。

具體來看:

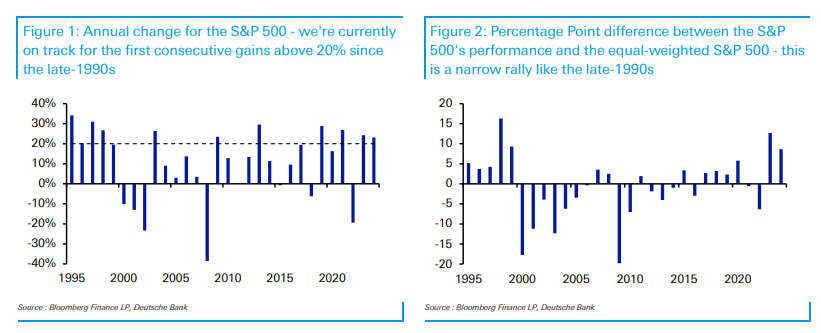

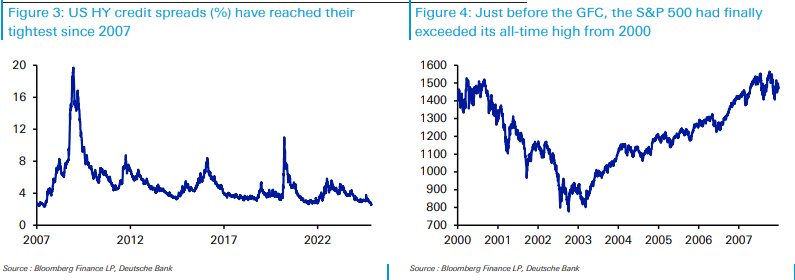

1、1990年代末的互聯網泡沫:在此期間,股市持續上漲,標普500五年內增長了三倍。然而,隨着估值的過高,市場在2000至2002年出現了連續三年的下跌,這是二戰以來唯一一次。

當前市場與當時相似之處包括:標普500的年增長率有望連續兩年超過20%,聯儲局當時和現在都處於寬鬆貨幣政策,以及市場主要由少數科技股推動。

值得一提的是,互聯網泡沫也很好地證明了,即使初始估值很高,無情的上漲也可以持續一段時間。當時CAPE比率在1998年初達到當前水平後,市場仍然上漲了兩年,高估值市場仍可能持續一段時間,直到出現經濟放緩等催化因素,才能結束上漲。

2、2007年全球金融危機前夕:在首次全球金融危機之前,市場表現良好,標普500在2007年5月超過了其2000年的記錄,波動率也很低。

當前市場也顯示出類似特徵,比如信貸利差非常緊張(當前美國高收益債券的信貸利差達到了自2007年以來的最低水平)。此外,長時間的穩定可能導致風險積累和自滿情緒,可能爲下一次金融不穩定埋下隱患。

3、2021年的市場繁榮:由於新冠疫情刺激措施,美國風險資產在2021年底強勁回升,然而多資產類別估值已越來越高。到2021年11月,市場上漲的跡象開始轉變,納斯達克和比特幣在當月達到峯值,這時聯儲局主席鮑威爾確認高通脹並非暫時性,隨後聯儲局政策轉向更爲鷹派。隨着2022年通脹保持高位和經濟增長惡化,市場經歷了持續的拋售,標普500指數從2022年1月的峯值到10月的低點下跌了逾25%。此外,10年期國債收益率在2022年整體上升了236個點子,爲1788年以來最大的年度增長。

總的來看,德銀報告總結指出:

歷史上高回報的例子通常會伴隨着大幅逆轉,兩個例子中CAPE比率在達到當前高水平的之後,都出現了顯著調整。當市場估值過高時,進一步上漲的空間可能有限,轉折點可能會迅速到來。投資者需要關注市場估值水平,並警惕潛在的經濟放緩或其他催化因素帶來的市場調整風險。