TJX公司公佈了第三季度財務業績。

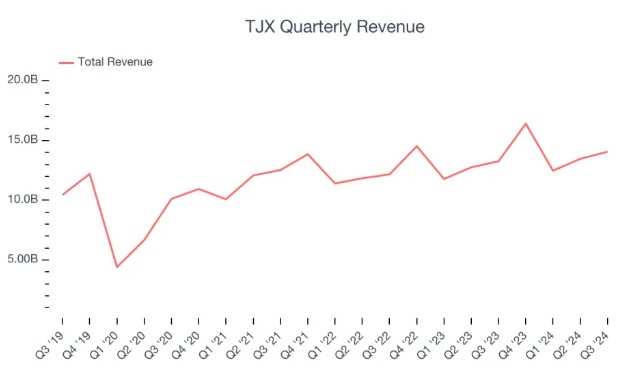

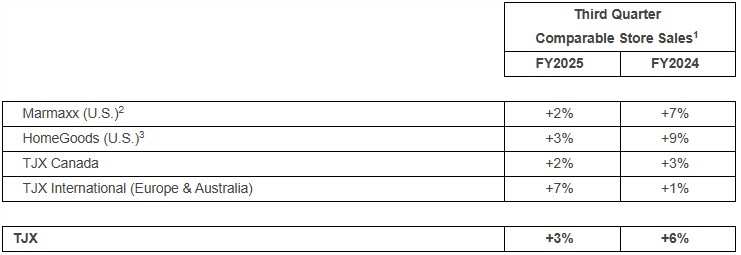

智通財經獲悉,TJX公司(TJX.US)公佈了第三季度財務業績。Q3每股收益爲1.14美元,上年同期爲1.03美元,分析師預期爲1.09美元。總營收同比增長6%至141億美元,分析師預期爲139.5億美元。Q3同店銷售額增長3%,高於市場預期,處於公司指引的高端,由客戶交易的增長推動。

三季度銷售強勁,高管稱假日季開局強勁

今年早些時候,由於執行問題,TJX的歐洲業務陷入困境,但該部門在第三財季公佈了強勁的業績,TJX國際渠道的同店銷售額增長了7%。

今年早些時候,由於執行問題,TJX的歐洲業務陷入困境,但該部門在第三財季公佈了強勁的業績,TJX國際渠道的同店銷售額增長了7%。

在該公司公佈業績之前,一些分析師擔心,TJX和羅斯商店(ROST.US)等其他折扣零售商可能會受到10月份異常溫暖天氣的不成比例的影響。美國銀行分析師在一份研究報告中寫道,與傳統零售商相比,折扣零售商往往更容易受到不利天氣模式的影響,因爲低收入消費者通常會在需要的時候購買商品,而不是提前購買。

在秋季的幾個月裏,TJX等大量銷售服裝的零售商指望顧客前來購買新外套和其他裝備,以應對較冷的天氣。如果收入較低的消費者因爲天氣暖和而推遲購買,TJX的銷售可能會受到影響。然而,比預期溫暖的天氣似乎並沒有對TJX的銷售產生重大影響。Q3同店銷售額增長3%,高於市場預期,處於公司指引的高端,由客戶交易的增長推動。

TJX公司首席執行官Ernie Herrman在新聞發佈會上說:「第四季度開局強勁,我們對假日銷售季的機會感到興奮。在實體店和網上,我們爲消費者提供了一個不斷變化和鼓舞人心的購物目的地,以卓越的價值購買禮物,我們相信,當他們購買我們的產品時,每個人都會有適合自己的東西。」

TJX公司是一家著名的折扣零售商,以提供多樣化的產品選擇而聞名,包括家庭服裝,家居用品,珠寶等。該公司經營着知名品牌,如T.J. Maxx、Marshalls和HomeGoods,這些品牌是折扣零售業的主要產品。TJX以比百貨公司低得多的價格銷售名牌服裝和其他商品的折扣零售商,最初是基於從製造商或其他零售商那裏購買過剩庫存的策略。而隨着注重成本的美國消費者湧入其折扣店購買服裝和鞋類等產品,該公司的股價今年迄今累計上漲了27%,優於同期標普500指數累計24.05%的漲幅。

同店銷售額增速放緩

首先是店鋪數量,零售商的店鋪數量通常決定了它能產生多少收入。TJX在最近一個季度擁有5057家門店。在過去兩年中,它開設新店的速度很快,平均年增長率爲2.7%。這一增速快於整體消費零售業。當一家零售商開設新店時,通常意味着它是在爲增長而投資,因爲需求大於供應,尤其是在消費者可能沒有在合理開車距離內開店的地區。

一家公司門店數量的基礎變化只是故事的一個方面。另一個是現有門店和電子商務銷售的表現,同店銷售額是較爲優秀的衡量指標,因爲它衡量了零售商的電子商務平台和實體店的有機增長,這些實體店已經存在了至少一年。

在過去的兩年裏,平均而言,該公司的同店銷售額以每年4.3%的驚人速度增長。這一業績表明,其新店的推出對股東有利。這意味着TJX的收入增長可以來自新店、電子商務,也可以來自現有門店客流量的增加和每位客戶銷售額的提高。

但最近一個季度,TJX的同店銷售額同比增長僅3%,這一增長速度較歷史水平有所放緩,表明該業務雖然仍表現良好,但失去了一些動力。

而在10月份的時候,美國零售聯合會(NRF)的一項預測也顯示,預計2024年美國假日銷售額的增長速度將低於去年。NRF表示,預計11月和12月該行業的銷售額將較上年同期增長2.5%至3.5%,這低於去年5.3%的增長率。據該組織稱,以美元計算,消費額預計將高達9890億美元。

NRF總裁兼首席執行官Matt Shay在與記者的電話會議上表示:「我們都看到,消費者的支出模式變得更加溫和了。」他補充說,總體支出仍然強勁,儘管與疫情時期的異常高增長相比有所放緩。

Shay指出,今年感恩節和聖誕節之間購物天數較少的日曆效應預計也會對業績產生負面影響。總的來看,根據機構對行業預測的分析,雖然零售商在本季度銷售額預計將同比增長,但它們的增長速度可能是2018年以來最慢的。而且今年假日季消費者支出的時間也更少了,今年感恩節和聖誕節之間的購物日比2023年減少了5天。

業績指引不及預期

在經歷了一年的迅猛增長後,這家折扣店的銷售額仍在增長。它贏得了追求價值的消費者的青睞,這些消費者正在從梅西百貨(M.US)和科爾百貨(KSS.US)等高端百貨公司轉向更實惠的折扣商,而且該公司在不把打折購物視爲污名的年輕購物者中取得了份額。

雖然TJX公司吹捧假日購物季「開局強勁」,但該公司公佈的業績指引令華爾街失望。

展望未來,對於2025財年第四季度,該公司繼續預計同店銷售額將增長2%至3%,低於市場預期;目前預計稅前利潤率在10.8%至10.9%之間,上調攤薄後每股收益指引至1.12美元到1.14美元之間。對於2025財年全年,該公司繼續預計同店銷售額將增長3%,低於市場預期;公司將稅前利潤率預期上調至11.3%,攤薄後每股收益預期上調至4.15美元至4.17美元,低於市場預期。

今年早些时候,由于执行问题,TJX的欧洲业务陷入困境,但该部门在第三财季公布了强劲的业绩,TJX国际渠道的同店销售额增长了7%。

今年早些时候,由于执行问题,TJX的欧洲业务陷入困境,但该部门在第三财季公布了强劲的业绩,TJX国际渠道的同店销售额增长了7%。