牛牛敲黑板:

牛牛敲黑板:

據知情人士透露,華為正在為公司的功率器件研發大肆招兵買馬,其中包括IGBT、MOSFET、SiC、GaN等主流的功率器件,據説隊伍目前已有數百人。

進軍做功率器件,無論是IGBT、SiC還是GaN都是為其汽車零部件供應商的身份蓋樓。再就是基於這些功率器件各自的優越特性為其自身的設備如基站電源、快充、光電子的研發等應用服務。

近日,據知情人士透露,華為正在為公司的功率器件研發大肆招兵買馬,其中包括IGBT、MOSFET、SiC、GaN等主流的功率器件,據説隊伍目前已有數百人。華為自研功率器件已經不是什麼祕密了,那麼華為進行這些功率器件的研發,究竟是在下一盤怎麼的大棋?

近日,據知情人士透露,華為正在為公司的功率器件研發大肆招兵買馬,其中包括IGBT、MOSFET、SiC、GaN等主流的功率器件,據説隊伍目前已有數百人。華為自研功率器件已經不是什麼祕密了,那麼華為進行這些功率器件的研發,究竟是在下一盤怎麼的大棋?

為什麼重視功率器件?

我們都知道華為做芯片很厲害,麒麟芯片已經媲美甚至超越高通蘋果,但其實功率器件也是半導體很重要的一環。功率器件是電子裝置中電能轉換與電路控制的核心,是實現電壓、頻率、直流交流轉換等功能的核心部件,主要包含二極管、晶閘管、MOSFET和IGBT等,但如二極管、晶閘管等技術相對較老逐漸被大廠拋棄。

尤其是隨着功率半導體器件逐漸往高壓、高頻方向發展,傳統的硅基功率半導體器件及其材料已經接近物理極限,再加上第二代化合物半導體在成本,毒性上均不適合,國際大廠已經將產業未來聚焦到了第三代化合物半導體身上。可以説第三代半導體就是未來功率器件的發展方向。

全國兩會近日剛落下帷幕,第三代半導體(GaN和SiC)再度成為兩會的關鍵詞之一。兩會期間,全國政協委員王文銀在採訪中稱,伴隨着第三代半導體行業的觸角向5G基站、特高壓、城際高鐵交通、新能源充電樁等關鍵領域延伸,我國半導體行業發展風口已至。

另據TrendForce集邦諮詢的預期,2021年GaN通訊及功率器件營收分別為6.8億和6,100萬美元,年增30.8%及90.6%;SiC器件部分,預估2021年SiC器件於功率領域營收可達6.8億美元,年增32%。中國是全球最大的功率器件消費國,國內功率器件整體自給率不足10%,國產替代空間巨大,尤其是高端器件方面。

讓我們看看GaN有多熱?據臺媒今年2月份報道,臺積電購買了GaN相關設備達16台,比既有的六寸廠內的6台增加2倍多,這相當於產能將增達逾萬片左右,足見客户端下單的需求有多大。

而GaN供應商納微半導體,也是臺積電的大客户,於日前宣佈,其出貨量創下最新紀錄,已向市場成功交付超過1300萬顆GaN功率IC,實現產品零故障,反應了全球移動消費電子市場正加速採用GaN芯片,實現移動設備和相關設備的快速充電。

2020年2月在小米10發佈會上,納微GaNFast氮化鎵功率芯片首次被小米65W氮化鎵充電器採用,GaN開始進入人們視線。如今小米11即將帶着新版的55W GaN快充推向市場,該充電器在小米11手機智能手機海外上市時,隨機附贈。據Navitas首席執行官兼聯合創始人Gene SHERIDAN表示,小米11標配的55W納微GaNFast氮化鎵充電器海外版擁有歐標的2-pin AC,這標誌着主流一線智能手機廠商已開始採用氮化鎵技術,也標誌着行業開始淘汰舊的低速硅芯片。

IGBT和SiC兩手都抓

關於IGBT和SiC,業界一直有個隱憂,隨着IGBT漸逼硅材料的性能極限,第三代半導體材料 SiC 被看作是IGBT在未來電動車的新挑戰者。但據業內人士分析到,「SiC就像一個聰明而又個性極強的少年,優點突出,缺點同樣突出。IGBT更像一個持重而成熟的青年,可以扛起功率器件的重擔。」所以鑑於兩者的分工不同,華為在IGBT和SiC上雙管齊下也是明智的選擇。

華為最早傳出要做的功率器件是IGBT。IGBT是能源變換與傳輸的核心器件,俗稱電力電子裝置的「CPU」,而華為作為UPS電源的龍頭企業,在全球數據中心佔據第一的市場份額,所以IGBT是華為UPS電源的核心部件。

此外,作為國家戰略性新興產業,IGBT在軌道交通、智能電網、航空航天、電動汽車與新能源裝備等領域應用極廣。隨着新能源汽車、軌道交通及智能電網的發展,IGBT需求迎來大幅增長。功率器件是新能源汽車電控系統中最核心的電子器件之一,新能源汽車中功率器件的價值量約為傳統燃油車的5倍以上,尤其是IGBT約佔新能源汽車電控系統成本的37%。

除了IGBT之外,據瞭解,華為也在研發SiC。這兩年,由於SiC獨有的優良特性,車廠陸續開始導入SiC器件。而關於華為在汽車上的佈局早已路人皆知,華為不造車,聚焦ICT技術,幫助車企造好車。華為致力於成為面向智能網聯汽車的增量部件供應商。研發IGBT和SiC也是華為做好汽車部件供應商的一個方向。

不過就目前來看,車用功率半導體器件中,仍以硅基IGBT為主,而SiC基MOSFET代表着未來,因為它性能更強,但目前推廣的最大障礙就是高成本。然而,隨着整車動力電池包越來越大、電機最大功率/峯值扭矩越來越高,SiC基MOSFET的優勢就越顯著。

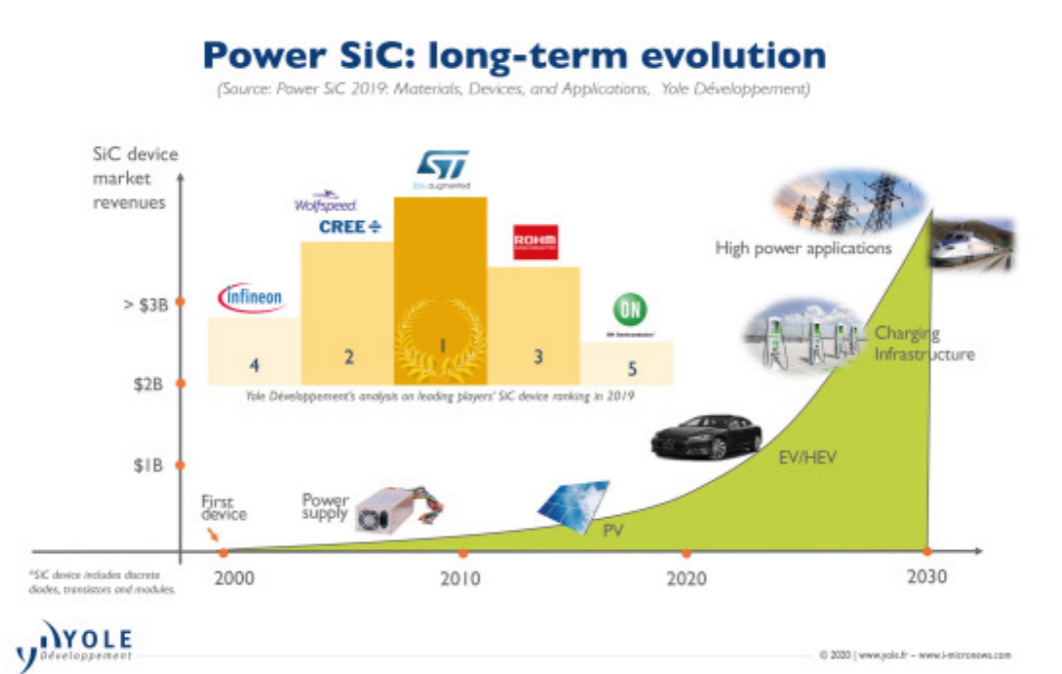

SiC功率器件也在加速融入車載充電器領域,已有多家廠商推出了面向HEV/EV等電動汽車充電器的SiC功率器件。據Yole統計,這一市場在2023年之前可保持44%的增長速度。

功率SiC的長期演變(來源:Yole)

在投資領域,華為旗下的哈勃科技投資有限公司去年投資了我國第三代半導體材料碳化硅龍頭企業山東天嶽先進材料科技有限公司,持股 10%。2020年7月,華為還投資了東微半導體,主要有高壓GreenMOS系列、中低壓SGTMOS系列、IGBT系列三大系列產品,廣泛應用於快速充電器、充電樁應用、開關電源、直流電機驅動、光伏逆變器。

對GaN的謀劃

根據Yole的預測,GaN將主要應用在消費電子、汽車電子、電信技術設施等。在氮化鎵領域,GaN器件集成的主要趨勢是系統級封裝或片上系統解決方案。

其實,GaN功率器件主要銷售給電子市場,對於消費市場來説,這是一個明顯的技術趨勢。比較典型的就是快充,快充頭產品中主要包括兩塊核心部件,一是電源管理IC芯片,另一塊是功率分立器件。快充的要求是功率密度和效率。所以企業就必須以這種外形尺寸真正壓縮系統並降低每功率價格。

圖2:功率GaN市場(來源:Yole)

隨着GaN技術趨於成熟,GaN技術能夠容許精簡元件通過巧妙的設計實現更好的尺寸、重量等。此外,相比普通的硅基元件,GaN元件的切換速度要快10倍,還可以在更高的温度下運作。所以GaN在USB PD快充領域的應用已經非常普遍。

2020年4月8日,在華為2020春季新品發佈上,華為發佈了一款充電器單品——65W GaN(氮化鎵)雙口充電器。當時就有傳言説是華為自研,但實際情況還有待考究。不過熟悉華為的供應鏈相關人士指出,華為在GaN領域已經佈局頗深。

目前市面上已有多家廠商佈局GaN快充,如Power Integration , Inc.、納微半導體(Navitas)、英諾賽科(Innoscience)三大主要的供貨商,國內除了華為海思,還有海特高新,海陸重工,蘇州晶湛,江蘇華功,重慶華潤微,杭州士蘭微等在內的多家公司均已積極佈局第三代半導體。預計隨着用户對便攜性的需求提高,2025年全球GaN快充市場規模有望達600多億元,同時加速GaN芯片在其他新興領域對硅基產品的替代。

除了消費電子領域的快充,基於GaN的分立器件,也更適合於高功率應用,例如數據中心或基站電源。2020年6月,華為宣佈將在英國建立光電子研發與製造基地。一期項目將聚焦光器件和光模塊的研發、製造。通過集研發製造功能一體,以加速產品研發和商業化進程,更高效地將產品推向市場。光電子技術是光纖通信系統的一項關鍵技術,華為在英國的這項重大投資旨在推動相關技術應用於全球數據中心和網絡基礎設施。

説到光電子領域,GaN低功耗、高發光效率為LED及紫外激光器助力。基於GaN半導體的深紫外發光二極管(LED)是紫外消毒光源的主流發展方向,其光源體積小、效率高、壽命長,僅僅是拇指蓋大小的芯片模組,就可以發出比汞燈還要強的紫外光。

在射頻GaN領域,早在幾年前,華為就已經在其4G LTE基站中採用了氮化鎵功率放大器。然後,隨着5G的到來,GaN具有越來越大的潛力,因為在高頻下,與LDMOS相比,GaN的功率密度仍然非常出色,並且功率附加效率也隨之提高。

據Yole的數據預測(如圖2),數據中心採用GaN正在緩慢增長,Yole的技術與市場分析師Ezgi Dogmus説,這是因為缺乏監管,如果政府加強對數據中心實施嚴格的監管,以減少電力消耗,則GaN在數據中心的滲透率將會更高。隨着高效率要求的提高,氮化鎵確實比仍滿足當前要求的硅起着重要的作用。

在汽車領域,隨着汽車採用的元器件越來越多,GaN的作用也越來越凸顯。2020年8月11日,在第十二屆汽車藍皮書論壇上,華為智能汽車解決方案BU總裁王軍透露,華為目前正在研發激光雷達技術。而GaN晶體管的進步已被證明是開發高精密激光雷達系統不可或缺的一部分。

激光雷達系統從垂直腔面發射激光器(VCSEL)發出光脈衝,需要高功率的電氣控制,其速度非常快,上升和下降時間也很短。這也是氮化鎵使激光雷達系統受益的原因之一。氮化鎵的開關速度比硅FET快得多,可以在大電流下實現短脈衝寬度。這一特性對激光雷達來説至關重要,因為較短的脈寬可以帶來更高的分辨率,而高脈衝電流則可以讓激光雷達系統看得更遠。

國內功率半導體的整體情況

最後讓我們系統的看看國內功率半導體,主要是IGBT、SiC以及GaN的產業鏈情況。

首先讓我們看向整個IGBT產業鏈,國內的IGBT在芯片設計、晶圓製造、模塊封裝等整個產業鏈基本都已有佈局,但卻僅處於初步階段,尤其是晶圓製造、背板減薄和封裝工藝是IGBT製造技術的主要難點,這方面與國外差距較大。

國內的IGBT整個產業鏈梳理(製表:半導體行業觀察)

而在整個SiC領域,在SiC襯底和外延方面,國內仍然是以4英寸為主,已開發出6英寸產品並實現小批量供貨。總體來看,與國外相比,國內碳化硅產業整個價值鏈的各個環節都有差距,可能整體水平差距在5年左右。國內SiC 二極管與國外最先進的水平相比較,大約差1代,落後大約2至3年,差距不算特別大,在可見的未來是完全可以追上的。但這還需要國內整個價值鏈上下游同時發力,才能取得進步。

國內的SiC整個產業鏈梳理(製表:半導體行業觀察)

根據RESEARCH AND MARKETS發佈的「氮化鎵半導體器件市場2023年全球預測」稱,氮化鎵器件市場預計將從2016年的165億美元,增長至2023年的224.7億美元,年複合增長率為4.51%。GaN產業鏈包括上游的材料(襯底和外延)、中游的器件和模組、下游的系統和應用。在國內GaN逐步擴大的市場帶動下,上、中、下游各環節均開始出現大批廠商。

國內的GaN整個產業鏈梳理(製表:半導體行業觀察)

結語

總體來看,在目前的國際形勢下,華為的海外業務受阻,新興的汽車業務成為了華為尋求增長的一個突破口,在華為業務板塊中的重要性越來越高。進軍做功率器件,無論是IGBT、SiC還是GaN都是為其汽車零部件供應商的身份蓋樓。再就是基於這些功率器件各自的優越特性為其自身的設備如基站電源、快充、光電子的研發等應用服務。

當下在第三代半導體功率器件領域,無論是國內外技術的發展水平,還是國家的重視度上,我們都處於很好的位置,國內多數專家也對我國第三代半導體的發展持積極態度,第三代半導體材料或許可以成為我們擺脱集成電路被動局面,實現芯片技術追趕和超車的良機。如華為這樣有能力的企業就該一馬當先,引領國內半導體崛起!

近日,据知情人士透露,华为正在为公司的功率器件研发大肆招兵买马,其中包括IGBT、MOSFET、SiC、GaN等主流的功率器件,据说队伍目前已有数百人。华为自研功率器件已经不是什么秘密了,那么华为进行这些功率器件的研发,究竟是在下一盘怎么的大棋?

近日,据知情人士透露,华为正在为公司的功率器件研发大肆招兵买马,其中包括IGBT、MOSFET、SiC、GaN等主流的功率器件,据说队伍目前已有数百人。华为自研功率器件已经不是什么秘密了,那么华为进行这些功率器件的研发,究竟是在下一盘怎么的大棋?