債牛巨震

時隔幾月,央媽再度向債牛出手。

據消息,對於12月以來在債券大牛行情中表現較爲激進的機構,央行今日上午進行了集中約談,被約談機構包括部分銀行、券商、保險資管、理財子公司、基金、信託等等。

這一次,央媽的語氣相比之前明顯更重,不僅提示機構要重視利率風險,穩健投資,還直指在債市交易中可能出現的違法違規行爲,明確表示對問題機構“零容忍”。

這一次,央媽的語氣相比之前明顯更重,不僅提示機構要重視利率風險,穩健投資,還直指在債市交易中可能出現的違法違規行爲,明確表示對問題機構“零容忍”。

敲打之意,躍然紙上。

01

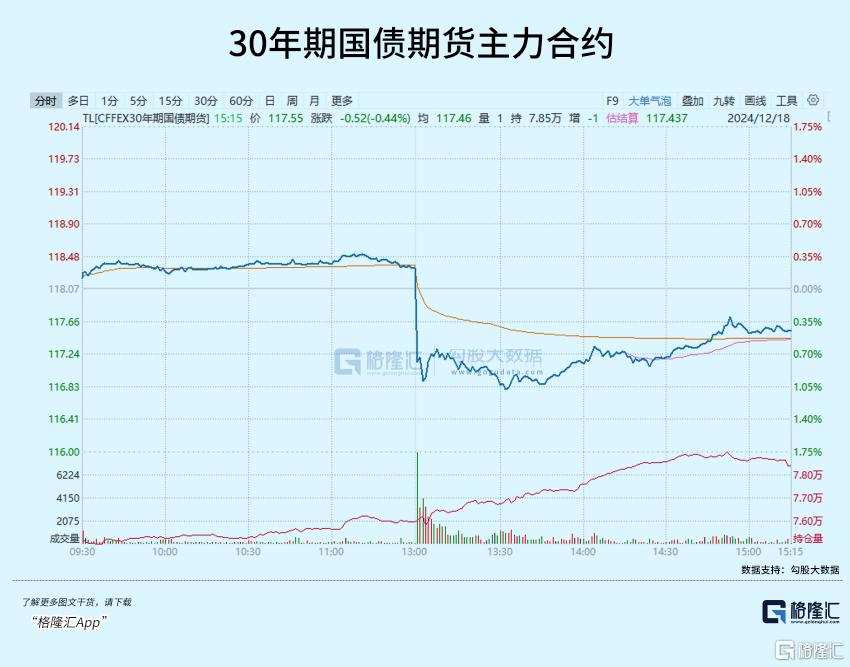

今天午後開盤,國債期貨直線跳水,30年期國債期貨主力合約半小時內從0.25%急跌至-1%,隨後才逐步回升,最終收跌0.44%。

消息也刺激了股市,A港股午後一度飛速拉升超1%,不過後續略顯乏力,收盤未能守住漲幅。

今年以來,債券牛行情的瘋狂程度超出市場預料,導致債券收益率不斷走低,到本月16日國債30年期收益率從年初2.84%下降至1.96%,10年期國債收益率由年初2.56%一度下降到1.72%。

30年期國債價格最高漲到118.69元,對應漲幅高達18%。要知道,玩國債都是槓桿交易,膽大的槓桿放到20倍都可能,算下來本金收益率高達3.6倍,這簡直比炒股要恐怖多了。

如此異常情況,也導致央媽的出手。

事實上,從下半年來,央媽和有關部門已經多次就債券交易異常表現進行干預,不止一次的嚴厲警告我國的金融機構不要過度投資債市,甚至拿出近幾年非常具有代表性的美國硅谷銀行破產的案例來警示市場。

在7月份,央媽從喊話改爲直接動手,宣佈開始從一級交易商手中購入國債,在通過拋售來穩住國債收益率。

到8月,交易商協會發佈公告稱,近期在交易商協會查處的案件中,四家農商行涉嫌在國債二級市場交易中涉嫌操縱市場價格、利益輸送。交易商協會已移送到央行實施行政處罰,而且對於其他此類案件線索還會加緊調查處理。

一連串重磅出擊,終於使得國債收益率從2.1%迅速漲回到2.4%區間,但很快,打壓效果又逐漸減弱,國債收益率再度下行。

所幸A股迎來「924」行情,海量資金迅速從債市轉入股市,國債收益率也迅速大幅回升。

但隨着11月中開始A股大行情趨緩,國債收益率趨勢再度顯著加速的回落。很顯然,這是海量資金在吃了一波A股大漲行情之後再次回流到債市,以圖在避險的同時押注利率下行,賺取更多債券價格上漲收益。

可以看到,資金對於債券收益率的下行預期一直都非常明確且堅定,甚至不惜與監管層對抗,包括使用可能存在違規的操作(有意忽略利率風險過度放槓桿或過度超配長債、利益輸送等)。

之所以這麼難搞,根本原因還是在於利率持續下行營造出的寬鬆流動性市場環境,爲了更好提振經濟,監管層抵住各種外部壓力,不斷爭取給國內營造低利率的貨幣環境。即使是到現在,繼續「適時減息降準」的寬鬆預期依舊較強。

期間各類機構確實也獲得了大量低成本的流動性,但由於市場對未來經濟面復甦的信心不足,這些流動性有相當部分沒有去到該去的地方(經營,擴投資),反而主動大量湧入國債市場瘋狂「空轉」,最終形成抱團並推高長債價格,導致了罕見債券瘋牛行情。

這樣的局面,並非監管層所想看到,無論是海量資金「空轉」會嚴重影響經濟刺激政策效果,或是機構違規高槓杆炒債導致可能出現的暴雷風險,還是國債收益率短期下跌過快帶來的潛在風險,都是非常嚴重的問題。

現在10年國債收益率已跌到1.72%的罕見超低水平。不難預測,接下來,央媽以及有關部門,大概率會有更多更嚴格的措施出來。

比如繼續從一級市場借債進行拋售、按金調整甚至交易費率調整等,都有可能。

而這一場從年頭瘋到年尾的單邊債券牛市行情,也很可能要變成箱體牛了。

02

在央媽對債券牛出手的同事,在另一邊的國資委也沒有閒着。

就在昨晚,國務院國資委發佈印發《關於改進和加強中央企業控股上市公司市值管理工作的若干意見》,其中提出,中央企業要從併購重組、市場化改革、信息披露、投資者關係管理、投資者回報、股票回購增持等六大方面改進和加強控股上市公司市值管理工作。

今天,「中特估」、「央企重組」、「央企紅利」等央國企概念股開盤大漲,貢獻了大量的漲停板,中證央企指數盤中一度漲1.6%,顯著跑贏滬指。

結合上面監管層一邊針對債市開始持續採取措施,同時一邊罕見發佈各種措施提振資本市場的現象,我們足可以明顯清晰感受到這背後的指示——債券市場已過熱,需要引導資金支持股市。

爲了達到此目標,監管層現在也不斷鬆綁機構對權益資產配置的限制,引導保險、社保、基金等各路長線資金入場,尤其「924」開始,對提振股市的支持態度罕見加強,甚至從改革政策支持到了提供資金支持的轉變。

還有這次關部門再喊話央國企及控股上市公司要估值水平,也是對提振資本市場大方針的重點舉措之一。

這一系列舉措,必然不會白費。就如A股「924」超級行情的出現,雖然看似意外,但其實是也算是水到渠成的結果,只是大家沒想到市場反應如此激烈。

接下來,監管層大概率是要下更大功夫扭轉「債牛股弱」的局面,而結果也必然是不用質疑的。

這就爲接下來A股繼續迎來大行情打下資金面的關鍵基礎。

不過也要看到,「924」以來,包括央國企在內A股所有資產估值都飆漲了一大輪。比如,央國企大盤指數目前的PE點位已經來到了近5年來的80%以上。這其中,甚至不少央國企巨頭的市值都創出歷史新規或很長一段時間來的新高。

工行今天上漲1.23%,僅差1分錢就回到「10.8」的歷史新高,今年工行累計大漲了47.31%,成爲最大贏家之一。

在這個階段下,央國企和其他大藍籌一樣,在估值性價比上確實是沒有大漲之前那麼高了。

但還是有不少央國企仍然是處於低PB、低PE的狀態,甚至少部分還處在「破淨」狀態。

Wind數據顯示,截止12月18日,A股上市央企有約462家,其中有約60家的PB低於1倍,但從市盈率來看,有近百家央企最新業績處於虧損狀態(PE爲負值),這些企業普遍是地產和大基建相關產業鏈,以及部分製造業,它們的經營或資金鍊,多少都有不同的問題和難點。

從資本市場的角度來看,這些企業目前已沒有多少投資性價比,除非它們能如政策指引那樣,通過併購重組或其他有效方式來提高資產質量,切實提高投資價值。不然即使有政策喊話,市場也很難長期認可和支持它們。

但對於其他依舊業務穩健增長,能持續帶來投資回報的優質央國企,市場還是很願意參與進來。

判斷的關鍵,在於當前的股息回報是否有足夠性價比。

目前長債利率和存款利率已經跌到2%以下,那麼如果上市企業能持續穩定提供股息回報率超過3%或者苛刻一點到4%的,就仍然會有吸引力。

現在,近幾年的股息率能持續維持在3%以上的A股公司,仍有不少,它們的重點集中在其如銀行、保險、能源(石油、煤炭、電力)、電信等重點領域,而且不少恰好也是數以央國企或者其控制的企業,當然也包括不少優質的核心民企。

這些企業,甚至被市場當做了“類債資產”。

那麼未來一個明確的投資方向就出來了——在整體低利率的寬鬆大環境疊加監管層對債市交易的強監管,很可能會有比之前更多的資金開始從債市轉爲流入股市,去配置能同時兼顧安全性和可觀投資收益的「類債資產」。

也就是說,這些資產的未來投資勝率,很可能會比其他資產要高出不少。

这一次,

这一次,