沒有贏家

作者 | 遠禾

數據支持 | 勾股大數據()

餐飲行業,無疑是近幾年來最爲蕭瑟的行業。

口罩三年間,無數餐館倒在餐飲寒冬裏。

2023年之後,餐飲行業又陷入史無前例的內卷,低價像漩渦將所有餐飲企業捲入無法逃離的深淵。

呷哺呷哺創始人甚至直言,不降價只有餓死。

2014年12月17日,呷哺呷哺在港股上市,成爲「連鎖火鍋第一股」。

到如今,正好十年。

上市十年,呷哺呷哺的股價在2021年一度站上26港元的高峰,但又在此後又一度跌至不足一港元。

而放眼港股餐飲行業,這樣的情況並不少見,整個餐飲板塊幾乎無人生還。

海倫司營收雙降,股價跌至2開頭;

九毛九凈利潤下降67.5%,股價跌至不足4港元/股;

味千利潤再度由盈轉虧,股價不足1港元,已然跌成仙股;

市值一度超過2000億的海底撈,也面臨增速下降的危機,市值已經砍半。

自2020年同慶樓和巴比食品上市之後,衆多本土餐飲企業紛紛遞交招股書,但再也沒能敲開港交所的大門。直到最近,小菜園上市,才終於給蕭瑟的餐飲行業,帶來一絲曙光。

餐飲,到底爲什麼這麼難?

01

作爲一個臺灣人在北京創始卻至今沒有在臺灣開出門店的火鍋店,呷哺呷哺大概是不少人對於「臺式小火鍋」的初印象。

「一人一鍋」的獨特形式,使得呷哺呷哺在創立之初就被大量年輕人追捧,並且迅速崛起,成爲與海底撈並列的「火鍋雙雄」。

也是因此,儘管熱搜上不時掛着「年輕人拋棄呷哺呷哺」,但還能衝上熱搜,或多或少也能說明呷哺呷哺在年輕人中的基本盤。

有人在熱搜感慨,呷哺呷哺仍舊是自己的白月光。

十年前呷哺呷哺上市時,還曾專門跑到香港開戶買了呷哺呷哺的股票,但十年過去,已經虧成狗。

10年前,呷哺呷哺發行價爲4.7港元/股,儘管2021年一度上漲至26港元,但至今也只剩1港元,如果持有十年,那麼已經虧去近80%。

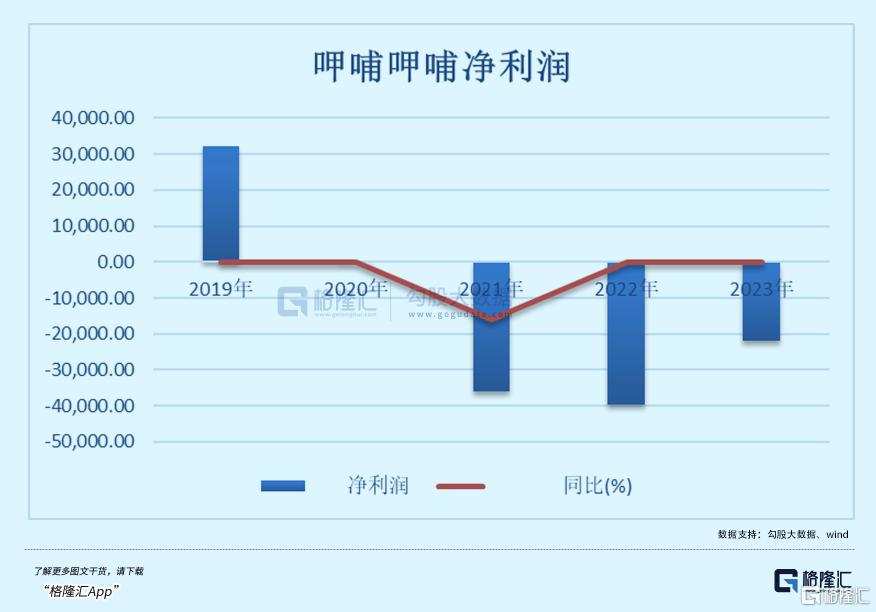

近幾年股價暴跌的背後,是呷哺呷哺日漸慘淡的業績。

口罩期間,餐飲企業虧損和低利潤成爲常態。

但當時間來到2023年,多數餐飲企業要麼扭虧爲盈,要麼盈利邁入高速增長,只有呷哺呷哺仍舊未從虧損中恢復。

2021至2023年這三年間,呷哺呷哺公司股東應占溢利則分別爲虧損2.9億元、虧損3.5億元和虧損2億元。

2024年僅上半年,呷哺呷哺的虧損就已經達到了2.7億元,同比也轉盈爲虧。

算下來,自2021年開始,呷哺呷哺已經連續虧損三年半,累計虧損已經超過11億元。

近幾年業績的虧損,是呷哺呷哺從2017年開始實施「高端化」戰略所帶來的「後遺症」。

十年前風光正盛的呷哺呷哺,趕上了消費升級的浪潮,於是呷哺呷哺創始人賀光啓大手一揮,便開始了品牌的高端化戰略。

2017年,賀光啓宣佈,呷哺呷哺的定位將從「快餐」升級爲「輕正餐」。

相比品牌升級時所注重的裝修、佈局、餐具、菜品,對於顧客來說,「高端化」帶來的最顯著的變化,就是菜品價格的上漲。

原本僅售2元一袋的麻醬變成了7元一位的自助小料,原本僅售30多塊的單人套餐,也逐漸漲價至50元上下,近兩年甚至進一步上升至60元以上。

價格的上漲從業績中也有所體現。

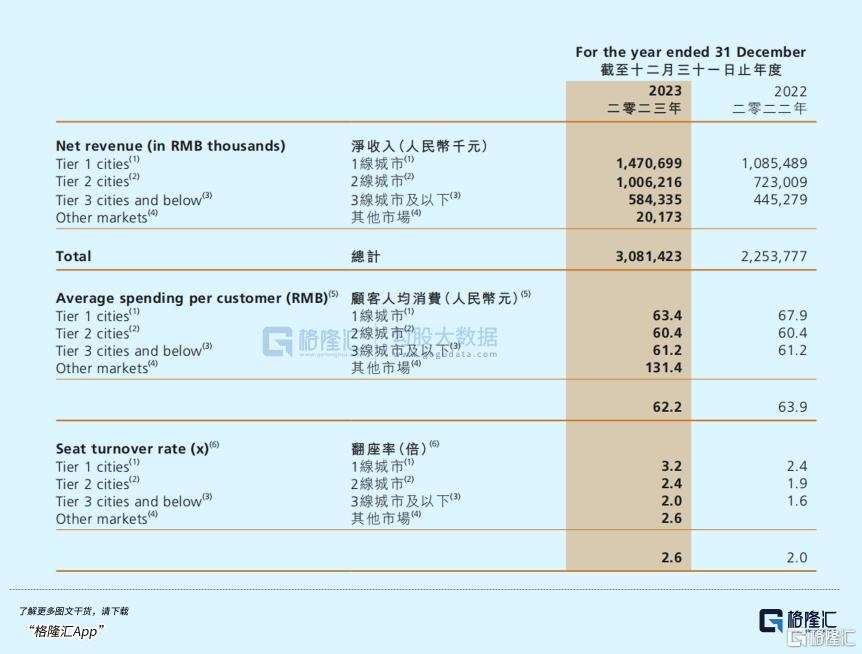

2013年,呷哺呷哺的客單價僅有40.8元,2023年,呷哺呷哺的客單價已經上漲至62.2元。

價格的上漲原本帶來的應該是營收的增長、利潤的增加,但是這樣的飛輪在運轉了兩年之後便失效。

2019年,呷哺呷哺營收超過60億,但此後,疊加上疫情影響,呷哺呷哺的營收沒能繼續高速增長。

這20元的價差,並不足以將呷哺呷哺從一個人見人愛的平價火鍋,變成一個不太討喜的中端火鍋。

問題在於,餐飲行業面臨的大環境,變了。

02

呷哺呷哺2016年推出的子品牌湊湊,在高端化的路途上走得更遠。

早在2016年於北京三里屯開出首店以來,較高的客單價就一直是湊湊身上揮之不去的標籤。

當時,較高的客單價不僅沒有阻礙湊湊的擴張,反而實現了超高的翻檯率,成爲了呷哺呷哺堅定高端化的基礎。

後續發展也證明了湊湊的成功,時至今日,湊湊已然成爲呷哺呷哺集團不遜於主品牌的營收主力。

得益於湊湊的迅速擴張,2016年至2021年,呷哺集團營收逐年提升,年複合增長率高達212%。

但當時間線回到現在,湊湊還是那個湊湊,顧客卻已經難再爲它的高價買單。

近幾年來,湊湊的人均消費維持在140元附近,2022年一度上升至150.9元,相比海底撈99.1元的人均消費,高出近一半。

今年,「湊湊火鍋人均消費高於海底撈」也曾衝上熱搜,相比服務更優、品牌知名度更廣的海底撈,湊湊已經逐漸失去競爭優勢。

隨着整體環境的變化,呷哺集團最終「被年輕人拋棄」,也不得不從曾經的高端化之路上調轉方向。

今年5月,呷哺呷哺宣佈降價,門店單人套餐售價普遍調至50元以下,相比此前平均65元的價格,降幅在10%以上。

賀光啓表示,降價之後呷哺呷哺的營業額、利潤、客流都同比增長近10%。但是這並不夠挽救呷哺集團於水火。

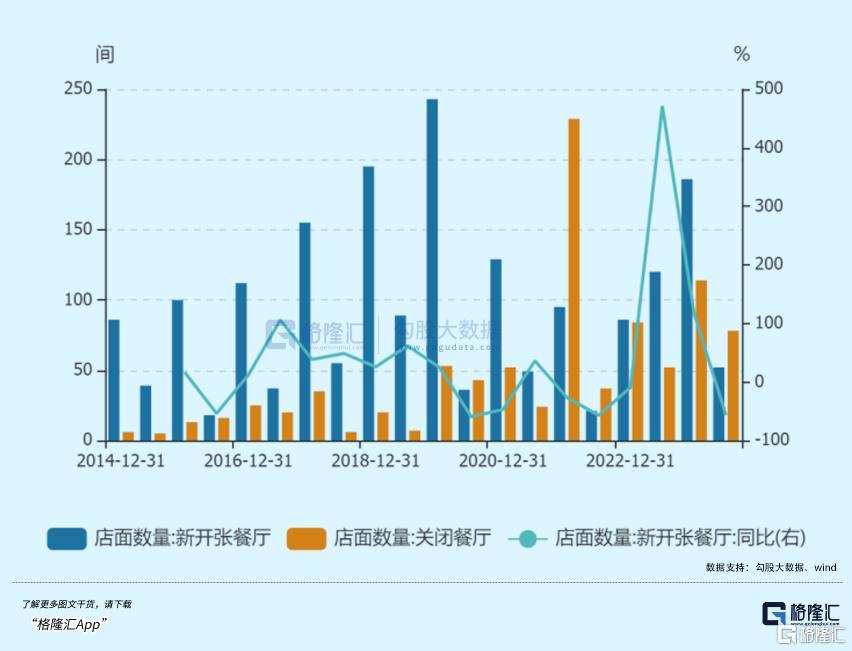

2024年上半年末,呷哺呷哺的門店數量爲1072家,較2023年末的1098家又減少了26家。

這半年間,呷哺呷哺並非沒有新開門店,只不過在新開門店的同時,關閉了更多門店。

相比煥新品牌和努力擴張,呷哺集團的主旋律已經變成了儘可能收縮和努力盈利。

而這,或許是相當多餐飲品牌的寫照。

對於餐飲企業來說,「活下來」或許已經成爲了唯一的目標。

根據此前的數據,2024年1-6月,全國有超100萬家餐飲相關企業離場。

成立於1972年,以高端小籠包聞名的鼎泰豐,今年宣佈撤出北京市場,14家店陸續結業。

曾經名噪一時的火鍋哥老官,今年在全國多地都傳出閉店消息。

一度開出500家門店的奶茶厝內小眷村,目前全國只剩34家門店。

高端日料赤坂亭,甚至陷入拖欠房租、工資,不得不以物抵債的慘淡局面。

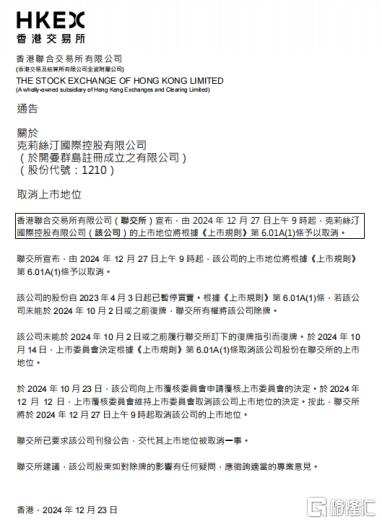

曾被稱爲「烘焙第一股」的克莉絲汀,面臨門店全關、財務危機等困境,被撤銷上市地位。

哪怕能夠活下來,餐飲企業也大多在微利線上掙扎。

數據顯示,今年上半年,北京限額以上餐飲企業利潤總額1.8億元,同比下降88.8%,利潤率低至0.37%。

如果平攤到每一家,利潤已經只夠維持生存。

但哪怕如此,餐飲企業仍在紛紛選擇降價,來換得更多顧客青睞。

海底撈將子品牌「嗨撈火鍋」品牌更名爲「小嗨火鍋」,客單價從80元降至60元左右。

九毛九旗下子品牌慫火鍋也進行了新一輪降價,鍋底、葷菜和素菜品類最低價格分別降至8元、9.9元、6.6元。

和府撈麪進行了新一輪的降價,產品價格區間下調至16元-29元。

手握資金,擁有更強組織力和供應鏈的頭部餐飲企業紛紛向下,小型餐飲店處境只會更加艱難。

努力剝離每一滴能夠剝離的利潤,就能在低價戰中活得更好嗎?以日本曾經的經驗來看,並非如此。

03

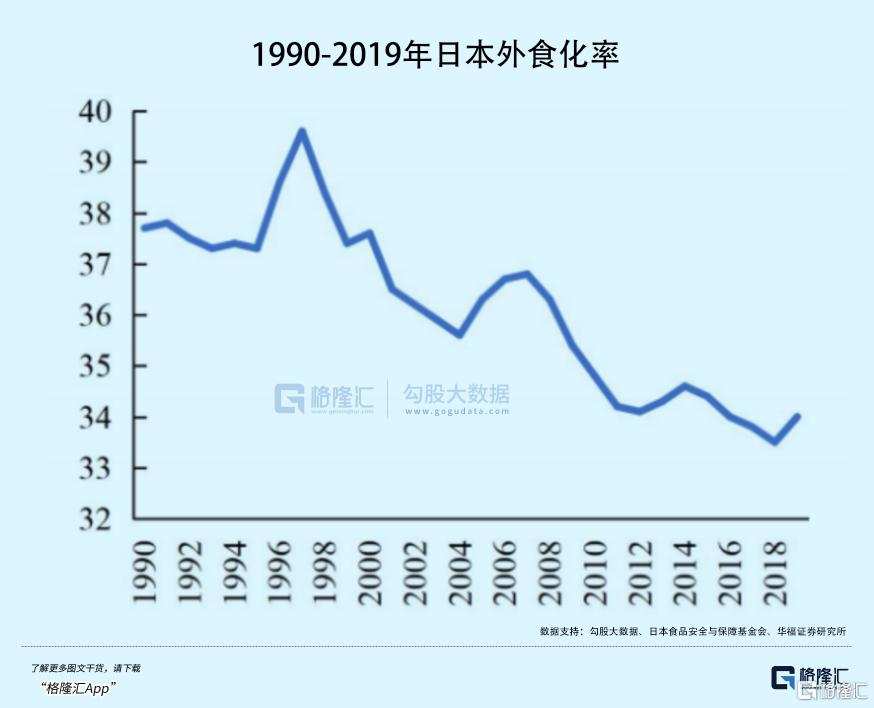

上世紀90年代以來,日本餐飲行業總共經歷了1992-1995年、1998-2002年和2009-2012年三次價格戰。

在低迷的經濟環境之下,民衆消費意願和消費能力雙雙下滑,較大的經濟壓力使得消費者外出就餐的比例大幅下降,爲了吸引消費者,餐飲行業逐漸陷入低價競爭。

但也是因此,日式快餐品牌逐漸崛起,吉野家、食其家等品牌通過統一集採和中央廚房的模式提升了運營效率,削減了不必要的開支,進而在低價戰中逐漸崛起。

同樣在低價戰中崛起的還有廣爲人知的薩莉亞。

家庭餐廳的定位本該使得薩莉亞在低迷的經濟和少子化中受到更大沖擊,但通過提升自身經營效率將產品性價比做到極致,薩莉亞反而實現逆勢增長,從 1992 至2003年間,門店數量增加了10倍。

但隨着低價戰逐漸蔓延,降價策略所帶來的銷售額增量將會逐步下降,效果也會逐漸降低,且伴隨着成本的提升,企業利潤持續反而受到侵蝕。

以日本第三輪價格戰爲例,2009年至2012年之間,食其家和松屋在此期間由於搶先降價,獲得了顯著的客流增長,三年間股價分別上漲31.2% 和13.9%。

然而同爲日式快餐的吉野家,一方面降價滯後,一方面成本已經降無可降,最終在第三次價格戰中落敗,三年間股價下跌14.7%。

從這幾次價格戰中可以看出:降價,並不一定損害利潤。

以呷哺呷哺爲例,2023年開始,呷哺呷哺客單價已經開始下滑,但與此同時,集團毛利率卻從2021的61.9%,增長至2023年的62.6%。

2024年上半年,呷哺集團的毛利率反而進一步提升至65.4%。

在低價戰之中,真正考驗的並非是價格,而是如何壓縮流程、提高效率,進而通過標準化運營,給予消費者更爲優惠的價格。

儘管薩莉亞人均客單價僅在30元左右,但2023財年,薩莉亞淨銷售額1832.44 億日元,歸母凈利潤達 51.54 億日元,在全球共經營 1540家門店,其中日本國內就有 1055 家。

分析薩莉亞的商業模式,會發現其有相當多「反常規」的舉動,比如極少因地制宜推出新產品,反而菜單多年保持不變,又比如擴張極爲緩慢,2003年薩莉亞進入中國市場,但2003年-2008年期間,每年新開門店僅在20家左右。

也是因此,儘管2001年薩莉亞門店就已達到500家,此後又接連進軍中國大陸、中國香港、中國臺灣以及新加坡,但一直到2011年,薩莉亞門店才超過1000家。

極致的生產體系管理,和以盈利爲先的擴張理念,使得薩莉亞從日本的多次價格戰中逆勢增長。

當在日本國內的增長見頂之後,這種體系又能迅速複製到國外,成爲新的增長點。

對比國內,低價戰壓垮了相當一部分的高端餐企和底層餐館,與此同時,也倒逼餐企建立供應鏈體系,完善運營管理,進而壓縮成本。

儘管國內並非一定會復刻日本之路,但最終,仍舊會是具備一定品牌效應,擁有良好運營模式的的企業,能夠在價格戰中脫穎而出。

04

結語

2025年即將到來,餐飲行業的內卷和出清依舊會上演。

對於消費者來說,低價戰也是消費者的選擇之戰。但其實消費者的思維並非追求極致的性價比,而是性價比與質價比並行考慮,在追求品質的同時,也要求其呈現適當的低價。

現在無論是短暫爆火的網紅餐廳,亦或是名過其實的高端餐飲,不少都偏離了餐飲的本質,忽略了餐飲行業菜品和服務的本質。

低價戰對於這類餐飲企業的出清,某種程度上也是對餐飲本質的回歸。

同樣,以日本的經歷來看,價格戰並非一直持續,但很大可能會循環往復。

截止2024年上半年,全國餐飲門店同比減少超60萬家,而供給的出清,或許也意味着競爭邊際緩和。

疊加上政策對於消費的大力刺激,激烈的競爭之後,或許也將帶來更大的機遇。(全文完)