瑞銀認爲,大型科技股在盈利持續擴張的同時估值增長放緩,和市場整體相比變得「更便宜了」,並且這一趨勢有望延續,因此其仍有上漲空間。

回顧2024年的美股市場,大型科技股再次「稱霸群雄」,這是否意味着漲勢集中度仍將成爲美股市場的一大威脅?

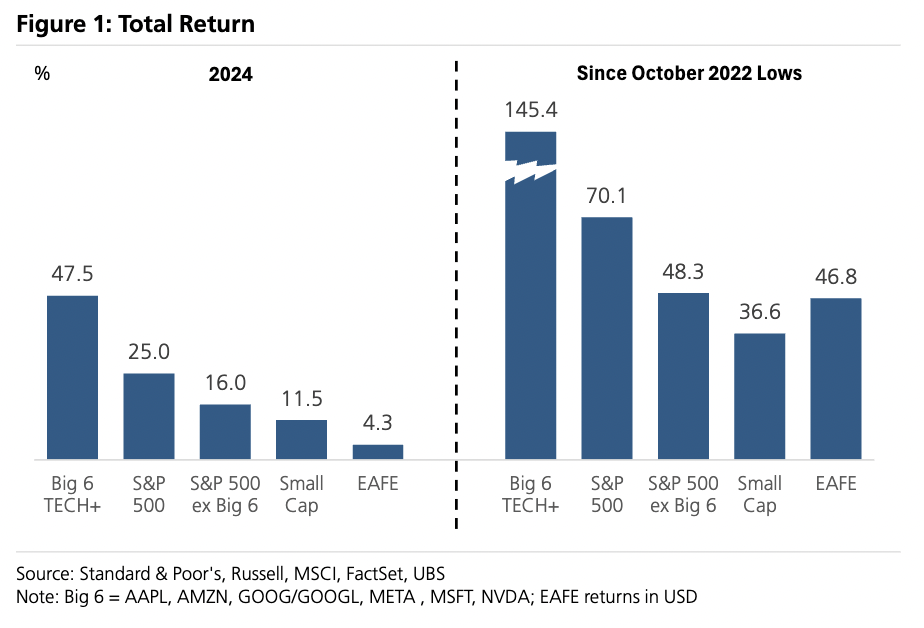

瑞銀策略團隊在1月2日發佈的研報中表示,2024年,頭部科技股仍領銜市場上漲。排名最前的6只權重股2024年的回報率達到48%,貢獻了標普500指數過去一年來9%的漲幅,如果剔除這6只股票,剩下的標普成分股的年內漲幅僅爲16%。

儘管仍有投資者擔憂市場漲勢過於集中的風險,但瑞銀認爲,考慮到頭部科技股明年的盈利增速預期顯著向上,且與市場相比其估值增長顯著放緩,其仍有潛在上行空間。

儘管仍有投資者擔憂市場漲勢過於集中的風險,但瑞銀認爲,考慮到頭部科技股明年的盈利增速預期顯著向上,且與市場相比其估值增長顯著放緩,其仍有潛在上行空間。

盈利動能強勁、估值相對較低,頭部科技股有望繼續上漲

報告顯示,在過去十年中,標普的漲勢變得越來越集中,市值最大的6只股票現在佔總市值的31.2%,較2013年時11.2%的水平大幅上升。

市場顯然對漲勢集中在頭部科技股的趨勢有所擔憂。報告數據顯示,大盤股投資組合對六大股指的平均減持比例超過6%,只有對谷歌母公司Alphabet的減持比例低於這一水平。

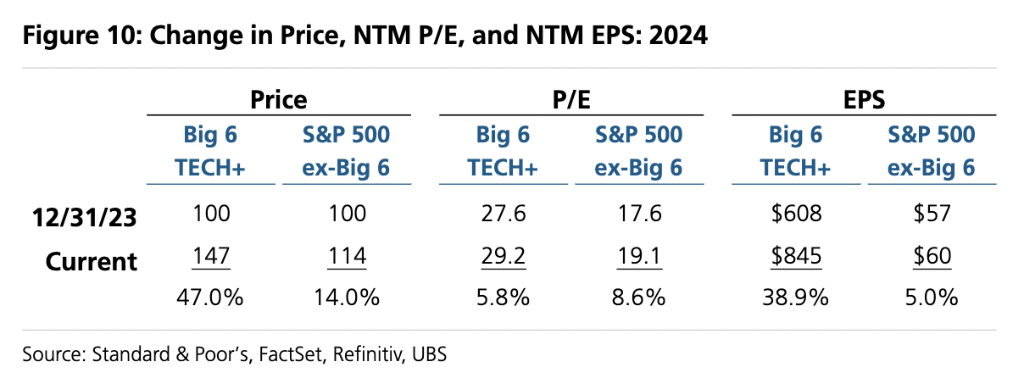

然而,報告同時補充稱,在過去一年中,大型科技股對美股漲幅的貢獻率(38.9%)遠超其他個股(5%),估值增幅(5.8%)反而不及其他個股(8.6%)。這意味着,大型科技股在盈利持續擴張的同時,估值增長放緩,和市場整體相比變得「更便宜了」。

即使排除科技股,美股市場仍十分昂貴。報告顯示,縱向看,標普市盈率當前爲21.5倍,比歷史平均值高出約1.5個標準差;橫線看,標普相較於非美發達市場指數(EAFE)的估值溢價持續擴大。

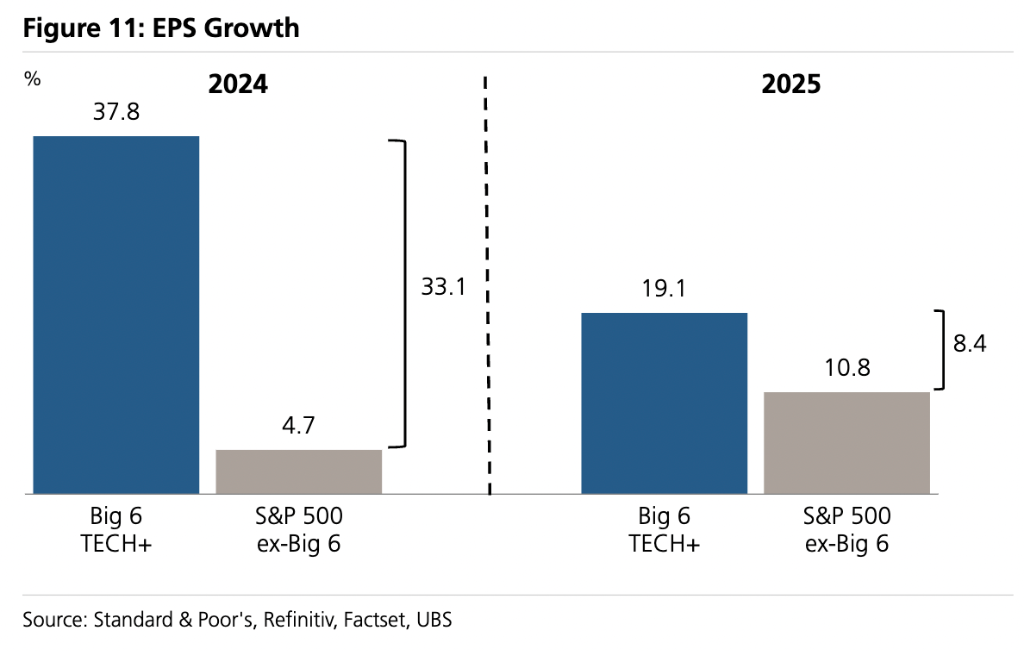

同時,就最爲影響回報率的預期因素而言,報告表示,市場普遍預計六大科技股的每股收益增速(19.1%)將在明年繼續跑贏大盤(10.8%),且仍遠高於前30年的平均水平(5%)。

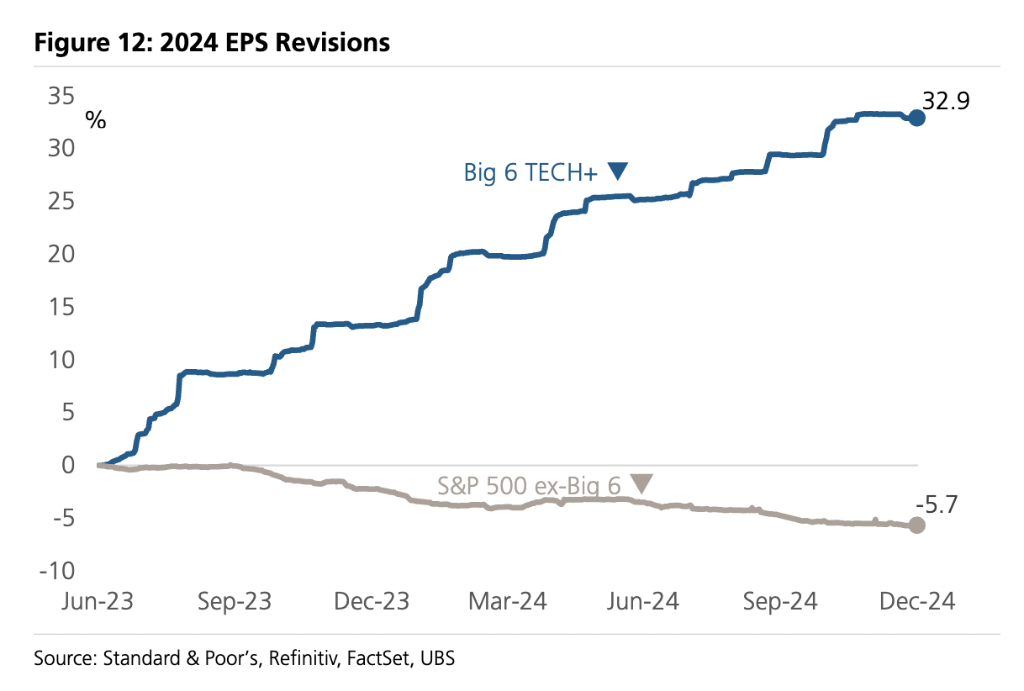

2024年以來,對六大科技股的盈利預期持續上調,而其他部分則穩步走低,瑞銀預計這一路徑趨勢將延續至2025年。

總體而言,報告認爲,經濟強勁增長、盈利超預期、信用利差收窄以及估值提升均支持了市場在2024年的上漲。

儘管部分投資者擔憂市場過熱,但報告認爲,這種擔憂可能被誇大。即使和科網泡沫時期相比,以當前經濟與市場數據爲基礎,美股仍有上行空間,2025年依然有望成爲「又一個強勁年份」。

尽管仍有投资者担忧市场涨势过于集中的风险,但瑞银认为,

尽管仍有投资者担忧市场涨势过于集中的风险,但瑞银认为,