通过资产调整释放了更多空间,药明生物将进一步加大海外投资

药明生物今日发布公告称,公司与默沙东达成协议,默沙东将以约5亿美元(约39亿港币)的总交易金额,收购药明海德在爱尔兰的疫苗工厂。公司预计本次交易将在2025年上半年满足惯例交割条件后完成。

交易对象为药明海德爱尔兰疫苗基地资产

本次交易涉及药明海德位于爱尔兰的疫苗工厂。根据数据,药明海德在2023年的收入为9.83亿元,净利润为3,830万元,占药明生物总净利润的1.1%。

截至2024年11月30日,该工厂的未经审计资产账面净值约为4.87亿美元。扣除相关费用和税务影响后,此次交易对药明生物的利润表基本无显著影响。

需要特别注意的是,此次交易仅包括药明海德爱尔兰疫苗工厂的资产,不包括药明生物在爱尔兰的生物药工厂及其位于苏州的疫苗工厂。

药明海德为药明生物的全资子公司,主要从事人用疫苗(包括癌症疫苗)的合同定制研发生产(CDMO)业务。爱尔兰疫苗工厂于2019年11月宣布建设,系为履行药明海德与默沙东此前签署的总金额超过30亿美元、为期20年的生产协议而筹建。

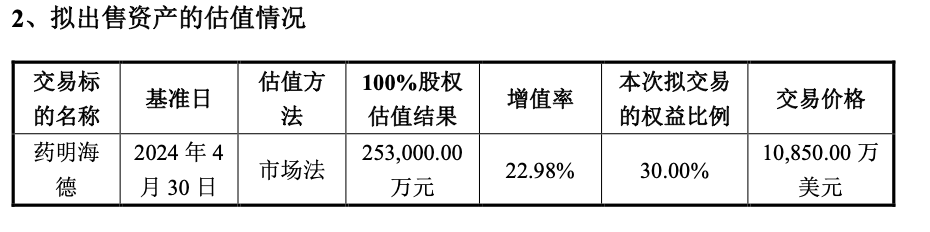

值得一提的是,此次出售并非毫无前兆。今年8月,药明生物以1.085亿美元的价格从合作伙伴海利生物手中收购了药明海德30%的股份,使其成为全资附属公司。当时估值为3.61亿美元,而此次以5亿美元出售资产,显然为药明生物带来了额外收益。

值得一提的是,此次出售并非毫无前兆。今年8月,药明生物以1.085亿美元的价格从合作伙伴海利生物手中收购了药明海德30%的股份,使其成为全资附属公司。当时估值为3.61亿美元,而此次以5亿美元出售资产,显然为药明生物带来了额外收益。

更多交易细节及未来规划

药明生物在电话会上表示,此次出售的主要原因是爱尔兰工厂的运营成本高企,且投资回报率低于预期。

由于新冠疫情的影响,项目建设和运营成本显著增加,使其回报率与其他工厂相比偏低。经过战略评估,公司决定将资源投入更高回报的项目。

公司进一步透露,出售爱尔兰疫苗工厂后,将加大在海外的投资布局,例如爱尔兰、新加坡和美国等地,目标是实现海外投资回报率在17%至18%以上。

同时,尽管此次交易涉及与默沙东的20年生产协议(年收入约1.5亿美元),公司表示其他项目能够弥补这一收入缺口。此外,交易完成后,公司的毛利率预计将提高约100个基点。

生物安全法可能有影响,但欧洲资产的交易还是基于基本面

10月初,外媒曝出药明生物正在与顾问合作,评估市场对其部分欧洲生产设施的兴趣。

当时,药明生物正在审查出售的资产中,最主要的是其从拜耳公司购买的两家德国生产设施,该公司去年斥巨资扩建了这两家设施。药明生物在爱尔兰有药明海德的疫苗生产基地,也有大型抗体药物生产设施。

彼时市场判断出售疫苗资产可能与生物安全法案有关,但公司当时就回应是出于利润率的考量。

不过,这次公布的交易证实了出售药明海德爱尔兰疫苗生产基地,但是从拜耳收购的德国生产设施并未包括在此次公布的交易内。

此外,在出售传闻的1个月后,药明生物宣布将扩大德国勒沃库森基地产能,新建一条隔离器灌装预充针生产线。

该新增产线可以为多种规格的预充针进行灌装(1毫升、2.25毫升和3毫升),灌装速度最快可达400支/分钟,年产能超过1700万支。该新增产线预计将在近期启动建设,2026年达到GMP生产标准。

全球范围内,预充针灌装产能持续紧缺。随着GLP-1类减肥药需求爆发,相关产能已成为战略资源。诺和诺德和礼来因灌装能力不足一度导致GLP-1产品长期列入FDA短缺名单。诺和诺德甚至斥巨资收购Catalent,获得其3家工厂的灌装产能。药明生物的欧洲资产调整,也是在这一大背景下进行的。

由此可见,药明生物在欧洲的资产调整,主要原因还是基于相关资产的收益率及未来前景。

尽管出售了爱尔兰疫苗工厂,药明生物强调并未放弃疫苗业务,而是选择通过中国的疫苗产能,以更具性价比的方式为全球客户提供CDMO服务。公司表示不会再押注单一产品,而是致力于提升整体布局的效率和灵活性。

虽然2024年,药明系经历了一系列的外部冲击,但是全方位布局,带来了更多资产腾挪的空间,让公司拥有了更高的效率和应变能力。随着行业转暖向好,药明系作为CXO行业龙头,将会迎来更大的向上弹性。

通過資產調整釋放了更多空間,藥明生物將進一步加大海外投資

藥明生物今日發佈公告稱,公司與默沙東達成協議,默沙東將以約5億美元(約39億港幣)的總交易金額,收購藥明海德在愛爾蘭的疫苗工廠。公司預計本次交易將在2025年上半年滿足慣例交割條件後完成。

交易對象爲藥明海德愛爾蘭疫苗基地資產

本次交易涉及藥明海德位於愛爾蘭的疫苗工廠。根據數據,藥明海德在2023年的收入爲9.83億元,凈利潤爲3,830萬元,佔藥明生物總凈利潤的1.1%。

截至2024年11月30日,該工廠的未經審計資產賬面淨值約爲4.87億美元。扣除相關費用和稅務影響後,此次交易對藥明生物的利潤表基本無顯著影響。

需要特別注意的是,此次交易僅包括藥明海德愛爾蘭疫苗工廠的資產,不包括藥明生物在愛爾蘭的生物藥工廠及其位於蘇州的疫苗工廠。

藥明海德爲藥明生物的全資子公司,主要從事人用疫苗(包括癌症疫苗)的合同定製研發生產(CDMO)業務。愛爾蘭疫苗工廠於2019年11月宣佈建設,係爲履行藥明海德與默沙東此前簽署的總金額超過30億美元、爲期20年的生產協議而籌建。

值得一提的是,此次出售並非毫無前兆。今年8月,藥明生物以1.085億美元的價格從合作伙伴海利生物手中收購了藥明海德30%的股份,使其成爲全資附屬公司。當時估值爲3.61億美元,而此次以5億美元出售資產,顯然爲藥明生物帶來了額外收益。

值得一提的是,此次出售並非毫無前兆。今年8月,藥明生物以1.085億美元的價格從合作伙伴海利生物手中收購了藥明海德30%的股份,使其成爲全資附屬公司。當時估值爲3.61億美元,而此次以5億美元出售資產,顯然爲藥明生物帶來了額外收益。

更多交易細節及未來規劃

藥明生物在電話會上表示,此次出售的主要原因是愛爾蘭工廠的運營成本高企,且投資回報率低於預期。

由於新冠疫情的影響,項目建設和運營成本顯著增加,使其回報率與其他工廠相比偏低。經過戰略評估,公司決定將資源投入更高回報的項目。

公司進一步透露,出售愛爾蘭疫苗工廠後,將加大在海外的投資佈局,例如愛爾蘭、新加坡和美國等地,目標是實現海外投資回報率在17%至18%以上。

同時,儘管此次交易涉及與默沙東的20年生產協議(年收入約1.5億美元),公司表示其他項目能夠彌補這一收入缺口。此外,交易完成後,公司的毛利率預計將提高約100個點子。

生物安全法可能有影響,但歐洲資產的交易還是基於基本面

10月初,外媒曝出藥明生物正在與顧問合作,評估市場對其部分歐洲生產設施的興趣。

當時,藥明生物正在審查出售的資產中,最主要的是其從拜耳公司購買的兩家德國生產設施,該公司去年斥巨資擴建了這兩家設施。藥明生物在愛爾蘭有藥明海德的疫苗生產基地,也有大型抗體藥物生產設施。

彼時市場判斷出售疫苗資產可能與生物安全法案有關,但公司當時就回應是出於利潤率的考量。

不過,這次公佈的交易證實了出售藥明海德愛爾蘭疫苗生產基地,但是從拜耳收購的德國生產設施並未包括在此次公佈的交易內。

此外,在出售傳聞的1個月後,藥明生物宣佈將擴大德國勒沃庫森基地產能,新建一條隔離器灌裝預充針生產線。

該新增產線可以爲多種規格的預充針進行灌裝(1毫升、2.25毫升和3毫升),灌裝速度最快可達400支/分鐘,年產能超過1700萬支。該新增產線預計將在近期啓動建設,2026年達到GMP生產標準。

全球範圍內,預充針灌裝產能持續緊缺。隨着GLP-1類減肥藥需求爆發,相關產能已成爲戰略資源。諾和諾德和禮來因灌裝能力不足一度導致GLP-1產品長期列入FDA短缺名單。諾和諾德甚至斥巨資收購Catalent,獲得其3家工廠的灌裝產能。藥明生物的歐洲資產調整,也是在這一大背景下進行的。

由此可見,藥明生物在歐洲的資產調整,主要原因還是基於相關資產的收益率及未來前景。

儘管出售了愛爾蘭疫苗工廠,藥明生物強調並未放棄疫苗業務,而是選擇通過中國的疫苗產能,以更具性價比的方式爲全球客戶提供CDMO服務。公司表示不會再押注單一產品,而是致力於提升整體佈局的效率和靈活性。

雖然2024年,藥明系經歷了一系列的外部衝擊,但是全方位佈局,帶來了更多資產騰挪的空間,讓公司擁有了更高的效率和應變能力。隨着行業轉暖向好,藥明系作爲CXO行業龍頭,將會迎來更大的向上彈性。

值得一提的是,此次出售並非毫無前兆。今年8月,藥明生物以1.085億美元的價格從合作伙伴海利生物手中收購了藥明海德30%的股份,使其成爲全資附屬公司。當時估值爲3.61億美元,而此次以5億美元出售資產,顯然爲藥明生物帶來了額外收益。

值得一提的是,此次出售並非毫無前兆。今年8月,藥明生物以1.085億美元的價格從合作伙伴海利生物手中收購了藥明海德30%的股份,使其成爲全資附屬公司。當時估值爲3.61億美元,而此次以5億美元出售資產,顯然爲藥明生物帶來了額外收益。

值得一提的是,此次出售并非毫无前兆。今年8月,药明生物以1.085亿美元的价格从合作伙伴海利生物手中收购了药明海德30%的股份,使其成为全资附属公司。当时估值为3.61亿美元,而此次以5亿美元出售资产,显然为药明生物带来了额外收益。

值得一提的是,此次出售并非毫无前兆。今年8月,药明生物以1.085亿美元的价格从合作伙伴海利生物手中收购了药明海德30%的股份,使其成为全资附属公司。当时估值为3.61亿美元,而此次以5亿美元出售资产,显然为药明生物带来了额外收益。