中指研究表示,展望2025年,政策加力有望帶動預期修復,但房地產市場恢復仍面臨諸多挑戰,融資政策仍有望維持寬鬆態勢,但融資規模仍將受到市場恢復的影響。

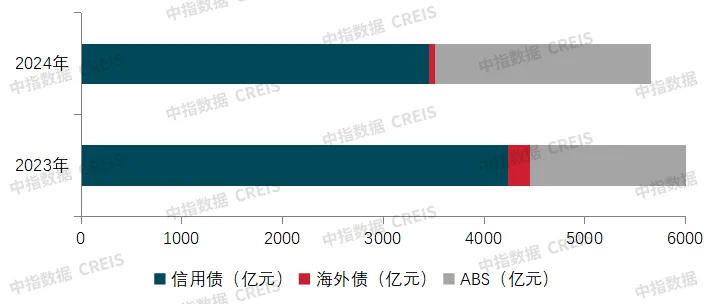

智通財經APP獲悉,中指研究院發佈的數據顯示,2024年,房地產行業共實現債券融資5653.1億元,同比下降18.4%。其中,信用債同比下降18.5%,海外債同比下降69.5%,ABS同比下降13.6%,海外債在低水平上繼續下降,信用債成爲融資絕對主力,ABS融資佔比超三分之一。展望2025年,政策加力有望帶動預期修復,但房地產市場恢復仍面臨諸多挑戰,融資政策仍有望維持寬鬆態勢,但融資規模仍將受到市場恢復的影響。

中指研究院表示,2024年,我國房地產市場整體仍呈現調整態勢。9.26政治局會議提出「要促進房地產市場止跌回穩」,釋放了最強維穩信號,相關部門及地方積極落實政策,四季度以來,核心城市市場出現明顯升溫。房企融資支持政策持續寬鬆,融資工具更加豐富,債券融資規模延續下降態勢,信用債、ABS成爲絕對主力。

1.融資規模:同比減少18.4%,延續下降態勢

1.融資規模:同比減少18.4%,延續下降態勢

2024年,房地產行業共實現債券融資5653.1億元,同比下降18.4%。2021年下半年行業已經開始進入下行週期,融資規模大幅回落,2024年延續了下降態勢,降幅較上年擴大。其中,信用債同比下降18.5%,海外債同比下降69.5%,ABS同比下降13.6%,海外債在低水平上繼續下降,信用債成爲融資絕對主力,ABS融資佔比超三分之一。從單月來看,9月以來,在上年低基數影響下,債券融資總額單月同比連續回正,房企融資略有回暖,其可持續性有待觀察。

圖:2024年融資結構

數據來源:中指數據CREIS

從房地產開發企業到位資金來看,規模延續2022年以來的下降態勢,實際融資環境仍未顯著回暖,其中,受城市融資協調機制「白名單」、經營性物業貸、金融16條等融資政策提振,國內貸款和自籌資金佔比提升,銷售下滑對房企資金面產生不利影響,定金及預收款、個人按揭貸款佔比均顯著下降。2024年1-11月,房地產開發企業到位資金爲9.66萬億元,同比下降18.0%,較1-10月收窄1.2個百分點。其中,國內貸款爲1.35萬億元,同比下降6.2%,降幅較1-10月收窄0.2個百分點;佔比爲14.0%,比上年同期提升1.8個百分點。自籌資金爲3.47萬億元,同比下降11.0%,降幅較1-10月擴大0.5個百分點;佔比爲35.9%,比上年同期提升3.0個百分點。定金及預收款爲2.96萬億元,同比下降25.2%,降幅較1-10月收窄2.5個百分點;佔比爲30.7%,比上年同期下降3.1個百分點。個人按揭貸款爲1.39萬億元,同比下降30.4%,降幅較1-10月收窄2.4個百分點;佔比爲14.4%,比上年同期下降2.7個百分點。

2.融資結構:信用債是融資主力,ABS發行佔比提升

信用債:年末單月發行規模回升,央國企是發行絕對主力

2024年,房地產行業信用債發行規模爲3448.5億元,同比下降18.5%,佔總融資規模的61.0%,與上年基本持平。平均發行期限3.16年,其中發行期限在3年以上的佔比45.7%,比上年增加3.7個百分點,期限有所延長。其中,混合所有制和民營房企信用債發行期限有所延長,3年以上債券發行總額佔比明顯提升,新城、新希望、金輝、卓越、美的置業等均成功發行5年期中票,爲其債務期限結構改善提供了有利條件。

從單月來看,前九月信用債發行總體呈下滑趨勢,9月發行規模已降至不足200億的低位;10月以來,發行規模連續回升,10月、12月單月同比在去年低基數影響下轉正,出現年末翹尾現象。

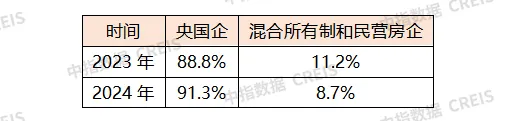

從發行結構來看,信用債的發行主體以央企、地方國企爲主,年內央國企發行佔比已超90%,較上年上升2.5個百分點;民企和混合所有制企業發行佔比下降。2024年,民企發債仍保持低水平,從發行企業來看,2024年發債民企和混合所有制企業爲8家,較上年有所減少,基本是規模較大尚未出險的企業,難以惠及多數資金面緊張的民企。

當前,信用債發行渠道仍向優質房企敞開,但總體受益企業數量相對有限。9月,央行在發佈會上提出,將「金融16條」政策由2024年底延長至2026年底。支持民營房企發債融資仍將持續實施,有助於企業豐富融資渠道,特別是隨着房地產市場築底企穩,部分聚焦核心城市、經營穩健的房企或將率先受益,因而獲得更豐富的資金支持。

表:2023年、2024年各類企業信用債發行規模

數據來源:中指數據CREIS

海外債:在低水平基礎上繼續下降,期限偏短

2024年,海外債發行規模僅爲69.0億人民幣,同比下降69.5%,佔總融資規模的1.2%,較上年下降了2.0個百分點;平均發行期限2.50年,發行期限均爲3年以下,期限偏短,房企難以從境外獲得長期資金支持。從單月來看,8月-12月均無新發行債券,海外債渠道幾近關閉,其餘月份僅有個別優質企業有能力發行海外債,海外債發行企業以越秀、五礦等央國企爲主。

ABS:融資規模佔比上升,有底層資產支撐的CMBS/CMBN、類REITs佔比超六成

2024年,ABS融資規模爲2137.6億元,同比下降13.6%,佔總融資規模37.8%,較上年上升2.1個百分點;平均發行期限爲9.85年,期限明顯延長。從單月來看,上半年,ABS月均發行規模僅150億元左右,下半年,ABS發行步入正軌,月均發行規模兩百億元以上,10月發行規模略有下滑,年末發行規模再次回升。

從發行結構來看,類REITs、CMBS/CMBN成爲主要發行類型,佔比分別爲38.1%、31.5%,類REITs比例快速提升,發行佔比提升了20.7個百分點。總體來看,年內ABS產品類型仍以有優質底層資產支持的類型爲主,ABS渠道始終向手握優質持有型資產的企業開放。

在公募REITs方面,政策窗口開啓以來,共有7只消費基礎設施REITs產品上市,發行方分別爲金茂、物美、華潤、印力、百聯、首創、大悅城,涵蓋了不同所有制企業。產業園區公募REITs持續擴容,11月,國內首單民企園區公募REITs完成發行,中金聯東科創REIT淨認購金額16.17億元,公募REITs也向衆多民企園區敞開資產證券化的大門,有助於這類公司降低融資成本、拓寬融資渠道、盤活存量資產。年內,保障房REITs上新,招商基金招商蛇口租賃住房REIT完成發行,發行規模13.64億元。7月,基礎設施公募REITs增加了養老設施等資產類型。公募REITs市場經過三年多的發展,進入常態化發行,趨勢穩定向上。2025年1月3日,國家發改委在國新辦新聞發佈會上表示,更大力度支持基礎設施REITs市場擴圍擴容,公募REITs將成爲房企盤活存量資產、向新發展模式轉型的重要金融工具。

年內上交所、深交所推動持有型不動產ABS產品加速落地,是又一盤活存量資產的金融工具。11月,中信証券-越秀商業持有型不動產資產支持專項計劃完成發行,是市場首單商業物業持有型不動產ABS,該項目標的物業爲ICC環貿天地及地下停車場,項目發行規模14.13億元。

當前,基礎設施REITs、持有型不動產ABS等金融工具持續落地,爲購物中心、長租公寓、產業園區等持有物業提供了寶貴的退出渠道,持有物業開發運營全週期的金融閉環更加完善。持有型物業在行業下行階段,成爲房企盤活資產、補充資金的重要手段,房企同時也能從多元化經營中收益,逐漸改變經營模式,向新發展模式轉型。

圖:2024年ABS發行結構

數據來源:中指數據CREIS年內,中交地產、陸家嘴等上市房企完成A股定增,募集資金淨額分別爲4.38億元、17.97億元;融創向中金國際配售4.89億股認購股份,配股融資總額約12.05億港元。外高橋定增方案尚未實施。支持房企股權融資政策也將持續實施,隨着政策底和市場底到來,資本市場對房地產板塊信心有望恢復,也將爲房企定向增發打開通道。保利發展計劃發行可轉換公司債券,擬募資總額不超過95億元;華發擬發行不超過55億可轉債,可轉債兼顧了固定收益和股權投資兩種工具特點,在當前房地產板塊低迷、市場築底階段,不失爲一種兩全工具。

3.融資利率:資金成本明顯下降

2024年行業債券平均利率爲2.95%,同比下降0.72個百分點。受今年連續減息、融資企業結構和產品結構變化等因素影響,行業債券平均融資成本明顯下降。其中信用債平均利率爲2.86%,同比下降0.71個百分點;海外債平均利率爲5.22%,同比下降1.17個百分點;ABS平均利率爲3.01%,同比下降0.59個百分點。

表:各渠道平均融資利率

數據來源:中指數據CREIS

結語

2024年融資政策持續寬鬆,但債券融資規模仍在下降通道,市場復甦的不確定性增加了投資人對房地產行業的疑慮,也使得企業對新增融資採取謹慎態度,融資規模仍在縮減中。

明年房地產市場恢復仍面臨諸多挑戰,企業還應提前籌劃現金流,充分利用各類融資政策支持以增加資金流入。積極利用項目「白名單」機制、經營性物業貸、支持房企發債、定增、公募REITs和持有型不動產ABS等融資政策,多渠道拓展融資現金流入,或可進行存量債務展期、借新還舊。