來源:追尋價值之路

作者:燕翔、許茹純、朱成成、金晗

近期美國長端國債利率持續上行,再度成爲市場關注的焦點。我們認爲聯儲議Taper提上日程是近期美債利率上行的重要原因,目前市場對於美聯儲在11月議息會議後宣佈開啓Taper存有較強的共識。

實際上歷史經驗也顯示,美債利率上行往往都伴隨着美國經濟的復甦、通脹的走高以及美聯儲貨幣政策的收緊。1982年來美國10年期共在七個階段均出現過較大幅度的上行,從歷次美債利率上行的美股歷史經驗來看,標普500指數在利率上行期收漲概率較大。從A股市場表現來看,wind全A在美債利率上行期同樣收漲概率較大,結構上看,美債利率上行期內A股市場中信息技術和消費等板塊表現相對較好。

實際上歷史經驗也顯示,美債利率上行往往都伴隨着美國經濟的復甦、通脹的走高以及美聯儲貨幣政策的收緊。1982年來美國10年期共在七個階段均出現過較大幅度的上行,從歷次美債利率上行的美股歷史經驗來看,標普500指數在利率上行期收漲概率較大。從A股市場表現來看,wind全A在美債利率上行期同樣收漲概率較大,結構上看,美債利率上行期內A股市場中信息技術和消費等板塊表現相對較好。

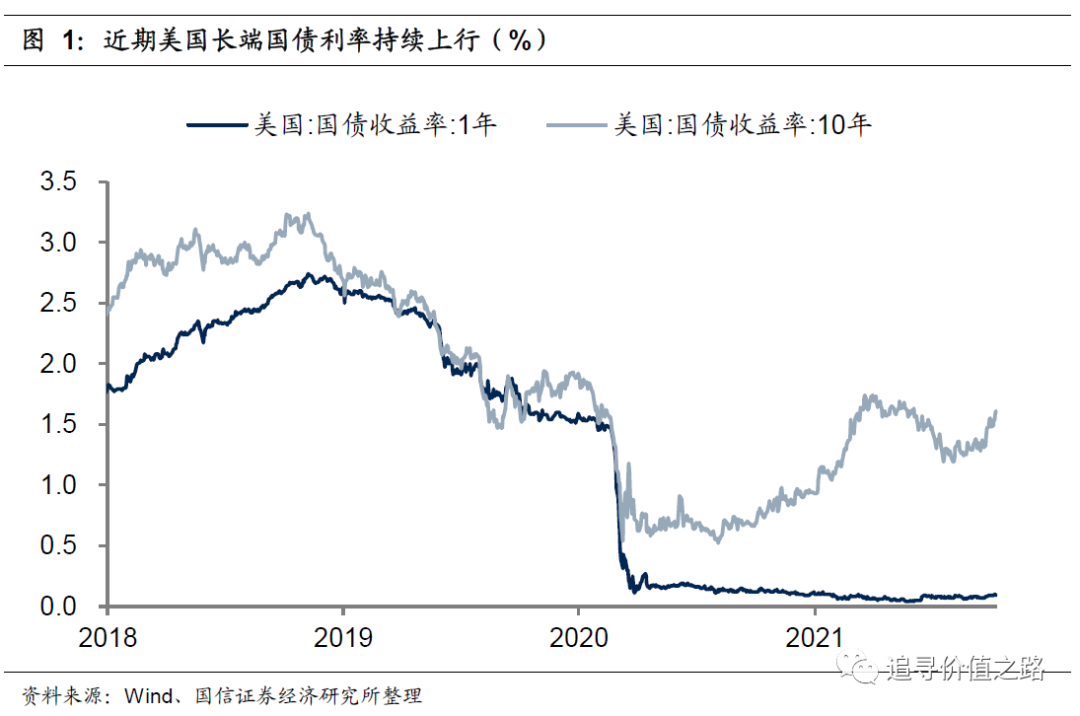

近期美國長端國債利率持續上行,再度成爲市場關注的焦點。9月份以來,美國長短端國債利率走勢出現分化,其中美國1年期國債利率仍在低位徘徊,而10年期國債利率則持續走高,截至10月8號,美國10年期國債利率錄得1.61%,已經十分逼近今年3月份的年內高點。與此同時,9月份以來美股三大指數走勢震盪,小幅收跌,因此美債利率大幅走高對權益市場的影響也再度成爲市場關注的焦點。

我們認爲聯儲議Taper提上日程是近期美債利率上行的重要原因。9月22日,美聯儲公佈了9月FOMC會議聲明,繼續維持聯邦基金利率(0-0.25%)和資產購買規模(每月800億美元國債和400億美元MBS)不變。隨後鮑威爾接受採訪表示明年年中結束Taper,目前市場對於美聯儲在11月議息會議後宣佈開啓Taper存有較強的共識。

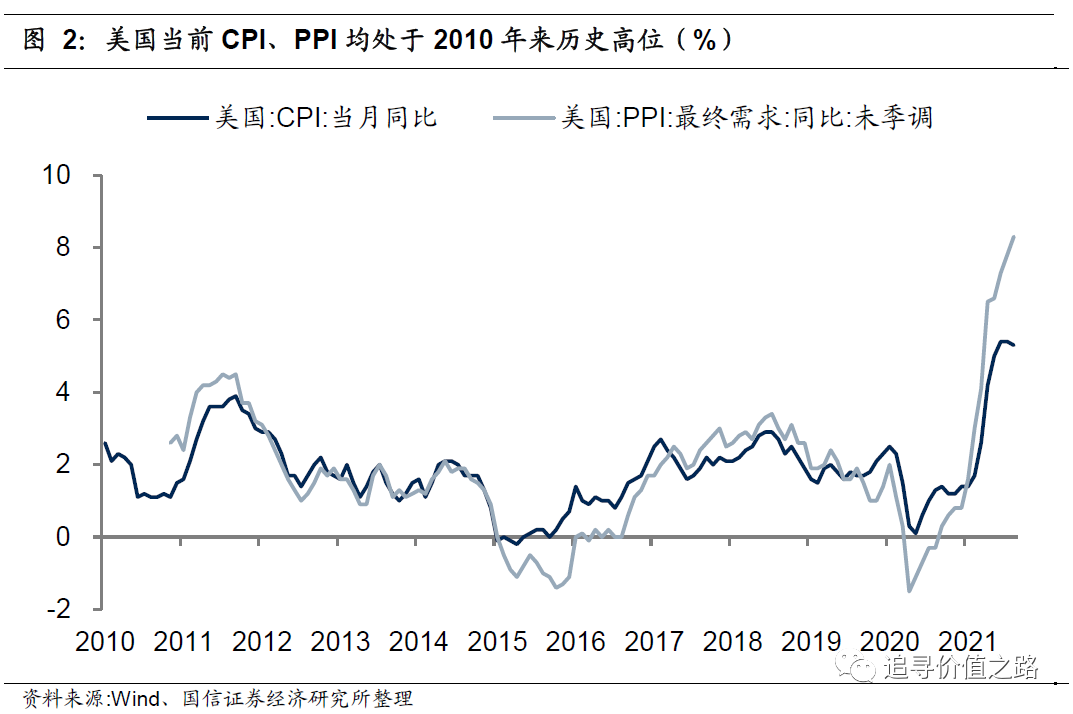

此外商品價格攀升、美國通脹走高也是美債利率上行的重要支撐。去年受新冠疫情的影響,全球經濟大幅下挫,大宗商品價格同樣在去年上半年達到了低點。不過去年下半年來,隨着疫情逐漸得到控制,全球經濟開始持續復甦,大宗商品價格也出現了大幅的攀升。在商品價格走高的同時美國通脹也開始走高,最新的美國8月份CPI和PPI同比分別爲5.3%和8.3%,均處於2010年以來的歷史高位。

實際上歷史經驗也顯示,美債利率上行往往都伴隨着美國經濟增長的復甦、通貨膨脹率的走高以及美聯儲貨幣政策有所收緊。1982年來美國10年期在以下七個階段均出現過較大幅度的上行:(1)1983年4月至1984年6月;(2)1986年8月至1987年9月;(3)1994年1月至1994年11月;(4)1998年9月至2000年5月;(5)2008年12月至2010年3月;(6)2012年7月至2013年12月;(7)2016年7月至2018年10月。並且在大多數情況下,我們發現美債利率上行往往都伴隨着美國經濟的復甦、通脹的走高以及美聯儲貨幣政策的收緊。

從上世紀80年代以來歷次美債利率上行的美股歷史經驗來看,標普500指數在利率上行期收漲概率較大。在我們統計的7次美債利率上行期內,標普500指數僅有2次出現小幅下跌,其餘5次均出現較大程度的上漲,並且在美債利率見頂後的1個月、3個月以及6個月時間裏,標普500指數同樣表現不算差。

從歷次美債利率上行的A股市場表現來看,wind全A在利率上行期同樣收漲概率較大,結構上看,信息技術和消費等板塊表現相對較好。在我們統計的4次美債利率上行期內,wind全A僅有1次出現小幅下跌,其餘3次均出現較大程度的上漲,並且在美債利率見頂後的1個月、3個月以及6個月時間裏,wind全A同樣表現不算差。

美債利率上行期的市場表現

近期美國長端國債利率持續上行,再度成爲市場關注的焦點。9月份以來,美國長短端國債利率走勢出現分化,其中美國1年期國債利率仍在低位徘徊,而10年期國債利率則持續走高,截至10月8號,美國10年期國債利率錄得1.61%,已經十分逼近今年3月份的年內高點。與此同時,9月份以來美股三大指數走勢震盪,小幅收跌,因此美債利率大幅走高對權益市場的影響也再度成爲市場關注的焦點。

我們認爲聯儲議Taper提上日程是近期美債利率上行的重要原因。9月22日,美聯儲公佈了9月FOMC會議聲明,繼續維持聯邦基金利率(0-0.25%)和資產購買規模(每月800億美元國債和400億美元MBS)不變。隨後鮑威爾接受採訪表示明年年中結束Taper,目前市場對於美聯儲在11月議息會議後宣佈開啓Taper存有較強的共識。

此外商品價格攀升、美國通脹走高也是美債利率上行的重要支撐。去年受新冠疫情的影響,全球經濟大幅下挫,大宗商品價格同樣在去年上半年達到了低點。不過去年下半年來,隨着疫情逐漸得到控制,全球經濟開始持續復甦,大宗商品價格也出現了大幅的攀升。在商品價格走高的同時美國通脹也開始走高,最新的美國8月份CPI和PPI同比分別爲5.3%和8.3%,均處於2010年以來的歷史高位。

實際上歷史經驗也顯示,美債利率上行往往都伴隨着美國經濟增長的復甦、通貨膨脹率的走高以及美聯儲貨幣政策有所收緊。1982年來美國10年期在以下七個階段均出現過較大幅度的上行:(1)1983年4月至1984年6月;(2)1986年8月至1987年9月;(3)1994年1月至1994年11月;(4)1998年9月至2000年5月;(5)2008年12月至2010年3月;(6)2012年7月至2013年12月;(7)2016年7月至2018年10月。並且在大多數情況下,我們發現美債利率上行往往都伴隨着美國經濟增長的復甦、通貨膨脹率的走高以及美聯儲貨幣政策的收緊。

從上世紀80年代以來歷次美債利率上行的美股歷史經驗來看,標普500指數在利率上行期收漲概率較大。在我們統計的7次美債利率上行期內,標普500指數僅有2次出現小幅下跌,其餘5次均出現較大程度的上漲,並且在美債利率見頂後的1個月、3個月以及6個月時間裏,標普500指數同樣表現不算差。

從歷次美債利率上行的A股市場表現來看,wind全A在利率上行期同樣收漲概率較大。在我們統計的4次美債利率上行期內,wind全A僅有1次出現小幅下跌,其餘3次均出現較大程度的上漲,並且在美債利率見頂後的1個月、3個月以及6個月時間裏,wind全A同樣表現不算差。

結構上看,美債利率上行期內A股市場中信息技術和消費等板塊表現相對較好。2008年12月至2010年3月A股市場中信息技術(153%)、可選消費(150%)和原材料(113%)三個板塊大幅領漲。2012年7月至2013年12月A股市場中信息技術(60%)、醫療保健(41%)和可選消費(35%)三個板塊大幅領漲。2016年7月至2018年10月A股市場中金融板塊(12%)逆勢收紅,必需消費(-2%)和能源(-4%)表現同樣較爲抗跌。

編輯/tina

实际上历史经验也显示,美债利率上行往往都伴随着美国经济的复苏、通胀的走高以及美联储货币政策的收紧。1982年来美国10年期共在七个阶段均出现过较大幅度的上行,从历次美债利率上行的美股历史经验来看,标普500指数在利率上行期收涨概率较大。从A股市场表现来看,wind全A在美债利率上行期同样收涨概率较大,结构上看,美债利率上行期内A股市场中信息技术和消费等板块表现相对较好。

实际上历史经验也显示,美债利率上行往往都伴随着美国经济的复苏、通胀的走高以及美联储货币政策的收紧。1982年来美国10年期共在七个阶段均出现过较大幅度的上行,从历次美债利率上行的美股历史经验来看,标普500指数在利率上行期收涨概率较大。从A股市场表现来看,wind全A在美债利率上行期同样收涨概率较大,结构上看,美债利率上行期内A股市场中信息技术和消费等板块表现相对较好。