中国金融サービス:金利引き下げが既存の住宅ローンに与える影響の評価

1。現在の住宅ローン帳簿の金利が引き下げられたら、何が変わりますか?

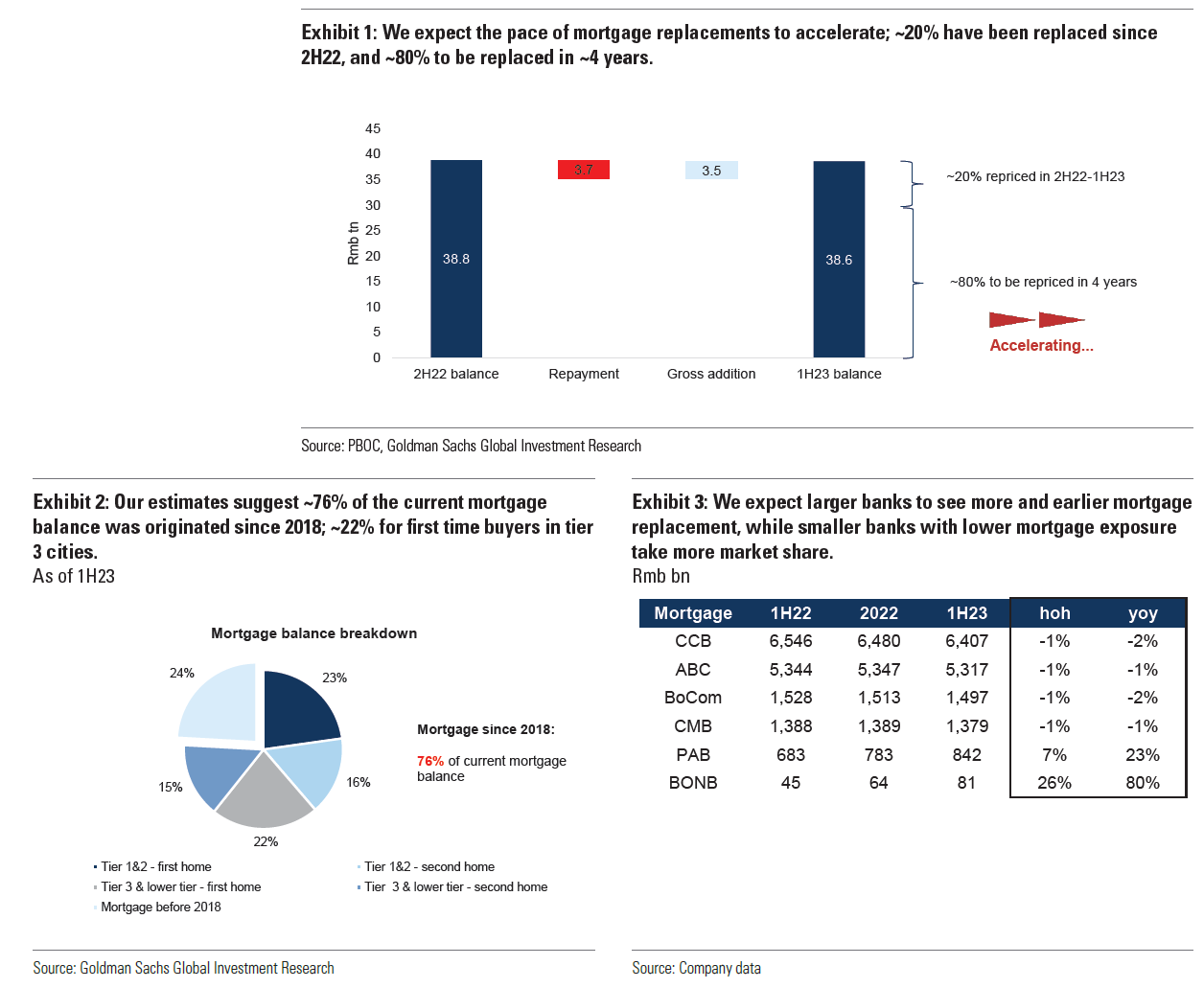

1)既存の住宅ローンの1回限りの利下げにより、住宅ローンの買い替えのペースが加速すると予想しています。以前は、住宅ローンの交換が完了するまでにさらに約4年かかると推定していました。これは、約10%の交換が半年で完了し、交換サイクルが22年下半期に開始され、住宅ローン帳簿の約 20% が23年末までに抵当に入れ直されたと仮定しています。(別紙1)

2)住宅ローンの増加に伴い、銀行の格差が拡大する見込みです。全体的な金利の低下はトップラインの成長に打撃を与えますが、大規模な銀行は住宅ローンの買い替えをより早く、より多く行うと予想されます。一方、住宅ローンのエクスポージャーが低い小規模な銀行は、より多くの市場シェアを占める可能性があります。これは、23年上半期の銀行業績ですでに明らかでした。CCB、BOCOM、ABCなどの大手銀行が住宅ローン残高の減少を報告したのに対し、PABとBONBは住宅ローンの帳簿が純増したと報告しています。

3)金利を下げることで、住宅ローンの資産の質が守られるはずです。約76%の住宅ローン残高は2018年以降に発生し、約22%は3線以下の都市で初めて購入する人が占めていると推定しています。低線都市での不動産価格の下落はホームエクイティの価値を下げるでしょうが、住宅ローン帳簿の金利引き下げによって相殺される可能性があります。

4) 銀行は、預金コストを削減せずにNIMを維持するのが難しいと感じるかもしれません。

銀行のNIMの影響を定量化するために、預金コスト削減の有無の2つのシナリオを実行します。

1)既存の住宅ローンの利下げが100bpsで、預金コスト削減がなければ、銀行のNIMは、現在の利息獲得資産(IEA)の11%の水準にある住宅ローンでは、補償範囲全体で11bps、つまりROE1.3ppt減少します。

このシナリオでは、CCB/BOCのような銀行は、住宅ローンのエクスポージャーの割合が高いことを考えると、NIMが大幅に減少することを強調します。

2)既存の住宅ローン帳簿の利下げが100bpsで、預金コストが16bps削減されれば、銀行のNIMは中立的になり、住宅ローンはIEAの11%、預金総額は利息付負債(IEL)の75%になります。

銀行の資金調達構成ではNIMの相違が予想されます。IEL総額に占める預金の割合が多く、定期預金が多い銀行は、既存の住宅ローンの利下げを相殺するための預金コスト削減の要件が低いほうが有利です。

このシナリオでは、BONB/BONJでは、対象となる銀行の平均18bpsに対して、5/6bpsの預金コスト削減が必要であることを強調します。

しかし、上記のシナリオ2のように預金コストを16bps削減するという基本シナリオでは、他の資産の利回りがさらに低下するため、銀行のNIM圧力は続くと予想されます。これは、銀行預金規模が銀行資産の70%、銀行負債の75%であることを考えると、銀行預金金利がシステムアンカーレートとして機能するからです。したがって、銀行のNIMの圧力をよりよく相殺するために、基本となる16bps以上の預金コスト削減が見込まれます(別紙4を参照)。

PBOCは銀行に預金金利を引き下げるよう指導しました。また、3年/5年の新預金金利は15bps引き下げられましたが、一部の銀行(8月29日までに結果を報告した銀行)の銀行預金コストは、23年上半期に預金コストが全体的に9/12bps増加したと報告しています。これは主に、1)預金構成の変化、新規預金コストの減少にもかかわらず銀行がより多くの定期預金を利用すること、2)ABC(別紙10)に見られるように、預金満期が延長され、3年/5年預金の割合が増加したことによるものです。

預金の平均満期として約10か月と推定しています。これは、預金の交換サイクルには約10か月かかることを示しています。しかし、満期が長い定期預金が多いと、預金の交換サイクルが予想よりも長くなり、長期預金コストが高くなる可能性があります。

要約すると、基本的には既存の住宅ローンと預金の両方の金利引き下げが見込まれますが、定期預金の構造的成長により、住宅ローン金利の低下を相殺するために預金コスト削減の範囲が狭まるため、銀行のNIMについてはそれほどプラスではありません。私たちの取材の中で、住宅ローンのエクスポージャーが低いことを踏まえて、NIMの相対的保護についてBONBで買いを再度繰り返します。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報