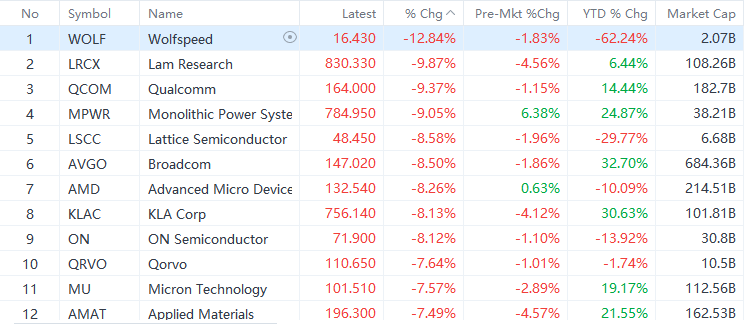

Looking at downstream application industries, while the demand for AI chips remains high and the consumer electronics market is gradually recovering, the demand for chips from automakers and industrial manufacturers is still sluggish. This has put significant pressure on semiconductor stocks with high exposure to the automotive and industrial sectors, as their performance has declined.

Zamm : ニュースは全体像を伝えていません。中東の要素はどうですか?彼らはアメリカのドアをノックしなかったのですか?多くの隠れた物語があるけれど、チップ、人工知能、技術セクターが責められるべきです。

vicky1979 : 買い物のチャンス

72609771 : moomoo経由で中国株に投資できますか?

EZ_money : FUD

EZ_money 72609771 : はい

104247826 :![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

Sar_sha :

悲哀小韭菜 72609771 : あなたは狂っているのでしょうか?

Gilley : 今は強そうですね だからくそったれ

だからくそったれ

Zimbo : ばかげた記事!!!人々に恐怖を植え付けるためです。

もっとコメントを見る...