ウォールストリートの最高峰の金融機関は、どのように戦略投資決定を行っているのでしょうか?

ウォール街の一流金融機関は、大規模な戦略的投資シンボルの選択とロックする考え方によって、それぞれ異なります。時には大きな差異があります。例えば、バークシャー・ハサウェイ(バークシャー・ハサウェイ)は、股市の神様、ウォーレン・エドワード・バフェット氏が若手部下のアドバイスを大変めずらしく聞き入れ、Appleに投資した以外、ハイテク大型成長株には興味がありません。Teslaが黒字転換し、暴力的な推進を開始した、またはNvidiaが人工知能革命を活用して急成長したとしても何の影響も与えません。

しかし、ウォール街のトップ金融機関は決定してから、彼らの戦略決定を実行する責任がある部門はすべて、確かなチップ理論の深い開発と使用に重点を置き、戦略的投資決定を厳密に実行しており、一時的な損失や収益を測定する基準ではなく、投資の成功を評価しています。チップ理論を継続的かつ十分に使用し、実行することは簡単なことではありません。大手機関投資家は保有建玉が巨大であるため、株価のわずかな変動でも大きな利益や損失の変化が生じます。最も重要な問題は、一方で段階的にポジションを構築し、分散して配置する必要があり、他方で株価の大幅な上昇が建玉のコスト増加をもたらすリスクと、株価の持続的な下落がすでに所有している建玉に影響を与えるリスクを回避する必要があるため、保護型オプション契約の計算と配置の方針を策定する必要があります。

ウォール街には、三つのメガバンクと7つの巨大金融機関が主力を構成し、現在のアメリカの10大財閥である。彼らは、ロックフェラー財閥、モルガン財閥、第一シティ・バンク、デュポン・ド・ヌムール財閥、ボストン財閥、メロン財閥、クリーブランド財閥、シカゴ財閥、カリフォルニア財閥、テキサス財閥という、従来のアメリカの十大財閥の代わりに、刺激的な構成と地形図分割によって再編成され、その影響と貢献はアメリカ社会や世界中で重要なものとなっています。彼らは、強大な力を持っており、10人の王で一つの海を支配している。三百里以上にわたって覆い隠され、天日が阻まれている。それぞれ地勢を抱き、鉤心斗角している。串団、囷囷、蜂房水流、何千万の落下点が見えない。長い橋が波の上に横たわっているが、どんな竜がいるかわからない。帰り道は空中に伸びており、虹が現れない。高低で混乱し、東西がわからない。歌台は暖かく鳴り、春の光が溶け合っている。ダンスホールは冷たい袖をもっており、風雨は切々としている。一日のうちに一つの宮殿の間にあり、気候は均一ではない。

君はTeslaが、JPモルガン(小摩)とモルガンスタンレー(大摩)によって市場力を利用して(Teslaの販売減少、利益率の下落など多くの弱気要因を含めて)三大定海神針と競い合っているのを見ていませんか?彼らが先頭に立って、空売りと見る(プット)オプションを一年以上保有し、最大の下落率は60%以上に達し、手数料や散在投資家を数えられずに嵌められている。これにより、Teslaの三大株主は、自己の多頭ポジションを保護するために大量の買いオプション契約をオプション市場で購入しなければならなくなりました。JPモルガンとモルガンスタンレーは、プットオプションと空売りによるアービトラージが終了した後、テスラの大口投資家に転換しました。

ウォールストリートの3つの定海神針:

ザ・バンガード・グループ

ペンシルベニア州マルバーンに本拠を置く、米国の登録投資顧問であり、2023年4月時点で、グローバルに運用する資産は約77兆ドルです。グローバル最大の共同基金プロバイダーであり、ブラックロックiSharesに次ぐ2位のETFプロバイダーでもあります。共同基金とETFの他に、ブローカーサービス、教育口座サービス、財務プランニング、資産管理、信託サービスなども提供しています。ザ・バンガード・グループが運用する多数の共同基金は、米国の共同基金資産管理規模ランキングで上位にランクインしています。ブラックロック、ステートストリートと共に、ザ・バンガード・グループは、米国企業界で主導的な3つの指数ファンド管理会社の1つとして認識されています。

ブラックロック社

アメリカの投資管理会社であり、米国ニューヨーク市のMidtown Manhattanに本社を構え、世界30カ国に70のオフィスを設置し、顧客は100カ国にわたっています。主な業務は、法人と小売業者に投資管理、リスク管理、財務コンサルティングサービスを提供することです。有名な基金には、ブラックロック・グローバルファンド・グローバルアロケーションファンド、ブラックロック・ワールドマイニングファンド、ブラックロック・ラテンアメリカファンド、ブラックロック・新興ヨーロッパファンド、ブラックロック・ワールドエネルギーファンド、ブラックロック・ニューエネルギーファンドが含まれています。

現在、ブラックロックは株式、固定収益、現金管理、オルタナティブ投資、不動産コンサルティング戦略などの分野で、合計管理資産総額8.59兆ドル(1兆ドル=1万億)を超える18400人の従業員を雇用しています。

ステートストリート・グローバル・アドバイザーズ

SSGAは、State Street Global Advisorsとも呼ばれ、State Street Corporationの資産管理部門であり、世界第4位の資産管理会社です。2021年12月31日現在、その管理資産規模は約4.14兆ドルに達しています。SSGAは、政府、企業、慈善団体、非営利団体、企業財務マネージャー、最高財務責任者、資産マネージャー、財務アドバイザーなど、金融顧客の投資戦略を立案し管理することにより、各地にサービスを提供しています。SSGAは、28か国に2,500人の従業員を有しています。

ウォールストリートの7つの金剛:

JPモルガン(モルガン・チェース)

JPMorgan Chase&Co.(通称モルガン・チェース)は、ニューヨーク市に本拠を置くアメリカの金融機関です。商業銀行部門には、5,100の支店があります。2011年10月、モルガン・チェースの資産規模は、アメリカ合衆国で最大の金融サービス企業であるバンク・オブ・アメリカを超えました。モルガン・チェースは、投資銀行、証券取引およびサービス、投資管理、商業金融サービス、プライベートバンキングサービスなど、50以上の国にビジネスを展開しています。今日のモルガン・チェースは、2000年に大通・マンハッタン銀行とJ.P.モルガンカンパニーが合併して設立され、2004年にシカゴ最初の銀行、ワシントン相互銀行、そして有名な投資銀行であるベア・スターンズをそれぞれ買収し、2008年に買収しました。

モルガン・スタンレー(大和証券MBI)

摩根スタンレー(Morgan Stanley、NYSE:MS、一般に「MS」と呼ばれる)は、米国ニューヨークに拠点を置く国際金融サービス会社で、証券、資産管理、企業再編およびクレジットカードなどの金融サービスを提供しています。 Morgan Stanleyは、現在、世界42か国の1300を超える都市に代理店を設けており、従業員総数は6万人を超え、同社の顧客には企業、政府、機関、そして個人が含まれます。2008年9月、Morgan Stanleyは「銀行持株会社」としての登録状態を変更しました。 Morgan Stanleyは、1935年9月16日に設立され、最初はJ. P. Morgan & CompanyのパートナーであるHenry Sturgis Morgan(John Pierpont Morganの孫)とHarold Stanleyなどによって設立されました。 新しい会社の設立は、商業銀行と投資銀行業務を切り離す必要性に応えることを求めるGlass-Steagall法によるものでした。設立された最初の年に、Morgan Stanleyは市場時価総額の24%を操作しました(11億ドル)。新しいMorgan Stanleyは、1997年に、元のMorgan StanleyとDean Witter Discoverを合併して設立され、「Morgan Stanley Dean Witter Discover & Co.」と名付けられた。 2001年、新しい会社は最終的に「Morgan Stanley(Morgan Stanley)」と改名されました。新しいMorgan Stanleyの主要な業務領域は、証券管理、ウェルスマネジメント、投資管理です。

Citadel LLC(通称城堡公司、城堡投资公司)

米国に本拠を置く多国籍のヘッジファンド金融サービス会社で、1990年にケネス・C・グリフィンによって設立されました。同社は主に2つのビジネスを展開しており、1つは資産管理で、運用資産は350億ドルを超えるCitadelで、もう1つは市場メーカーとして、株式、オプションなどの商品を提供するCitadel Securitiesです。同社には1,400人以上の従業員がおり、シカゴを本社とし、さらにニューヨークマンハッタンに運営センターがあり、その支店は北米、ヨーロッパ、アジアの複数の都市に展開しています。2021年1月、Citadel+Point72資産管理会社がメルビン・キャピタルに2.75億ドルを投資しました。これは、これまで空売りの圧力がかかったGameStopによる損失で30%の価値を失ったためです。同社はまた、Robinhood取引所が関連する株式取引権限を閉鎖するよう指示したという噂について、否定しました。

The Goldman Sachs Group, Inc.(ゴールドマン・サックス・グループ社)

ゴールドマンサックスグループはアメリカ合衆国の多国籍投資銀行及び金融サービス企業であり、本社はニューヨークマンハッタンに置かれています。ゴールドマンサックスグループは、投資管理、証券、資産管理、主幹の証券取引業者及び証券の承認業務等のサービスを提供している。またゴールドマンサックスグループは世界最大の投資機関の一つであり、また一般的には知られた市場メーカーであり、アメリカ国債の主席自己買戻し証券業者であります。ゴールドマンサックスグループは、Goldman Sachs Bank USAという直販銀行を所有しています。ゴールドマンサックスグループは1869年に設立され、本社はLower Manhattan(マンハッタンの下町)のWest Street 200番地にあります。また世界中の主要な金融センターに支社を持っています。次期危機の際に資産証券化に関与したため、ゴールドマンサックスグループは2007年から2008年のグローバル金融危機で損失を被りました。問題資産救済計画の一環として、ゴールドマンサックスグループはアメリカ財務省から100億ドルの投資を受けました。この金融危機救済計画は、経済安定緊急法に由来しています。この投資は2008年11月から始まり、2009年6月に償還が始まりました。ゴールドマンサックスの元社員には、政府公職に転じる者が多く、代表的なものとしては、前アメリカ合衆国財務長官のロバート・ルービン、ヘンリー・ポールソン、スティーブン・ムニューシン、前首席経済顧問のゲーリー・コーン、欧州中央銀行総裁マリオ・ドラギ、前カナダ銀行総裁で現英国銀行総裁のマーク・カーニー、元豪州首相のケビン・ラッドなどが挙げられる。他にも、ゴールドマンサックスグループの元社員たちは、ニューヨーク証券取引所、世界銀行、シティグループ、メリルリンチなどの競合他社も経営・管理しています。総収入に基づいて並べ替えた場合、ゴールドマンサックスグループは「フォーチュン」誌の米国最大企業500強の70番目に位置する。

Bank of America(バンク・オブ・アメリカ)は、資産に基づいて評価した場合、JPモルガン・チェースに次ぐ米国第2位の商業銀行で、全世界150か国以上に5,600支店と16,200のATMを抱えています。2010年に総収入に基づくランキングによると、Bank of Americaはアメリカの第3位の企業です。2014年、フォーブスが公表した世界最大の上場企業2000社によるランキングでは、第13位にランクインしました。同行の歴史は、マサチューセッツ州の銀行にさかのぼることができ、アメリカで2番目に歴史の長い銀行です。

資産ベースで見ると、摩根大通に次いでアメリカの第2位商業銀行であり、全世界150か国に約5,600の支店、16,200のATMを持っています。2010年に総収入ランキングでアメリカ第3位の企業であった美国銀行は、2014年に福布スのグローバル2000法人ランキングで世界第13位の企業でした。この銀行は、1784年にマサチューセッツ州銀行が創設されたことに遡ることができ、アメリカで2番目に歴史が古い銀行です。

Renaissance Technologies LLC(文芸ルネサンス・テクノロジーズLLC、高精度な投資トレードで有名で、James Harris Simonsが天に召された後、消えたかのように静かで存在しなくなりましたか? 低調?)

1988年に同社は、最も収益性が高い投資ポートフォリオであるMedallion Fundを設立しました。 Medallion Fundは、Stochastic Einstein Approximationと呼ばれる数学モデルを改良および拡張した代数学者のJames Axによって開発され、利益を上げる相関関係を探索するものでした。エルウィン・バーレカンプは、短期的で純粋にシステム駆動型の意思決定を取引に発展させる役割を果たしました。このヘッジファンドは、ジェームズ・シモンズとジェームズ・アックスが数学賞を受賞したことに由来してMedallion Fundと命名されました。

The Goldman Sachs Group, Inc.(jpモルガン・チェース)は世界的多国籍投資銀行ですが、たとえば、jpモルガン・チェースは、商業銀行から投資銀行業務を分離する必要があるというGlass-Steagall法律に応じて、古いMorgan Stanley広場、jpモルガンと合併しました。

文芸復興のフラッグシップファンド、Medallionは、基金従業員によって管理され、ウォールストリートで最高の実績記録で知られています。1988年から2018年の30年間の控除前年率利回りは66%を超え、手数料控除後の年率利回りは39%です。従業員に向けて、文芸復興は2つの投資ポートフォリオを提供しています。文芸復興機関株式ファンド(RIEF)と文芸復興機関多角化アルファファンド(RIDA)です。

文芸復興社とMedallionファンドの成功により、Simonsは「地球上で最も優れたファンドマネージャー」と評されました。

Simonsは、退職する2009年まで、文芸復興社を経営し続け、同社の非執行役員会長を務め、2021年に退任し、特にMedallionファンドを含む同社のファンドに投資し続けていました。彼は2024年に亡くなりました。同社は現在、Robert Mercerが辞任した後、Peter Brownが経営しています。2人とも、計算言語学を専門とするコンピュータサイエンティストで、1993年にIBMの研究部門から文芸復興社に入社しました。2021年4月現在、同ファンドが管理する自由に使える資産(レバレッジを含む)は1650億ドルです。

バークシャー・ハサウェイ(Berkshire Hathaway)

株式市場の巨匠ウォーレン・エドワード・バフェットは、いわゆるバリュー投資法を信奉する、世界最成功の投資家と称されています。2010年、バフェットはバークシャー・ハサウェイ社を買収することが自身の投資経歴では最大の失敗であり、この投資で約2000億ドル近い投資回収を失ったと発言しました。バフェットは自らが侮辱されたため、これらの投資を保険ビジネスに投資した場合、この投資は数百倍の回収をもたらした可能性があると主張しています。

長期投資ポートフォリオ:

アップル株式 5.89%の株式

オキシデンタル・ペトロリアム株式 27.13%の株式

クラフトハインツ株式 26.55%の株式

コカコーラ株式 9.25%の株式

シェブロン株式 5.89%の株式

アメリカンエキスプレス株式 20.8%の株式

バンク・オブ・アメリカ株式 13.05%の株式

シティグループ株式 2.89%の株式

ムーディーズ株式 13.48%の株式

クローガー株式 6.95%の株式

Liberty SiriusXM株式 19.42%の株式

アライアンス・データ社株式 9.61%の株式

ダバイタ・ヘルスケア株式 39.51%の株式

ベリサイン株式 12.55%の株式

Floor & Decor株式 4.49%の株式

STORE Capital株式 8.75%の株式

イトーヨーカ堂株式 8.17%の株式

丸紅の株式8.39%

三菱商事の株式8.65%

三井物産の株式8.32%

住友商事の株式6.732%

オキシデンタル・ペトロリアム株式 27.13%の株式

クラフトハインツ株式 26.55%の株式

コカコーラ株式 9.25%の株式

シェブロン株式 5.89%の株式

アメリカンエキスプレス株式 20.8%の株式

バンク・オブ・アメリカ株式 13.05%の株式

シティグループ株式 2.89%の株式

ムーディーズ株式 13.48%の株式

クローガー株式 6.95%の株式

Liberty SiriusXM株式 19.42%の株式

アライアンス・データ社株式 9.61%の株式

ダバイタ・ヘルスケア株式 39.51%の株式

ベリサイン株式 12.55%の株式

Floor & Decor株式 4.49%の株式

STORE Capital株式 8.75%の株式

イトーヨーカ堂株式 8.17%の株式

丸紅の株式8.39%

三菱商事の株式8.65%

三井物産の株式8.32%

住友商事の株式6.732%

お金を稼ぐことは常に付加価値であり、まず思考を持ち、自己の価値を高めれば、お金を稼ぐことは自然に簡単になります。正しい心、適切な姿勢、明確な道、優れた技術。

酒は飲まないと酔わない。人は疲れないと寝ない。心は傷つけないと壊れない。恋は学ばないとわからない。人生は素晴らしい出会いの連続である。あなたが理解すれば、大切にしてください!『聖書』は人生の修行の完全な方法の1つでもあります。それは私たちに、情熱的な天と海を乗り越え、人生の明るく快適で穏やかな終わりに到達するために、競争的な現実に取り組み、欲望に打ち勝っていかなければならないことを教えてくれます。

株式市場に参入すると、赤外線特性の熱源を追跡するミサイルのようで、精明な印象を与えますが、周囲の競合他社のわざと設定された他の赤外線特性の熱源に欺かれると、予定した利益目標を達成することができなくなります。

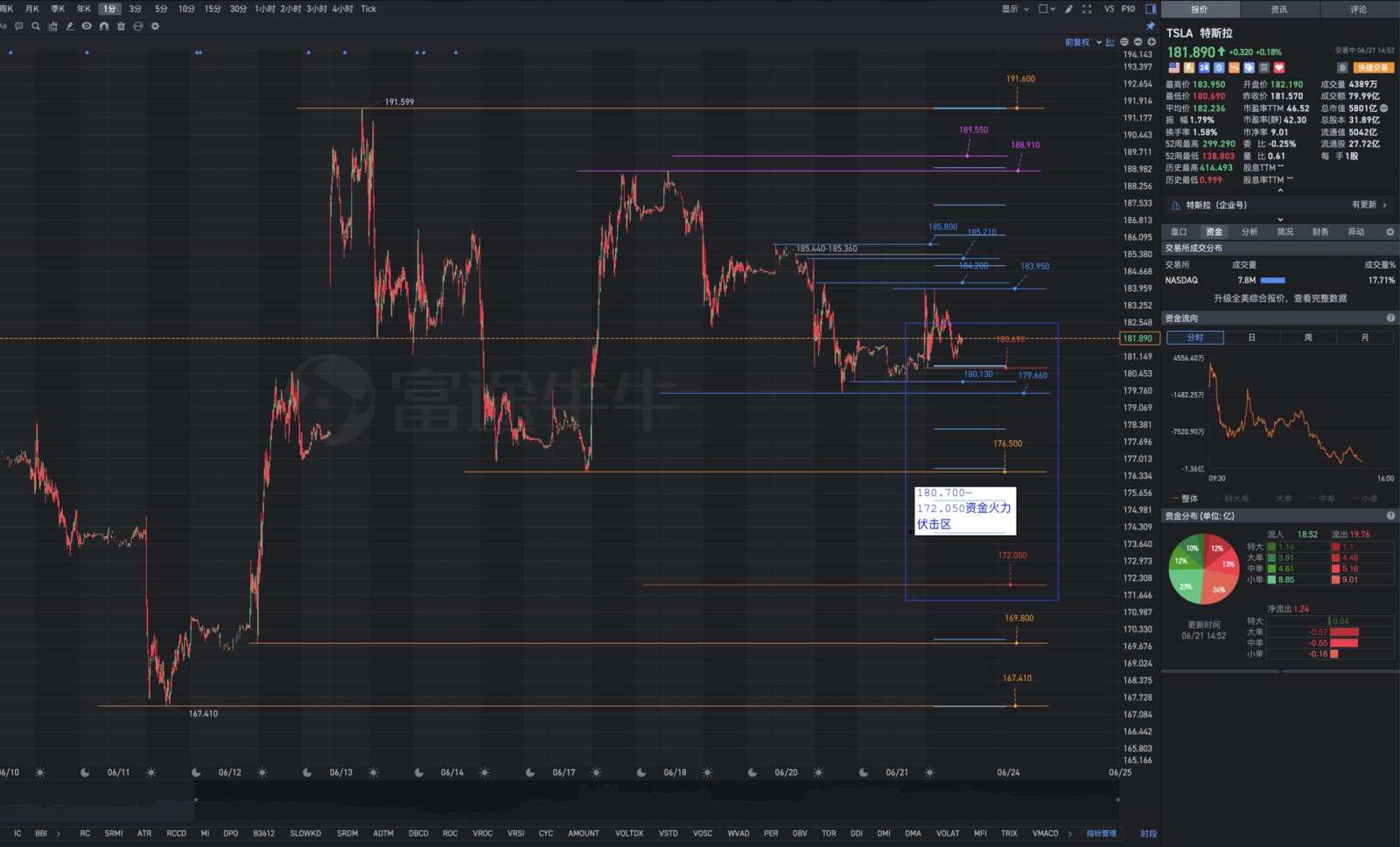

テスラ株の大まかなフレームワークブループリント:テスラ株価はまず182.800-187.420の範囲を超え、この領域で堅実な投資家が戦略的に布陣し、ウサギを見るまでワシを放さないということです。第二ステップでは、テスラの株価は187.420-191.300を超え、上昇を続けます。第三段階では、テスラの株価は強力な抵抗区域である198.870-205.600を超え、とても壮大な上昇局面を始めることになります。株価が220.800を効果的に超えると、主要な上昇波動が始まります。これらの3つの主要エリアには広大な幅があり、株価の上昇には、比較的低位にあるチップから構成されたゴールデンホールが出現することによってます。テスラの戦略的投資家たちは、建設的な投資をすることを望んでいます。大まかなフレームワークが構築されます。最終的に、テスラの基本的な基盤が重大なブレークスルーを達成し、財務面で益の出る傾向が現れるまで、株価が上がり続けるという状況は昇降に変わらないでしょう。👆上昇の幕開けとなるTeslaの波瀾万丈な上昇トレンドが198.870-205.600の強い抵抗ゾーンを突破しました。株価が220.800を超えると、主要上昇波動に入ることになります。

これら3つの領域の範囲が広大であるため、株価の上昇は、比較的低い位置にあるチップによって形成されるgoldの谷により支えられます。これらはテスラの戦略的投資家が重要な投資機会と考える理由です。

テスラの基本的な現実が大幅に改善され、財務的に盈利する傾向が見られるようになり、株式価格が往復するような局面が持続的な上昇局面に変化するまで、戦略的投資家は上限180.450(強弱分水岭);中位値176.500(理想的な買い時);下限172.050(できるだけ下にいる時はいっそう多くの恵みをもたらしてくれます)。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする