CPI hits 3-year low: How will it sway the Fed rate decision?

CPI hits 3-year low: How will it sway the Fed rate decision?

閲覧 3.5M

コンテンツ 285

TLTWが利益を向上させる方法 | Moomooリサーチ

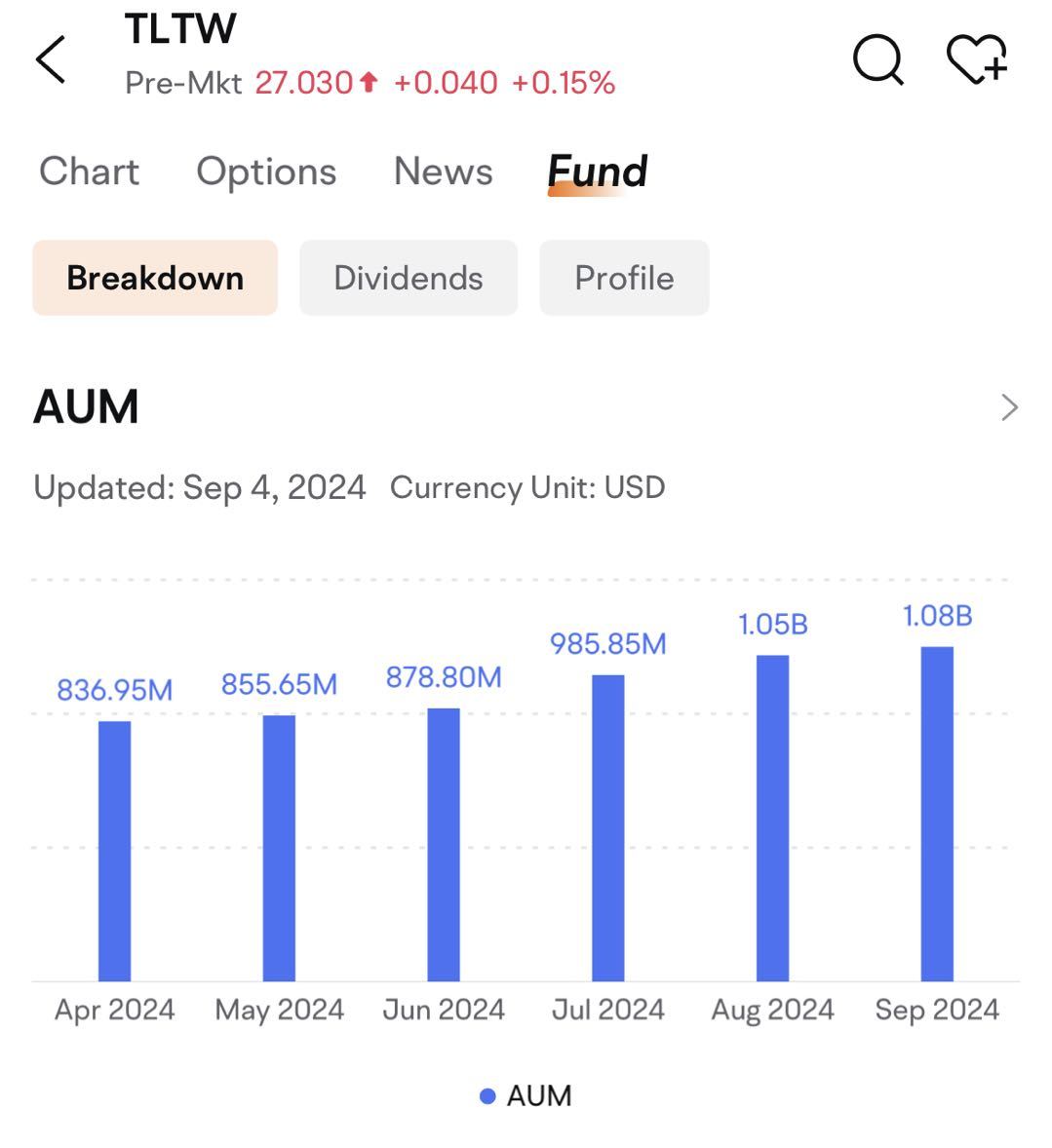

最近の市場の動向からは9月の利下げの可能性が高まっていることが示唆されています。そのような環境では、長期国債に投資家の注目が集まっています。国債利回りを増やしたい人にとって、iShares 20+ Year Treasury Bond BuyWrite Strategy ETF(ティッカーシンボル:TLTW)は理想的な選択肢となります。TLTWは、TLTよりもはるかに高い配当利回り15%を誇っています。今年、TLTWの資産は継続的に成長しています。

この記事では、TLTWの商品戦略、利点、適用シナリオについて詳しく説明します。

TLTWはiSharesのもとで積極的に運営されているETFで、次の目標投資方針が開示されています。

ファンドはiShares 20+ Year Treasury Bond ETF(TLT)を保有し、約30日(1か月)で満期となるコールオプションを売却します。売却されるコールオプションの数は、ファンドが保有しているTLTの単位数に対応します(つまり、1つのコール契約はTLT 100単位に対応します)。毎月、売却されるコールオプションの満期直前の取引日に、TLTWはコールオプションを買い戻し、現在のTLT価格よりも約2%高い行使価格の新しいコール契約を売却します。

TLTWのポートフォリオは比較的シンプルで、基本的にはTLtに対してカバードコール戦略を採用しています。 以下に示すように、TLTWは現在TLtを保有しており、全体ポートフォリオの99%を占めており、9月20日に行使期限のある$100のストライクプライスのコールオプションを売りました。TLTの現在価格は$99.57です。ポートフォリオには少額のマネーマーケットファンドも含まれています。

コールオプションの売却によるプレミアム収入によって、TLTWは基礎となるTLtの配当だけでなく、オプションプレミアムも配当として支払っており、これにより従来のアメリカ国債よりもはるかに高い配当利回りが実現しています。

2019年9月6日時点で、TLTWの配当利回り(TTM)は15%で、TLTの3.6%の利回りを大きく上回っています。これにより、利回りを向上させたい投資家にとって、より魅力的な選択肢となっています。TLTWの総費用比率は0.35%で、これには0.2%の運用手数料と0.15%の取得投信料および経費(AFFE)が含まれています。これはTLTの0.15%よりも高いですが、月間のオプション活動と15%を超える配当利回りを考慮すると、費用比率はまだ合理的だと考えています。

配当利点に加えて、TLTWがTLTと比べて投資価値が高くなる場合はどのような状況ですか?

TLTWがTLTに比べて投資する価値があるシナリオはありますか?

TLTWがTLTよりも優れた投資なる場面はどのようなシナリオですか?

2023年以来、私たちは配当収入に加えて、TLTWの価格上昇(パープルライン)がほとんどの時間TLt(青ライン)を一貫して上回っていることを観察しています。 これは、TLTの価格が大部分の時間ある範囲内で変動しており、カバードコール戦略は基礎となる価格が安定しているかわずかに上昇する場合に良い成績を収める傾向があるためです。

投資家がカバードコール戦略を採用すると、3つの潜在的な結果が起こる可能性があります。2023年以来、これらの3つのシナリオが異なる時期に現れています。 以下では、重要なTLtの反発、大幅な売り込み、範囲相場の動きの例を使って、これらのシナリオを分析します。

このシナリオでは、基礎となる資産は横ばいに取引され、ストライク価格以下に留まるかもしれません。 この時点では、リターンは主にオプションのプレミアムから得られる収入によって駆動されるため、カバードコール戦略はTLtを大幅に上回ることになります。

例えば、2023年3月から7月まで、TLtは範囲相場にありました。この期間中、TLtは2%下落しましたが、TLTWは6%上昇し、簡単にTLtを上回りました。(チャートのステージ1に対応)

この場合、基礎資産の価格が急激に下落し、オプションが「外れ」になり、無価値となる可能性があります。 プレミアム収入は、基礎セキュリティの損失の一部を相殺するのに役立ちます。

2023年8月から10月中旬まで、TLtは市場の持続的に高い金利への懸念から大幅な売り手市場を経験しました。TLtとTLTWの双方が損失を被りましたが、プレミアム収入はTLTWの減少を緩和する役割を果たしました。この期間中、TLtは16.5%下落し、TLTWは約15%下落しました。(図のステージ2に対応)

このシナリオでは、基礎資産(この場合、TLT)が大幅に上昇する可能性があります。 売り出されたコールオプションの行使価格を上回り、「インザマネー」となった場合、買い手は利益を出すためにオプションを行使することができます。これは、売り手が基礎資産の価格のさらなる上昇について利益を逃すことになるが、プレミアム収入は一部の損失を相殺するのに役立ちます。

2023年10月から2024年1月初旬まで、TLtは急速な上昇を経験しました。この期間中、TLtとTLTWの両方がプラスのリターンを示しましたが、TLtは後者の埋め込まれたコールオプションの売却により上限が制限され、ますたTLTWに比べてアウトパフォームしました。(図のステージ3に対応)

ただし、これらの3つのシナリオの中で、アンダーライイングアセットが急激な上昇を経験する場合、TLTwはTLtに比べて明らかにパフォーマンスが低下します。したがって、私たちの質問は次のとおりです。

TLtが現在の環境で大幅な短期反発を経験する可能性はどれくらいですか?

TLtの短期的な大幅上昇を観察する場合、その触媒は通常2つのカテゴリに分類されます。

1. フェデラルリザーブは2020年、2011年、2008年に見られるように景気後退リスクの上昇に対応するための努力を行っています。

2. 大規模な売り込みに続くTLtの急速な反発、昨年末に起こったのと類似した状況です。

これらの条件がどちらも存在しない場合、TLtの短期的な大幅上昇の可能性は低く、TLTwはこのシナリオでTLtに対してアウトパフォームする可能性が高いです。逆に、景気後退リスクが高まり、フェデラルリザーブから強力な刺激策の可能性が高まる場合、TLtはそれに応じてより良い成績を収めるでしょう。

したがって、投資家は市場状況を注意深く評価し、柔軟にポートフォリオを調整する必要があります。正確な市場分析と戦略的な資産配分を通じて、投資家は効果的に市場の機会を掴み、安定した資産成長と最適化されたリスク管理を実現することができます。

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報 14

14 1

1

Soyamilkmilk : ちょっと興味がありますが、配当金にかかる30%のアメリカの高い税金は確かに懸念材料です。15%の配当金で、実際の費用は初期の費用比率に4.5%の追加費用がかかります(0.15*0.3 =4.5%)。一方で、低い収益率を考慮すると、tltはそのうちのずっと少ない金額を負担しています。実際の税金後の最終的なリターンを反映したチャートは実際に作成されていますか?