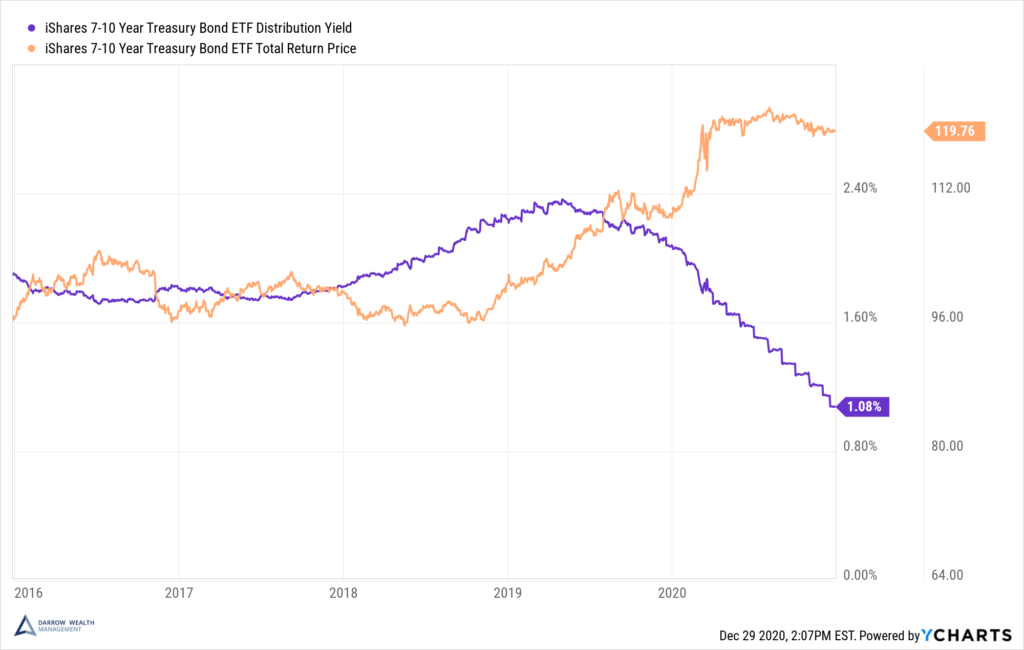

債券は将来のキャッシュフローの現在価値に基づいて価格設定され、金利は割引率として機能します。簡単に理解してください。債券は定期的に利息を支払い、満期に戻り、その価値はこれらのキャッシュフローに基づいて市場金利で割り引かれます。金利が上がると、将来のキャッシュフローの現在価値が下がり、債券価格が下がります。逆に、価格は上がります。割引プロセスでは、金利を現在の価値に調整して債券価格を決定した後、各キャッシュフローを合計します。金利の変動は債券の魅力に影響します。その影響の程度は債券の「期間」によって決まります。期間が長いほど、金利の変動に対する感受性が高まり、価格の変動が大きくなります。要するに、金利の引き下げは通常債券価格の上昇を引き起こし、長期債は特に強く反応します。