日本の日経平均株価が初めて4万円を記録:急上昇の原動力は何か、そして次は何か?

ザは $日経平均株価 (.N225.JP)$は、世界中の投資家の注目を集めており、1989年の高値を突破した後、絶え間なく急上昇しています。3月4日のインデックス 史上初めて40,000ポイントを突破し、歴史的なマイルストーンとなりました。

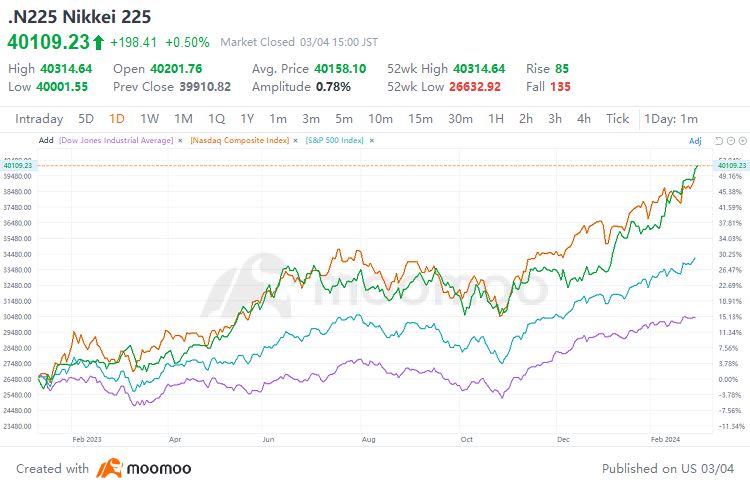

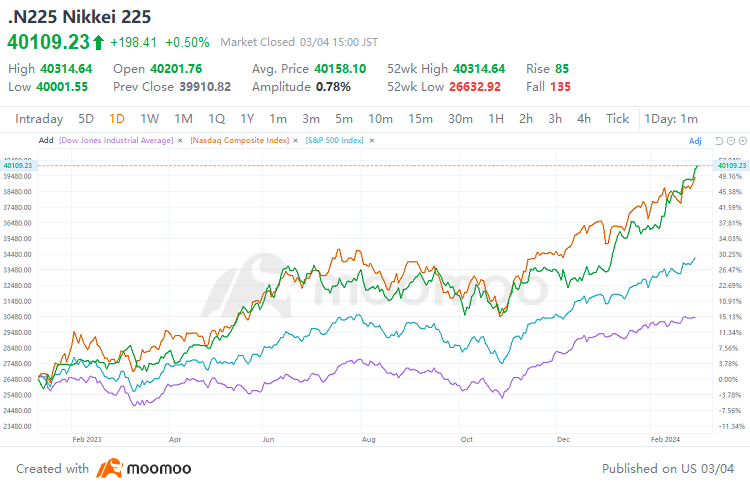

昨年、 $日経平均株価 (.N225.JP)$ ほぼ10年間で最大の年間利益を達成しました。 2023年には28.24パーセント上昇しています、リターンは、に次ぐものです $Nasdaq Composite Index (.IXIC.US)$ 主要なグローバル株価指数の中で。 現在、2024年に入って2か月余りで、日経225はすでに20%以上急騰しており、同時期のナスダックの8.4%の上昇をはるかに上回っています。これは、堅調な上昇の勢いと有利な投資の可能性を浮き彫りにしています。

日本の株式市場の上昇傾向は2013年までさかのぼることができます。データによると、 $日経平均株価 (.N225.JP)$ は、2013年から2023年にかけて295.78%という驚異的な増加を記録し、その収益を上回っています $S&P 500 Index (.SPX.US)$ 278.9%だった同じ時期に。

日本の株式市場における10年にわたる強気相場は、連携して作用してきたいくつかの要因の集大成です。これには、とりわけ、 「アベノミクス」のもとでの量的緩和とマイナス金利政策によってもたらされた推進力、株主還元意識の高まりをもたらしたコーポレートガバナンスの進歩、円安、日本企業の収益性の大幅な向上、および国際資本の流入によってもたらされた推進力。 さらに、日本の年金大手GPIF(政府年金投資基金)は日本株式への配分を拡大し、日本の株式市場を強力に支え、安定性と流動性をさらに高めました。

アベノミクスは、2012年に日本の安倍晋三前首相によって導入されたマクロ経済政策です。金融緩和、財政刺激、構造改革からなるその3つの戦略は、20年以上停滞していた経済を復活させることを目的としています。 アベノミクスの中心的な焦点は、マネーサプライを増やすことで経済成長を促進しようとする金融緩和政策です。

ハイテク株を牽引する世界的なAI熱狂の波に乗ることに加えて、複数の前向きな期待が2024年以降日本の株式市場が新たな高値を記録する主な要因となっており、さらなる上昇の可能性を秘めている可能性があります。

具体的には、これらの期待には以下が含まれます 日本の春の賃金交渉における潜在的な昇給の可能性、企業収益予想の改善、世界株式と比較した日本株の相対的な魅力、日本経済の持続的な改善、日本の株式市場への外国資本の流入の加速、新しいNISA制度の下での株式市場への個人投資家の急増、コーポレートガバナンスのさらなる最適化。

1。日本のデフレ問題は緩和されました:持続的な賃金上昇がリフレを後押しします

2023年、日本の名目GDP成長率は過去2年間と比較して大幅に上昇しました。名目GDPの前年比成長率は、実際のGDP前年比成長率を大幅に上回り、デフレからリフレへの移行を示しています。投資家は2024年春の日本の賃金交渉を注意深く見守っています。日本経済団体連合会(経団連)の統計によると、大企業の従業員の平均賃金上昇率は31年ぶりの最高水準である3.99%に達しました。 継続的なインフレは賃金上昇に対する人々の期待を高めており、経団連は2024年に4%以上の賃金上昇目標を提案しています。

2024年、日本は物価と賃金の上昇のスパイラルに陥り、経済成長と企業の利益期待への余地が開かれ、国民の消費と投資への欲求が高まると予想されています。

2。堅調な収益性が株価の急騰を後押しします

2月下旬、モルガン・スタンレーのストラテジストは、日本の真の強気相場はしばらくの間続いており、さらに大きな利益が見込まれると投資家は認識していると書いています。市場が楽観的であり続ける主な理由は、日本企業の堅調な利益です。 ブルームバーグのデータによると、2024年の日経225指数の予測EPSは1736.19円で、2023年の1225.71円から大幅に増加し、成長率は 41.6% と予想されます。ゴールドマン・サックスはまた、日本の大企業の最新の四半期収益は40%以上増加すると予測しています。

日本企業の堅調な利益は、円安を背景とした好調な輸出実績と、長年にわたる上場企業のガバナンスの推進における東京証券取引所の積極的な取り組みが組み合わさった結果です。

1)一方で、日本の長期にわたる超緩やかな金融政策は長期的な円安につながり、米ドル/円の為替レートは2022年に32年ぶりの高値を記録して以来堅調に推移しています。円安により、海外の多国籍企業の収益が増加し、海外で販売される日本製製品の価格競争力が強化され、企業の総収益は大幅に増加しました。

2)同時に、東京証券取引所は、上場企業に資本効率を改善するための事業計画を自主的に提案するよう求めることや、資本を有効に活用しない企業は早くも2026年に上場廃止の見通しに直面する可能性があることを警告するなど、具体的な措置を企業に積極的に求めています。

3。過去最高値にもかかわらず、日本株の魅力的な評価水準は続いています

過去最高値を更新したにもかかわらず、日本の株式市場の評価額はいくつかの観点から比較的魅力的です。 フィデリティ・インターナショナルの日本投資責任者である鹿島田美幸氏は、日本株のフォワード株価収益率は、特に現在の金利を考えると、他の市場に比べて高くはないと指摘しました。 さらに重要なのは、日本株式の株価収益率が低いということは、これらの株式が貸借対照表の純資産の価値に比べて過小評価されているということです。

株価収益率を見ると、MSCIジャパンの12か月先物株価収益率は 14.1倍だけです、 MSCIグローバルよりも低いです 17.4x とMSCIアメリカの 20.1x。株価収益率に関しては、MSCIジャパンの株価収益率は現在のみです 1.37x、よりはるかに低いです 4.72x バブル経済がはじける前に。LSEGのデータは、以下についても示しています 日経225指数の構成銘柄の3分の1は、依然として帳簿価額を下回って取引されています、S&P 500インデックスの場合、この比率はわずか3%です。

岩井コスモ証券のストラテジスト、堀内敏和氏は、今日の日本の株式市場と30年以上前のバブル経済との根本的な違いは、企業評価が過大評価されていないことだと言いました。彼はさらにそれを追加しました 企業が次の四半期に好調な業績を発表する限り、日本株は過去最高を記録した後に再び上昇する可能性があります。

4。自社株買いと配当支払いの強化は、日本企業が株主還元に重点を置いていることを示しています

取引所が上場企業に投資家への魅力を高めるために株価と資本効率の向上にもっと注力するよう求めるにつれて、より多くの日本の上場企業が自社株買いトレンドに加わり、投資家への配当を増やしています。2023年、日本の上場企業による自社株買いの総額は約9.6兆円に達し、2年連続で最高値を更新しました。株価が上昇する中、現在の買い戻しの傾向は依然として非常に活発です。 株主還元を高める取り組みは、かつて米国株式市場の投資家にとって大きな関心事でしたが、今では日本の株式市場も同様の結果をもたらし、株価を押し上げる可能性があります。

5。日本市場におけるハイテク株の重要性の高まりは、AIの波に乗る機会が豊富です

1989年のバブル経済時代に銀行や公益事業が優勢だったのとは異なり、2024年初頭現在、テクノロジー企業は日経指数の約50%を占めています。これは、AIの波が続く中、日本のテクノロジー株と半導体セクターが上昇した結果の一部であり、それも意味します 現在の日経225指数は、世界中のAIに対する強い需要によってもたらされる投資機会からより多くの恩恵を受けると予想されます。 アドバンテストや東京エレクトロンなどのチップ関連企業は、指数をさらに押し上げると予想されます。

6。流入の加速:海外および国内の個人投資家からの資本が増える可能性が高い

円安が続くことと、ウォーレン・バフェットが日本の主要商社5社に投資したことによる勢いを背景に、外国資本は引き続き日本の株式市場に流入しています。 ブルームバーグのデータによると、今年の初めから2月22日まで、外国資金は東京証券取引所の取引量の約3分の2を占めていました。しかし、日経ニュースによると、外国人投資家による累積純購入額は、2015年のピークをまだはるかに下回っています。外国のアクティブ資本が日本の株式市場に割り当てられる余地はまだあり、今後さらに多くの資金が投入される可能性があります。

国内では、岸田首相による新しいNISA(日本個人貯蓄口座)の推進が2024年に正式に開始され、貯蓄から株式市場への投資への移行を促進するための国の取り組みが強化されました。元のNISAと比較して、つみたて割当(旧つみたてNISA)と成長割当(旧一般NISA)は360万円に拡大され、免税期間が廃止され、投資家はキャピタル?$#@$ン税を支払うことなく一定額の範囲内で繰り返し売買できるようになりました。さらに、新しいNISAの投資範囲は株式と株式型投資信託を含むように拡大され、配当と株式売却による利益の両方が非課税の対象となります。 新しいNISAの実施は、個人投資家の株式市場への参加意欲を効果的に刺激し、株式市場に流入する多くの潜在的な資金を切り開き、株式市場の成長をさらに促進することが期待されるため、日本の株式市場にとって重要です。

日本株の継続的な上昇傾向の背後にあるさまざまな要因にもかかわらず、次のような根本的なリスクは依然としてあります 今年のマイナス金利の終了と景気低迷の可能性。さらに、AI関連のバブルの崩壊と利食い取りは、日本株を大幅に下落させる可能性があります。

出典:日経アジア、ロイター、ジャパンタイムズ、ブルームバーグ、インベストペディア

Moomoo ニュース、アイリーン

Moomoo ニュース、アイリーン

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

safri_moomoor : はい