3月FOMCプレビュー:米国連邦準備制度理事会は「中立金利目標を引き上げ、QTを縮小することを検討する」と予想されています。

連邦公開市場委員会は引き続き、連邦準備制度理事会が5.25%から5.5%の現在の範囲を保つことを広く予想しています。投資家は、この会議で発表される経済予測の要約とドットプロットに焦点を当てます。

連邦公開市場委員会からの声明は、彼らの2日間の会合の終了後の水曜日の東部時間午後2時に発表されることが予想されています。それに続くチェア・ジェローム・パウエルの記者会見は東部時間午後2時30分に予定されています。

■ ミーティング前の経済データは、一般的に強かった

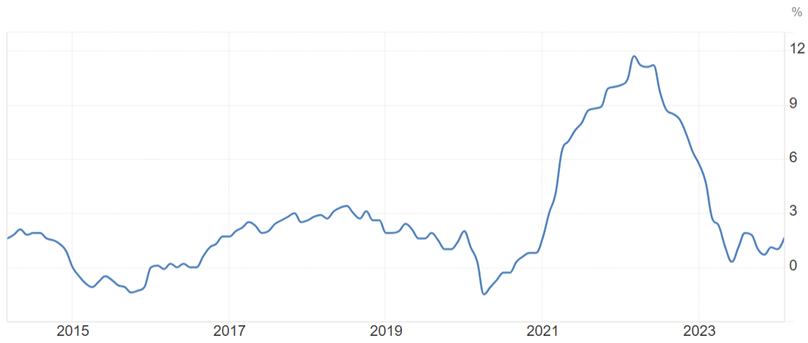

最近のインフレデータの発表により、CPIとPPIは2月に緩和したものの、1月の上振れを引き起こしたいくつかの部品の緩和にもかかわらず、フェデラル・リザーブに即時の金利引き下げを行う自信を与えるものではないと考えられます。

一部のFOMC役員は、インフレが緩和されたとしながらも、依然として高水準であり、過去数か月に減速したペースは2023年と同じくらい印象的ではないと警告しています。

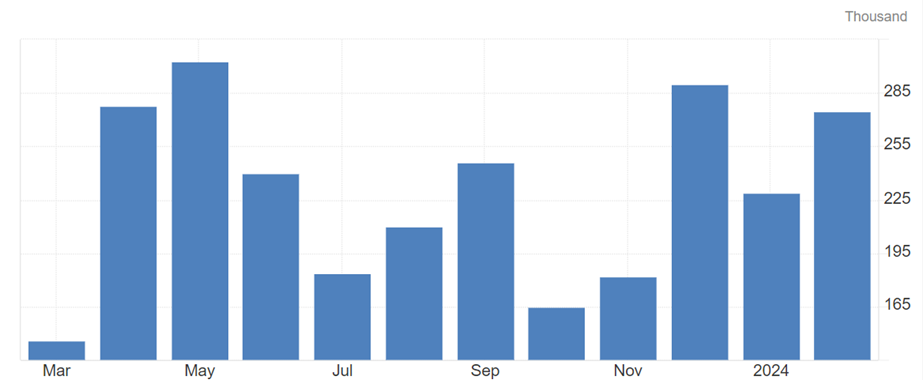

就職市場は依然として強固です。2024年2月にアメリカでは27.5万の雇用が追加され、予想の20万を上回りました。これは、1月の下方修正された22.9万を上回りました。雇用の増加は、ヘルスケア(67K)、政府(52K)および飲食サービス(42K)で生じました。

■ 今年の利下げに関するドットプロットは何を伝えますか?

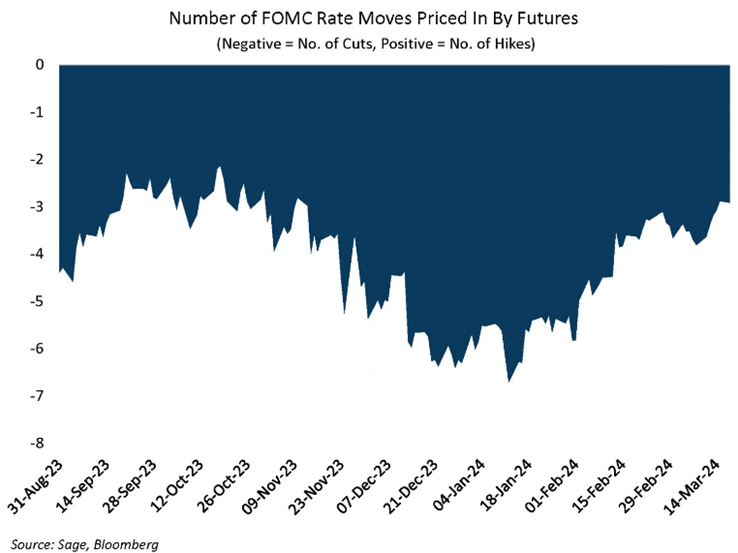

市場は、更新されたドットプロットからの彼らの見通しの確認を望んでいます「経済予測の概要」またはPowellの記者会見から、今年25ベーシスポイントの利下げ回数の中央値の予想が3回から12月の更新で4.6%に変更されるかどうかを確認したいと考えています。 またはパウエルのプレスカンファレンスから、特に年間25ベーシスポイントの減率回数の中央値の期待が、12月の更新で見られた3回の減率回数から4.6%の期待に変化する場合。

「もし3回の利下げで止まるなら、それはおそらくFedがこの夏利下げの準備ができているという健全なサインです」と、オールスプリング・グローバル・インベストメンツのコア固定収益チームのシニア・ポートフォリオマネージャーで共同リーダーのMaulik Bhansaliは提案しています。

それにもかかわらず、インフレを抑制する取り組みの進展が最近遅れていることを考慮すると、ドットプロットが利下げ回数を2回に抑える可能性があることを投資家に警告したMaulik Bhansali氏。同様の感情を反映して、Bank of Americaのアナリストである米国の経済学者Michael Gapen氏は、金曜日に発表された研究ブリーフで、「3回にとどまる可能性があるが、明らかなリスクがある」と認めています。

J.P. Morganの米国の主席エコノミストであるマイケル・フェローリ氏は、今年の利下げ回数に関して、FOMCが2回の利下げしか示さない可能性が50%以上あると考えています。「12月のドットプロットは、今年の3回の予測される利下げから2回に変化するにはそれほど多くないと示唆しています」と彼は金曜日のレポートに記しました。

連邦準備制度の利下げ委員会の一部の委員、例えばアトランタ連邦準備銀行の理事長であるラファエル・ボスティック氏は、広く予想されている3回の利下げよりも少ない利下げを好む傾向にあると述べています。

今年の重要な考慮事項の1つは、連邦公開市場委員会が政治的中立性のイメージを維持するため、大統領選挙に近い時期に金利を調整することへの潜在的な抵抗感です。したがって、中央銀行は、金利を変更するための狭い機会 - 具体的には今年の夏 - を狙っている可能性があります。その後、経済指標に重大な変化がない限り、12月の会合まで「静期」に入る可能性があります。

■ 連邦ファンズレートの将来予想を変更するか?

また、経済学者たちは、 連邦ファンズレートの将来予想たとえば、フェロリ氏は、この目標金利が2.625%または2.750%にまで上方修正される可能性があると考えています。この潜在的な利上げは、Fedの歴史上最も強力な利上げサイクルにもかかわらず、アメリカ経済が予想外に持続していることに起因しています。

長期金利は長期間2.5%に設定されており、わずかな上昇の余地があるとの示唆を耳にしています。これが上方向に向かう傾向にある場合、 5年または10年債券などの長期金利にも影響を与え、経済にとって大きな意味を持ちます。バンク・オブ・アメリカのアナリスト、Maulik Bhansaliは述べています。フェデは将来的に金利引き下げの余地がなくなる可能性があるため、長期金利が2.5%より高く設定されると、この影響を受けます。

市場参加者にとって、「今年何が起こるか」ということよりも、今後6年以上低い長期金利がどのように推移するかがより重要になるでしょう。

さらに、Bhansali氏は、長期金利が高くなると、フェデが将来の金利引き下げの余地を失うと説明しています。「金利が2.5%を上回る場合、中立的な立場に達するための利下げの余地が減ります。」続けて、「市場参加者にとっては、今年何が起こるかよりも、将来6年以上にわたる長期金利がどう推移するかを注視する必要がある」と話しています。

インフレ率と経済成長の予測はどうなっていますか?

インフレと成長の期待に対する調整も注目されるでしょう 12月の更新で下方修正された後も、インフレと成長の予測は注目されるでしょう。その12月の予測では、インフレ圧力が緩和し始めた状況で、連邦準備制度理事会の中央値の推定では、2024年に経済成長が1.4%になると予想されています。これは、2023年の最終四半期の3.2%の拡大に比べて減速しています。連邦準備制度理事会が好む指標である個人消費支出物価指数によると、インフレは食品やエネルギーの価格変動を除いた2.4%になる予想です。

Jefferiesは最近の分析で、経済予測が大幅に変更されることはないと示唆しています。「1月と2月にインフレが持続的に高い状態だったにもかかわらず、現在のデータには年末のインフレ予測を上方修正する根拠は何もない」とノートに記載されています。

しかし、バンク・オブ・アメリカのエコノミストは、連邦準備制度理事会が経済成長の予測を1.8%に上方修正し、インフレ予測を2.5%に調整し、失業予測は変更せずに維持する可能性があると予測しています。

■QT調整計画は市場の注目を集めています

金利の引き上げとともに、FOMCはこの週の会議で証券保有高の引き下げをどのようにしていつ開始するかについて議論を始める意向を示しました。関係者は、金利を同時に引き下げることにもかかわらず、証券を販売し続けると述べています。

3月にフェデの関係者がQTについての予備的な議論を行う可能性はありますが、Bloombergはまだ来月の会議で正式に発表されると予想しています。EY-Parthenonのアナリスト、Gregory Dacoは最新レポートで、「文字通りの提供手順に関する具体的な内容を示すことは避けると思われます。 QEの縮小は、2024年下半期以前に開始されることはありません。」と述べています。

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

103954801 : こんにちは

Mercado : あとで見る

tangobravoromeo : 彼らは何もしないだろう

Chili Dog : 従って結論は騰落予想です

151160998 jm : ダウン・アイ・シングス

compassionate Orangu : パウエルの声明は明日強気になるでしょう。選挙期間中、連邦政府は常に市場に投入します。すべての政権は選挙期間中にそれを行います。

103954801 : はい