Best Q1 since 2019: Bubble or bliss?

Best Q1 since 2019: Bubble or bliss?

閲覧 934K

コンテンツ 84

Q1のグローバル市場ハイ:米国と日本が輝き、ビットコインとゴールドはラリーー次は何ですか?

インデックスは年初から16.2%急騰し、1989年の歴史的な高値を回復しています。一方、ビットコインは四半期に60%以上急騰し、市場の強いスタートが持続できるかどうかに投資家の注目を集めています。

$NYダウ (.DJI.US)$は、40,000ポイントのマイルストーンに近づいており、

$S&P500 (.SPX.US)$は新高値を22回記録しています。一方、日本では、

$TOPIX (.TOPIX.JP)$天然資源、金融、そしてエネルギーセクターの株価が今回の値上がりの主力となっています。金、銅、アルミなどの金属をはじめ、様々な商品の価格が“増加モード”に突入しました。ゴールドマンサックスは、「商品の先駆者」と言われながらも今年も金、銅、アルミは上昇し続けると主張しています。また、ゴールドマンサックスのアナリストは、利下げの可能性により、銅と金が商品分野で「最大の直接的」価格上昇を見ると予想しています。

Q1パフォーマンスレビュー:米国株式、ビットコイン、商品など

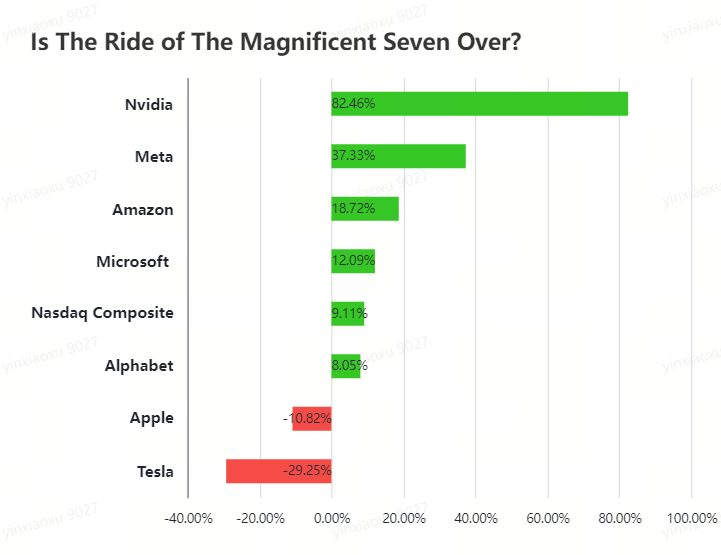

米国市場のハイライト:テスラが遅れ、S&P 500が新記録を打つ

2024年の初め以来、米国株式市場の上昇トレンドは利下げの期待感の変化に左右されませんでした。主要指数は一貫して新しい歴史的な高値を打ち出しました。ただし、第1四半期のS&P 500の株高の貢献度は、2023年の彼らの3分の2のシェアに比べて、 華大地産などの「Mag 7」の貢献度が37%減少していました。

3月には、テックの「Mag 7」はわずか1.6%の上昇を見せましたが、S&P 500指数は3.1%上昇しました。2024年には、NvidiaとMetaは相変わらず大きく上昇し続け、一方でアップルは年初から10.82%下落し、テスラは急落しました。しかし、Howard Silverblattのデータによれば、アップル、テスラ、アルファベットを除去すると、グループの残り4人のメンバーが純利益の47%を占めることがわかりました。この変化は、投資家が徹底的な調査を行い、前年のように「壮大な7人の」共同賭博が勝利の戦略であったことと対照的に、選択肢を慎重にする必要があることを示しています。

大手テック株の成長は減速していますが、 循環的セクターなど産業、金融、エネルギー不況をカウンターバランスするために参入しています。これらの3つのセクターと情報技術、通信サービスは、第1四半期にS&P 500指数を上回りました。

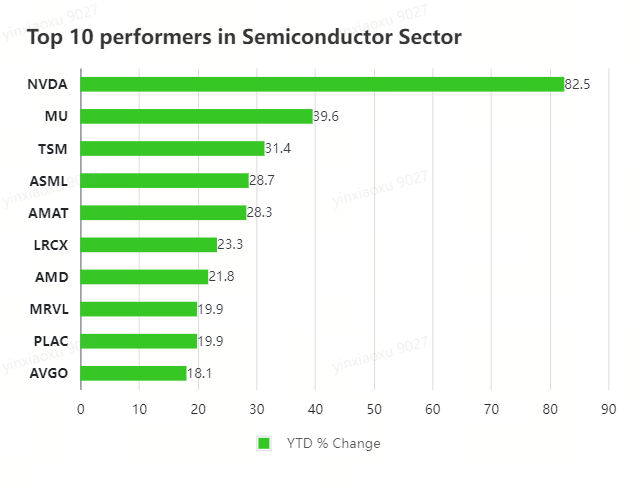

半導体セクターのリーダー:Nvidiaがパフォーマンス・チャートのトップを占める

グローバルな投資家によく観察される半導体セクターで、以下の10の銘柄がトップのパフォーマーであり、Nvidiaがトップを走り、今後の見通しを信じるすばらしいラリーを見せている。Micron Technologyと台湾半導体もそれに追いついていて、それぞれ39.6%と31.4%の利益を出している。

スクリーニング範囲:VanEck Semiconductor ETFの最大の利益をもたらしたトップ10パフォーマー ウォール街での人工知能のブームが、日本の株式市場をさらに後押ししています。トピックス指数は今年に入って累計18.94%上昇し、ニッケイ225は14.99%上昇しており、1989年の歴史的なピークを再訪しました。チップ株の急激な上昇と経済見通しの高い信頼感が、東京の株式市場のラリーを主導しています。TOPIX indexは今年18.94%の累積増加を示し、一方、日経225は14.99%上昇し、1989年の歴史的なピークに再び達しました。チップ株の急騰と経済見通しの向上による市場の上昇が主な要因となっています。

過去3カ月で60%急騰し、ビットコインの時価総額は約150か国のGDPを超えました。

次のビットコインの半減イベントは2024年4月20日に予定されています。歴史的に、ビットコインの半減は、仮想通貨市場のパフォーマンスと密接に関連していました。ビットコインの価格は、半減イベント後の6〜12ヶ月で驚異的な高値を記録することがよくあります。商品は「サージ」モードに入る年初以来、様々な商品の価格が「サージ」モードに入っており、特に金、銅、アルミといった金属が際立っています。コモディティ・バンガードであるゴールドマン・サックスは、「ゴールド」と「銅」、そして「金属」の需要が継続して増加すると述べています。ゴールドマン・サックスのアナリストは、連邦準備制度が利上げをカットする可能性があるため、「銅」と「ゴールド」がコモディティ分野で「最大の直接」価格上昇が予想されていると述べています。ゴールドは、利上げの期待が後退した背景に対し、オンスあたり2,271.6ドルという歴史的な新高値をつけるなど、堅調な推移を続けています。

年初から、金、銅、アルミなどの金属を含むさまざまな商品の価格が「急速に」上昇しているため、「商品先駆者」のゴールドマンサックスは、金、銅、アルミなどが今年も上昇し続けますと主張しています。ゴールドマンサックスのアナリストは、利益率が記録的な高水準で維持される可能性は低くなっており、インフレが鈍化し成長が鈍化する中で価格を引き続き上げることができなくなると示唆しています。 金融安定化法は、米国連邦準備制度が利下げする可能性があるため、銅および金が商品分野で最大の価格上昇をみるという予想に基づいています。.

![]() gold(ゴールドマンサックスグループ)

gold(ゴールドマンサックスグループ)利上げの期待が後退した背景に対し、ゴールドは歴史的な新高値の2,271.6ドル/オンスを維持しています。

![]() カッパー

カッパーゴールドマンサックスは、2019年第2四半期には25万トンの銅供給不足があり、2024年下半期には45万トンの供給不足が予想されています。銅の価格が年末には1トンあたり1万ドルに上昇する見込みです。

Q1の強烈な動きがQ2でも維持されることはできますか?

インベスコのチーフグローバルマーケットストラテジスト、クリスティナ・フーパー氏は、人工知能の興奮に沸くなか、アメリカ株式は第1四半期に上向きの成績を収めたと指摘しています。

歴史的データによると、4月も米国株にとって約束された月です。ダウ・ジョーンズの市場統計によると、過去20年間で、4月は年間の最も良い月の1つであり、S&P 500は上昇する確率が80%あり、平均リターンは2%です。

これはバンク・オブ・アメリカの月次グローバルファンドマネージャー調査と一致しており、2/3の回答者が景気後退を1年以内に予想していないとし、昨年の似た期待感とは対照的です。

![]()

モルガン・スタンレーのストラテジスト、マイケル・ウィルソン氏は、景気後退リスクがあるにもかかわらず、現在の株式市場は価値投資家にとって魅力的であると述べています。

第1四半期の決算シーズンが迫る中、株式市場は今後数週間でポテンシャルテストに直面しています。J.P.モルガンのアナリスト、ミスラブ・マテイカは、利益率が過去最高水準のまま維持されることは、インフレーションの減速や成長の減速により、企業が価格を引き上げる能力を失うため、不可能であると指摘しています。

![]()

ゴールドマン・サックスは、来月、株式市場が下落する理由がいくつかあると警告し、ボラティリティインデックスVIXが急騰すると予想しています。彼らは、市場の下落リスクに対処するために、クライアントにヘッジを開始するよう助言しています。

UBSの最新レポートによると、テック株の時価総額は米国株市場に占める割合が最高値に達し、2Q24四半期に利益成長がピークに達する見込みですが、その後は鈍化する可能性があります。人工知能による生産性成長が期待される中、市場はバブル状態に近づいている可能性があり、過熱のリスクがあります。![]()

米ゴールドマン・サックスは、株式市場が来月下落する理由がいくつかあると警告しています。

自己回帰のリスクや「VIX」の急騰など、複数の理由から、株式市場が来月下落すると予想されます。彼らは、市場の下落リスクに対処するために、クライアントにヘッジを開始するよう助言しています。VIXの波動率が上昇することが予想されており、Goldman Sachsはクライアントに市場の下落に備えてヘッジすることを勧めています。

![]()

企業が値上げとインフレが鈍化し成長が鈍化することで、収益率が記録的な高水準で維持される可能性は低くなっており、現在では過投資の兆候はなく、しっかりとしたファンダメンタルズを持つゴールドマンサックスグループは、非常に有望です。

日本市場の見通し:バブル後の成長ポテンシャルソフトウェア業界の魅力については、依然として心配があるにもかかわらず、UBSが強調しています。ソフトウェア業界の魅力については、UBSが強調しています。人工知能開発と一貫した拡大における中心的な役割で注目を集めている銀行は、適正な評価を受けており、今後の四半期においてもブロードマーケットのパフォーマンスを上回ることが予想されています。

一方、日本市場の展望:バブル後の成長ポテンシャル現在、強い収益成長と堅調な基本的要因を持つことから、過剰投資の兆候は見られていません。

次のビットコインハーフニングが迫る中、多くのアナリストが暗号通貨の将来価格に楽観的です。一部のアナリストは、来年の中ごろには1ビットコインあたり15万ドルから20万ドルの価格上昇を予想しています。Bernsteinのアナリストは、2025年中ごろにはビットコインが15万ドルの局所的ピークを迎え、2024年には新たな歴史的な高値を更新すると予測しています。また、スタンダード・チャータード銀行は、ビットコインが今年末に10万ドルの価値になる可能性があると予想しています。しかし、一方でJPモルガンのアナリストらは、生産コストからのサポートが弱まることで、ビットコインは4万2千ドルまで下落する可能性があると提言しています。市場には話題が多く、あふれるほどの楽観論も触れられますが、ビットコインは、資産拡大戦略の一貫として買い増すことが可能な投資家もいます。世界平均株式ファンド、JPモルガンのテクノロジーファンド、そしてMSCI ACWI株式ファンドまた、ビットワイズのチーフ投資家であるマット・ホーガンは、仮想通貨市場での過剰な楽観視に注意を促し、価格上昇を経験するトークンが全て高値観されるものではないと投資家にアドバイスしています。海外投資家も日本株式の保有地位を増やす余地がある可能性がある。外国投資家もまた日本の株式ポジションを増やすことができる可能性がある.

次のビットコインハーフニングに向けて、多くのアナリストが仮想通貨の将来的な価格に楽観的であり、中には来年の中頃に1ビットコインあたり15万ドルから20万ドルに上昇すると予測する者もいる。

バークレイやバーストーンといったアナリストは、ビットコインが2025年中に1ビットコインあたり15万ドルのサイクリカルなピークに達し、2024年には新しい歴史的な高値を記録すると予測している。スタンダード・チャータード銀行は、ビットコインが今年の終わりには10万ドルに評価される可能性があると予測している。Standard Chartered Bankは、ビットコインが今年の終わりまでに100,000ドルの価値があると予測しています。

しかし、JPモルガンのアナリストらは異なる見解を示している。彼らは、生産コスト支援が減少することにより、ビットコインが4月以降に4万2000ドルに下落する可能性があると示唆している。市場の声によると、過熱した仮想通貨市場に関連するリスクに警告するものもあります。Bitwiseの最高投資責任者、Matt Hougan氏は、価格が上昇したトークンが必ずしも高い評価を得ているわけではないため、投資家に、過剰な楽観主義に陥らないように忠告しています。また、市場では過熱した仮想通貨市場に関するリスクが指摘されています。ビットワイズのチーフインベストメントオフィサーであるマット・ハウガン氏は、仮想通貨市場における過度の楽観主義に警鐘を鳴らし、価格急騰しているトークンが必ずしも高い評価をされるべきでないと投資家に忠告しています。

UBSは、連邦利下げの期待が先送りされたとしても、市場は一般的に緩和的な姿勢を維持することを予測しています。頑固なインフレーションと強い経済データにもかかわらず、これは実質的な金利がさらに低下する可能性があることを意味し、これは金価格にとってプラスに働くでしょう。

カッパー年末に向けて1トン10,000ドルに達することが予想され、主に強力な中国の需要と生産の削減によるものです。第2四半期には25万トンの赤字が見込まれ、2024年下半期には45万トンに拡大すると予測されています。

アルミグローバル市場は、予測される7,240,000トンの供給と需要のギャップに直面し、中国の強力な需要が重要な要因です。欧州の需要が改善し、米国で重大な出来事が起こると供給チェーンと在庫レベルに影響を与える可能性があります。

gold(ゴールドマンサックスグループ)金価格は、連邦準備制度理事会の利下げ期待、ETFの需要の回復、地政学的リスク、そして中国の実物需要によって、年末までにオンス当たり2,300ドルまで上昇する可能性があります。3年ぶりに3月に金が最高の月間パフォーマンスを達成しました。

出所: moomoo、Bloomberg、ゴールドマン・サックス・グループ、UBS

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

Joanna Chung : @74265036

Winnerspayout Joanna Chung : チョンさん、おめでとうございます。とても素敵ですね。とても素敵ですね。