Moomooリサーチ|米国7月の消費者物価指数を使った取引機会の捕捉

最近、円融資による流動性危機と継続的な地政学的リスクに加えて、頻繁にリリースされる米国のマクロ経済データが、米国株式市場での大きな変動を引き起こしています。7月の非農業部門雇用統計報告によって引き起こされたパニック売りは、グローバルな資本市場全体に衝撃を与え、投資家が今後の米国経済データにより重点的に注目するようになりました。

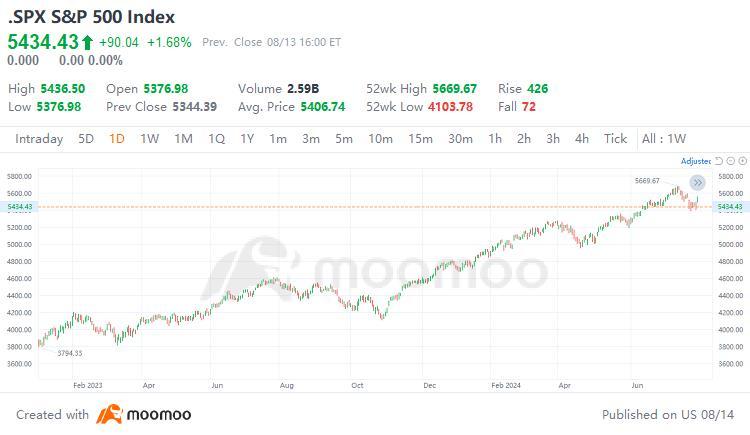

先週、失業保険金支給申請の初期報告が肯定的であり、S&P 500指数は約2年ぶりの最大の単一日の上昇を記録し、市場に強い刺激を与えました。しかし、今週発表される7月の米国消費者物価指数(CPI)データは間違いなく市場の焦点となるでしょう。 7月のCPIデータが市場予想を大幅に上回ったり下回った場合、激しい市場の変動を引き起こす可能性があります。

ですから、これらのデータの変動に基づいて、どのように取引を調整すべきか考えてみましょう。 ここで、これらの指標の変動に基づいてどのように取引決定を調整すべきかについて考えてみましょう。

Ⅰ. 7月のCPIがさらなる減速を示すことが予想されているため、CPIデータは市場のボラティリティの引き金となる可能性があります。

8月14日、米国労働統計局は7月のCPIデータを発表する予定です。市場ではインフレが鈍化する兆候があるものの、まだ連邦準備制度理事会の2%目標に達していません。7月のCPI年間成長率は2.9%にわずかに低下し、コアCPI年間成長率は3.2%になることが予想され、いずれも前月よりわずかに低く、3年以上ぶりの最低水準となります。

コアコモディティのインフレ率の低下と、7月の雇用統計データにおける賃金の成長の減速により、サービス産業のコスト圧力が減少し、インフレ率がさらに低下することが予想されます。クリーブランド連邦準備銀行のモデルによると、8月のCPI年間成長率は2.7%に低下する可能性もあります。

7月の利上げ決定声明において、連邦準備制度理事会は、インフレが持続可能な方法で2%目標に向かって移動していることが、より確信を持てる場合にのみ、利下げの措置を検討すると再認識しました。

したがって、7月のCPIデータが予想通りに鈍化すれば、9月の利下げにさらなる重みが加わることが予想されます。データが予想外の変化を示す場合、市場の変動を引き起こす可能性があります。

Ⅱ. 米国のマクロ経済データが頻繁に発表される中、投資家はどのように取引戦略を構築すべきでしょうか?

インフレ率と失業率は、連邦準備制度理事会が注視する2つの主要な指標であり、これらの指標の変化は、米国経済の健全性を反映するだけでなく、連邦準備制度理事会の金融政策に大きな影響を与えます。

今後、これらの指標の変化を3つのシナリオに分類し、異なる状況下で投資家が考慮すべき投資戦略を探っていきたいと思います。

1. CPI成長率が低下し、失業率がわずかに上昇し、9月の利下げ確率が高まる:経済の安定、「利下げ」取引

CPI年間成長率の鈍化と失業率のわずかな上昇を仮定すると、これは米国のインフレがよく管理され、労働市場が安定し、全体的な経済環境が健全であることを示すものと解釈できます。このような状況下では、連邦準備制度理事会は順次金融政策を緩和し始め、利下げを段階的に推進することができます。市場はそれによって「利下げ」の物語を取引し、以下のような取引戦略を採用できます。

(1)利下げにより、国債利回りが低下し、債価の上昇につながります。 デュレーション計算によれば、利率が1ポイント下がると、TLtの価格は約15%増加することが理論的に示されています。したがって、国債や以下のような債券ETFを買うことができます。 $iシェアーズ 米国国債 20年超 ETF (TLT.US)$そして、 $iシェアーズ iBoxx 米ドル建て投資適格社債 ETF (LQD.US)$ さらに、プレミアムを受け取るためにプットオプションを売り、キャッシュスイーププログラムを活用して利回りを高めることもできます。

(2)利下げにより、米ドルが下落し、仮想通貨などの安全資産が恩恵を受けます。したがって、以下のようなビットコインETFを買うことができます。 $iShares Bitcoin Trust (IBIT.US)$, $Fidelity Wise Origin Bitcoin Fund (FBTC.US)$.

(3)経済の安定を前提に、利下げにより企業の資金調達コストが有利になり、EPSが向上し、市場の上昇傾向を促進する可能性があります。したがって、以下のような広範な市場指数ETFを買うことができます。 $SPDR S&P 500 ETF (SPY.US)$ , $iシェアーズ・コア S&P 500 ETF (IVV.US)$。S&P 500企業の収益は、FactSetによると、前年同期比で6.6%減少する見通しであり、2020年第2四半期以来の最大の四半期減少を示します。収益見通しを発表した企業のうち、79社がEPS予想を下回り、27社がプラスの予想を出しています。 $バンガード・S&P 500 ETF (VOO.US)$ .

(4)市場全体の安定を扱う場合、利下げは市場パニックの減少につながる可能性があります。そのため、コールやプットなどの商品によって、低ボラティリティな運用を行うことができます。 $ProShares Short VIX Short-Term Futures ETF (SVXY.US)$ , $-1x Short VIX Futures ETF (SVIX.US)$ .

ストラテジー1を例に挙げると、TLTのプットオプションの売却とキャッシュスイープ戦略を組み合わせたポテンシャルリターンを計算することができます。

TLTを91ドル未満で購入する理想的な入場価格を仮定すると、9月13日のFOMC会議の前に期限切れとなる91ドルのストライク価格を持つ1つのTLTプットオプションを売ることができます。TLTの価格が9月13日までに91ドルを下回らない限り、1か月あたり21ドルのプレミアム収入を得ることができ、1年換算の利回りは約2.8%になります。同時に、9100ドルの担保金はキャッシュスイーププログラムに置かれ、年間利回り約5%の利息収入を得ることができます。

したがって、ストラテジー1は年間約7.8%の利回りを生み出すことができます。たとえオプションが行使された場合でも、TLtを低コストで取得することにすぎません。

(1)スイングトレードを利用してください:

(1)不安定な市場環境では、逆張り取引戦略を採用することを検討することができます。つまり、安値で購入し、高値で売却することです。

(2)利下げは長期的なトレンドであるため、債券価格の長期的な利益には、デュレーション計算に従い、利下げ1%あたり約15%の理論上の増加が含まれます。したがって、私たちは、債券ETFなどの債券を保有し、高値のコールオプションを売却して収入を生み出すことができます。 $iシェアーズ 米国国債 20年超 ETF (TLT.US)$そして、 $iシェアーズ iBoxx 米ドル建て投資適格社債 ETF (LQD.US)$また、高額なコールオプションを販売することで収益を上げることもできます。

戦略2を例にすると、TLTを保有しながらTLTコールオプションを売却して潜在的な利益を計算することができます。TLTの価格が100ドルを超えないことを仮定すると、9月13日の満期日を持つ100ドルのストライク価格のTLTコールオプションを1つ売却し、TLTの株式100株を保有することができます。もし、TLTの価格が9月13日までに100ドルを超えなければ、約1か月のプレミアム72ドルを獲得でき、年間利回りは約9%、加えてTLTの年間配当利回り3.72%があります。総合的に、戦略2は平均的な利下げ1ポイントによるTLT価格の15%上昇の追加利益を含め、合計年間利回り12.72%をもたらすことができます。

ストラテジー2を例に挙げると、TLTを保有しながらTLTコールオプションを売ることによるポテンシャルリターンを計算することができます。

TLTの価格が100ドルを超えることはないと仮定すると、1つのTLTコールオプション(ストライク価格100ドル、期限切れ9月13日)を売りながら、TLTの株式100株を保有することができます。TLTの価格が9月13日までに100ドルを超えない場合、1か月あたり72ドルのプレミアム収入を得ることができ、1年換算の利回りは約9%になります。さらにTLTの年間配当利回り3.72%を加えることもできます。

景気後退の背景と市場パニックに直面した場合、参加者の間のボラティリティは増加する傾向があります。された策略のインプリケーションリスト岡ポジションを取ることで、ボラティリティを含め、景気後退に対処できます。

3. CPIの成長が予想よりも鈍化し、失業率が予想よりも上昇し、9月の利下げ確率が大幅に上昇した場合:景気後退の期待が高まり、「景気後退」取引

(1)利下げは、国債利回りの減少につながり、債券価格の価格上昇につながります。デュレーションの測定によると、利下げ1%あたり、TLTの価格は理論上約15%増加する可能性があります。したがって、我々は債券ETFのような債券を買い付け、プットオプションを売却しながら、キャッシュスイーププログラムを活用して利益を出すことができます。 $iシェアーズ 米国国債 20年超 ETF (TLT.US)$そして、 $iシェアーズ iBoxx 米ドル建て投資適格社債 ETF (LQD.US)$ (2)利下げは、米ドルの減価をもたらし、仮想通貨のような安全なヘイブン資産に有利に働きます。したがって、iSharesビットコイン信託(IBIt.US)、Fidelity Wise Origin Bitcoin Fund(FBTC.US)などのビットコインETFを購入することで、ビットコインにロングポジションを取ることができます。

(3)景気後退の期待が高まる中、利下げは当初、市場パニックを引き起こす可能性があります。その結果、私たちは市場全体の指標のショートポジションを考えることができます。

(3)経済的な景気後退が予想される中、利下げは当初は市場パニックを引き起こす可能性があり、米国株式市場の調整を引き起こす可能性があります。そのため、コールやプットなどの商品を使用して、広い市場指数のショートポジションを取ることを検討することができます。 $プロシェアーズ・ショートS&P500 (SH.US)$ , $Proshares Ultrashort S&P500 (SDS.US)$そして、 $プロシェアーズ・ウルトラプロ・ショートS&P500 (SPXU.US)$ ; $ProShares Short QQQ (PSQ.US)$ , $プロシェアーズ・ウルトラショートQQQ (QID.US)$そして、 $プロシェアーズ・ウルトラプロ・ショートQQQ (SQQQ.US)$ .

このような不安定な金融市場では、鋭い直感力と柔軟な戦略を持っている必要があります。というのもマクロ経済データの変動は投資家の思考力と意思決定力の試金石であるからです。このため、私たちは市場の即時的な反応だけでなく、長期的な投資計画にも注目した3つの異なる取引戦略を考案しました。 $プロシェアーズ・ウルトラVIX短期先物ETF (UVXY.US)$.

市場の波動性は私たちに機会を提供します。しかし、深い分析と賢明な意思決定はその機会を掴むための鍵です。情報過多の時代に迷わずに、清晰な思考を持ち、戦略と忍耐力をもって市場の挑戦に対応しましょう。

CPI成長の鈍化や失業率の微妙な変化など、それぞれのデータポイントは投資決定の要となります。これに基づき、市場変化に対応するための3つの異なる取引戦略を立案しています。これらの戦略は、市場の即時的な反応だけでなく、長期的な投資計画にも焦点を当てています。

市場の波動性は私たちに機会を提供します。しかし、深い分析と賢明な意思決定はその機会を掴むための鍵です。情報過多の時代に迷わずに、清晰な思考を持ち、戦略と忍耐力をもって市場の挑戦に対応しましょう。

最後に、より成熟した、より合理的な態度でこのトピックを結びましょう。投資は単なる数字のゲームではなく、これらの数字の意味を理解する芸術です。

真の投資家は、波動性に機会を見出し、不確実性の中に確実性を見い出す人たちです。より知的に、より決定的なステップを踏み出して、賢い投資への道を進みましょう。

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

HYGWE : CPIが低下し、景気後退を示唆する可能性があるため、過剰に用心し、遅れて反応する連邦準備制度理事会からのより多くの対策が必要になります...景気後退からの救済は遅すぎます

Ultratech HYGWE : 心配なのは、これが再びその感情の1つなのかということです。COVID以来、不況について話されています。

Moomoo Research スレ主 HYGWE : あなたが言ったことは非常に妥当です。景気後退があれば、多くの投資タイプの投資機会が減少し、債券は良い選択肢になります。