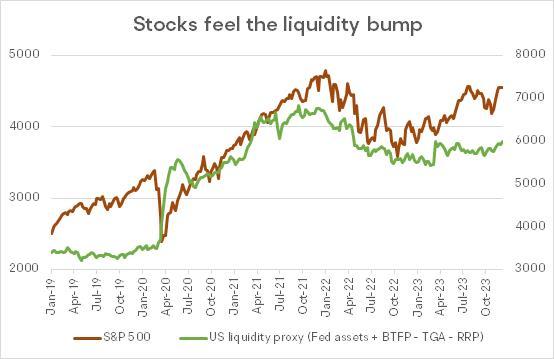

株式が「流動性ラリー」で急騰していますが、流動性がアメリカの世界株式をどの程度支え続けることができるでしょうか?

12月26日現在、S&P 500指数は4774.75に急騰し、今年は24.36%急増し、過去最高に迫っています。同時に、ナスダックは2年近くの最高値を記録しました。

12月のFOMC会合でのFedの鳩派転換と米国債利回りの急速な低下が市場のほぼ全ての注目を集めた。しかしながら、株式急騰の別の説明方法があります:流動性ラリーです。

アメリカの流動性は、主にFedアセット、FedのBank Term Funding Program(BTFP)、財務省一般口座(TGA)、そして反対・反買いオペ(reverse-repo window、ON RRP)の4つの源からのものです。

アメリカの流動性代理の詳細については、さらにご覧ください。

今年後半に見た十分な流動性が2024年に持続することができないというアナリストの懸念があります。

1. Powell notes Fed's intention to continue QT during rate-cutting cycle

野村によると、Fedは政策金利を据え置いたが、1か月に95億ドルのペースでバランスシートを減らすことでクオンタティブ・チャイティング(QT)を継続しています。つまり、アメリカ中央銀行は引き締めを行っているのです。

QTを開始して以来、Fedは市場から1兆ドル以上の資金を吸収しています。さらに、Powell議長は、Fedが来年のどこかで利率を引き下げ始めてもQTが続く可能性があると示唆しています。

野村のアナリスト、Richard Kooは、 excess reserves(余剰預金)に支払われる金利であるIOERが、なぜFedがQTを急いでいるのかを説明しています。量的金融緩和(QE)を行った後に利率を引き上げる中央銀行は、商業銀行が中央銀行でのカレントアカウントに保有する余剰預金に対して支払うIOER(excess reservesの金利)を大量に支払わなければならず、巨額の利子を支払う必要があります。

QEを実施した中央銀行が作った流動性をすべて取り込めておらず、利率を引き上げた場合、商業銀行が政策金利よりも低いレートでそれを貸し出す可能性があるため、新しい、より高い金利を支払わなければならなくなります。その結果、利率上昇が無意味になる可能性があります。しかし、存在する余剰預金の量を考えると、IOERに関連する支払いは莫大なものになるでしょう。

2. Bank Term Funding Program(BTFP)は2024年3月11日に期限が切れる予定です。

先日、銀行危機が市場を揺るがしていた時期に、米連邦準備制度理事会(Fed)がBank Term Funding Program(BTFP)を開始しました。このプログラムでは、銀行や信用組合が1年間のうちに資金を借りることができ、担保として等しい価値に評価された米国債や代理店債の預託を利用しています。ローンの利率は、1年間の夜間指数スワップに10ベースポイントを加えたもので、現在は4.84%で、準備残高に対する利子の利率よりも56ベースポイント低いです。

米連邦準備制度理事会(Fed)が今月、来年の利率引き下げを予測する方針に転換して以来、それらを追跡するOISレートが低下し、BTFPも下落して、裁定取引の魅力が高まりました。

「オリジナルプログラムの寛大な条件を正当化することにより、Fedは、昨年春の入金元の逃走に続く銀行業界が直面していた'異常な厳しい'市場状況を引用しました」とWrightson ICAP経済学者のルー・クランドールは語っています。「今日のより正常な環境では、2024年3月11日に期限が切れる新しい融資の貸し出しの更新を弁護することは困難だと思われます。」

3. 2024年に22%増加する国庫入札サイズに伴い、TGAが拡大する

債務天井が解決したため、財務省はFedのTreasury general account(TGA)における預金を補充する必要があります。 これを行うため、新しい国債を発行します。国庫に支払われる現金があるため、これは流動性を減らすことになります。

アポロによると、国庫入札サイズは2024年には利回り曲線全体で平均23%増加します。3年債入札の増加37%と5年債入札の増加28%は、2024年において利回り中心部の国債の需要を試験することになります。特に、Fedは来年利率を引き下げて金融市場の緩和を図る場合。

上記の3つの要因の中では、QTが継続中であり、銀行取引資金プログラムは2024年3月11日に期限が切れ、Treasury General Account(TGA)の補充も完了しています。したがって、逆リポは将来の流動性に影響を与える主要な要因となります。ただし、重要な問題は、逆リポをいつまでオフセットできるかということです。

RRPは休眠中の流動性のバケツと考えた方が良いでしょう。RRP残高が減少することは、現金が市場の他の場所に投資されていることを意味します。しかし、逆リポ残高は1.15兆ドルを下回り、2.6兆ドルから57%減少しました。

モルガン・スタンレーのマイク・ウィルソンは、Fedの逆リポ引き落としは準備金建設であり、過去6か月間にわたって、Treasuryの高い発行量を資金調達するのに役立ってきました。しかし、QTが進行し、TGAが拡大するにつれて、株式への流動性に対する風向きは逆風となり、逆リポはその一部しか補償できません。米国の流動性が株価上昇を支えていたとすると、これは持続しないでしょう。

Mooers、2024年に流動性が米国株を引き続き支えると思いますか?

出典:FRED、Bloomberg、Financial Times、Apollo、Nomura

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

Blessedme : S&P 500は12月31日までに5000まで達するでしょう。

safri_moomoor : OKオプションを購入してください。