9月に入り、米国株が急落。この下落の背後には何があり、ポートフォリオをどのように保護すればよいのでしょうか?

9月には米国株式市場の季節的な弱点が予想されているにもかかわらず、9月の最初の取引日に急落に投資家が驚かされました。

The $S&P 500 Index (.SPX.US)$ 火曜日に2.1%以上下落した一方で、 $NYダウ (.DJI.US)$ 下落し1.5%下がり、41000ポイントを下回り、8月初旬の世界的な波乱以来の最大の一日の下落となりました。 $恐怖指数 CBOE Volatility S&P 500 (.VIX.US)$ 40%以上急騰し、22に迫り、長期の平均を上回る22に達し、3週間ぶりに最高水準を記録しました。 $Nasdaq Composite Index (.IXIC.US)$ かなりの下落を経験していたテクノロジーストックも再び大幅に打撃を受け、 $PHLX Semiconductor Index (.SOX.US)$ 3.3%下落し、 $エヌビディア (NVDA.US)$ 7.8%下落しました。人工知能の有望企業であるモモも9.5%下落し、市場価値は2500億ドル以上減少し、米国の個別株式の中でも最大の下落となりました。

●経済データがハードランディングの懸念を再燃させる

8月の米国ISM製造業PMIは47.2で、予想の47.5を下回りました。部分指数では、新規受注指数が前月の47.4から44.6に減少し、2023年6月以来の最低水準となりました。ISM新規受注/在庫は、ISM製造業指数の主要先行指標とされており、製造業部門内の重要な問題を示す景気後退地域に突然突入しました。

さらに悪いことに、8月の米国マーキット製造業PMIの最終値は47.9で、予想の48にも届きませんでした。8月の製造業データの両方が景気後退局面にあることは、他の多くの部分指数にも反映されています。 同じ日に発表された失望の7月の建設支出データと相まって、一連の経済指標が投資家の間で米国経済の減速への懸念を再燃させ、株式市場で売り込みを引き起こしています。

重要な8月の非農業部門雇用統計報告書が、今週金曜日に発表される予定であり、9月の連邦準備制度理事会の決定前の最後の主要労働市場データポイントとなります。この報告書は、雇用状況と全体的な経済状況についてさらに洞察を提供するでしょう。

●日本銀行が利上げをほのめかす

As a key barometer of sentiment in the U.S. stock market, Nvidia's ongoing decline is impacting overall risk appetite among investors. There has been a notable resurgence of risk-off and recessionary trading in the market.アメリカと日本の金融政策の違いや両国の金利差の縮小を背景に、円のキャリートレードが再び逆転するリスクが高まっています。

今月後半の7月には、円のキャリートレードの大規模な解消が株式売り引き起こし、世界的な株価が急落しました。8月5日の"ブラックマンデー"では、米国も同様に3%下落しました。円のキャリートレードの影響は最近では徐々に薄れており、米国と日本の株式市場の両方が一部の失った地盤を取り戻していますが、円危機を正確に予測してきたt. Rowe Priceの固定収益部門のヘッドであるアリフ・フセイン氏は、8月の危機はまさにリハーサルに過ぎないと警告しています。投資家たちはこの動揺の第一段階しか目撃しておらず、彼は将来市場のボラティリティがさらに高まると予想しています。フセイン氏は、連邦準備制度による予想される金利引き下げと日本銀行による追加の引き締め措置が、まもなく再び市場を揺さぶりかねないと考えています。 $日経平均株価 (.N225.JP)$ 需給調整による市場のボラティリティが炸裂 $S&P 500 Index (.SPX.US)$ 」は8月5日の"ブラックマンデー"に急落し、3%減少しました。yen carry tradesの影響は最近では徐々に薄れつつあるが、米国と日本の株式市場は一部の失われた地盤を取り戻した。fixed incomeで成功裏に円危機を予測したt. Rowe PriceのヘッドであるArif Husain氏は、8月の危機はまさにドレスリハーサルであり、投資家たちはこの動揺の最初の段階しか目撃していないと警告している。彼は市場のボラティリティが今後さらに増加することを予期し、連邦準備制度による金利引き下げと日本銀行による追加の緊縮措置により、市場が再び動揺すると予想される。

●季節売り圧が市場のボラティリティを引き起こす

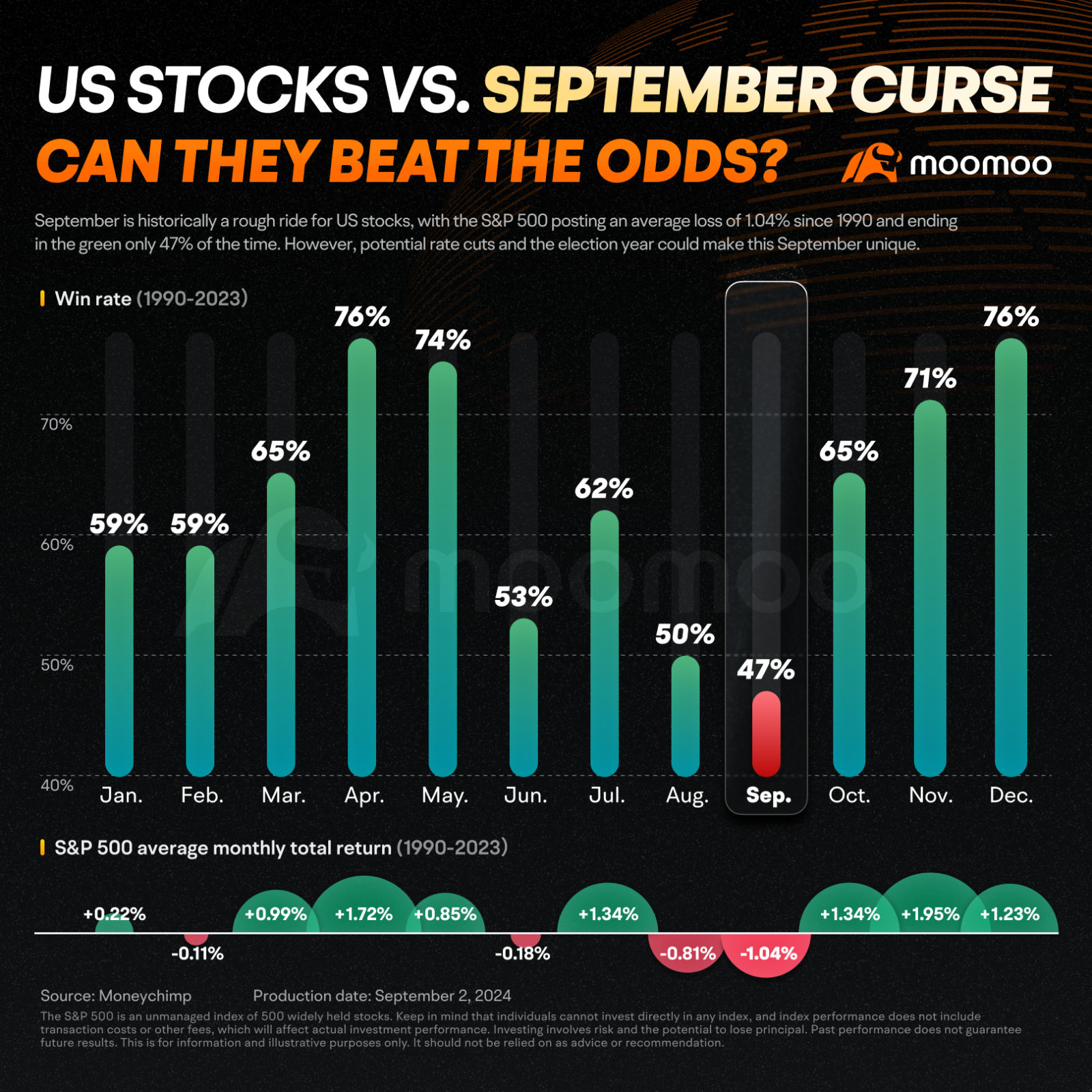

● Defensive Stocks or related ETFs: この季節の効果は、最近の数年間特に顕著であり、S&P 500指数は過去4年間(2020年から2023年)の9月に3.9%、4.8%、9.3%、4.9%の下落を経験しています。この季節的な下落の理由は様々で、米国の労働者の日の休日の後にトレーダーが市場に再参入し、ポートフォリオを再評価し、市場の出来高が増加し、ボラティリティが高まるなどです。さらに、四半期末に資本利得の分配を減らすために敗戦ポジションを売却する相互ファンド、教育費用のために株式を現金化する世帯、季節的な気分のバイアスなども考えられる要因です。

チップ株における負の季節効果は特に顕著です。過去30年で、フィラデルフィア半導体指数は9月に60%の確率で下落し、平均2.69%の減少を記録しています。さらに、この指数は過去4年間連続して9月にこのような痛手を経験しています。さらに、半導体業界協会(SIA)は火曜日に7月のチップ販売データを公表しましたが、季節のトレンドを下回り、業界の弱さの兆候を示しました。6月と7月のチップ販売は5年および10年の平均を下回り、11.1%減少しました。 これは、季節的な逆風に加えて、半導体セクターが基本的な下方リスクに直面していることを示しています。

●Nvidiaの収益後の余波が市場のセンチメントに与える影響

先週の収益報告の不十分な報告以来、Nvidiaの売り払い余波は火曜日にも続きました。一部のアナリストは、Nvidiaがその展開の成長の痛みに苦しんでいるに過ぎないと考えていますが、他の人々は、収益報告が人工知能ハードウェアへの大規模な投資の持続可能性に疑問を投げかけたと指摘しています。 8月28日の収益発表以来、株価は14%下落し、人工知能コンセプトに対する論争の増加を示しています。 さらに、ブルームバーグによると、米国司法省はNVIDIAなどの企業に告訴状を出しており、NVIDIAの潜在的な独占禁止法違反の証拠を求めています。この上昇する規制リスクは、NVIDIAの困難に追い打ちをかけています。

米国株式市場の感情の重要な指標として、NVIDIAの持続的な下落は投資家の全体的なリスク選好に影響を与えています。市場では、リスク減少や景気後退取引が顕著に増加しています。

弱い製造業データが火曜日に発表された後、トレーダーたちは現在、連邦準備制度が今年4回、利上げを25ベーシスポイント行うという期待を維持しており、9月の利上げが前日から30%から43%に増加し、大幅な50ベーシスポイントの利上げの可能性も高まっています。 今後、9月に予想より小規模な利上げが行われるか、将来の利上げについて曖昧な展望が提供される場合、8月の非農業部門の雇用統計が弱いままであり、米国大統領選挙に関する不確実性が高まれば、市場は秋にも引き続き課題に直面する可能性があります。 この背景を踏まえて、一部の投資家はすでに投資ポートフォリオを市場の変動から保護するための戦略を探っています。

● 米国国債ETF: 米国国債は、伝統的な安全資産として、市場の混乱時に一般に良好なパフォーマンスを発揮します。さらに、今後の利下げも債券資産にとって好都合です。投資家は米国国債ETFやその他の手段を検討して、米国国債に露出することができます。

● 防御銘柄または関連するETF: 通常、公益事業や消費財のようなセクターは、高配当を提供し、利上げ環境でより投資価値を示します。潜在的な市場の変動リスクに直面しても、これらのセクターの株式は安定した配当成長と高いフリーキャッシュフロー利回りを持つことから、より強力な防御特性を備えています。

● 波動取引: 火曜日の市場の乱高下に続いて、VIX指数は20を超え、長期平均を上回りました。ただし、投資家が現在のパニック心理が続くと信じる場合、VIXの上昇に賭けることで市場の波動リスクに対するヘッジをすることができます。具体的には、VIX関連のETFやVIXコールオプションの購入です。逆に、VIXが急激に平均を大幅に上回ると投資家はVIXの下落に賭けることができます。

● 逆向きETF:米国株式市場では、エヌビディアや半導体セクター、ナスダックなどの企業向けのレバレッジ逆向きETFが利用可能です。投資家はこれらの逆向きETFを利用して、ポートフォリオの下降リスクに対するヘッジをすることができます。

出典:ブルームバーグ、moomoo

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする