ファンドマネージャーは、まずREITを複数種類、例えば、オフィスビル、ショッピングセンター、アパートなどを含む投資ポートフォリオを構築し、それを投資家代わりに購入することに相当します。これにより、単一のREITに投資するのに関連するリスクを効果的に分散させ、特定の地域や産業の問題による損失を減らすことができます。ファンドマネージャーは、オフィスビル、ショッピングセンター、アパートなどのさまざまなREITを含む投資ポートフォリオを最初に確立し、投資家の代わりに複数のタイプのREITを購入することに相当します。これにより、単一のREITへの投資に伴うリスクを効果的に分散させ、特定の地域や業種に問題がある場合の損失を減らすことができます。

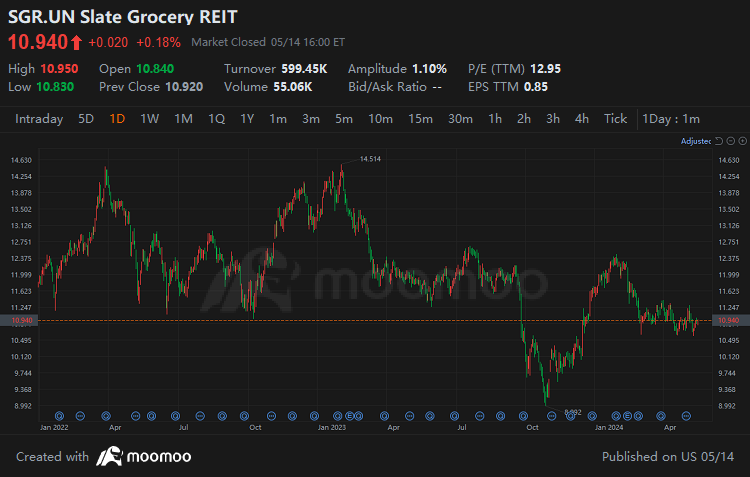

74542837 : ウォルマート以外で、彼らができる数やより合理的な価格比較で対応できる会社はありますか?私たちの会社はすぐに進むため、何を注文すべきかわかります。