テックジャイアンツの投資額のハイライト|フリーキャッシュフロー(FCF)とキャピタル支出の競争

歴史上の異なる時期の設備投資レベルの比較

アメリカン航空会社は、業界全体の供給過剰に直面しており、戦略的な誤りによって企業クライアントや旅行代理店を失った影響を受けています。利益は昨年同期比46%減少しました。JetBlueは2030年以降、より多くの都市から撤退する予定です。 歴史の異なる時期におけるCapexレベルの比較

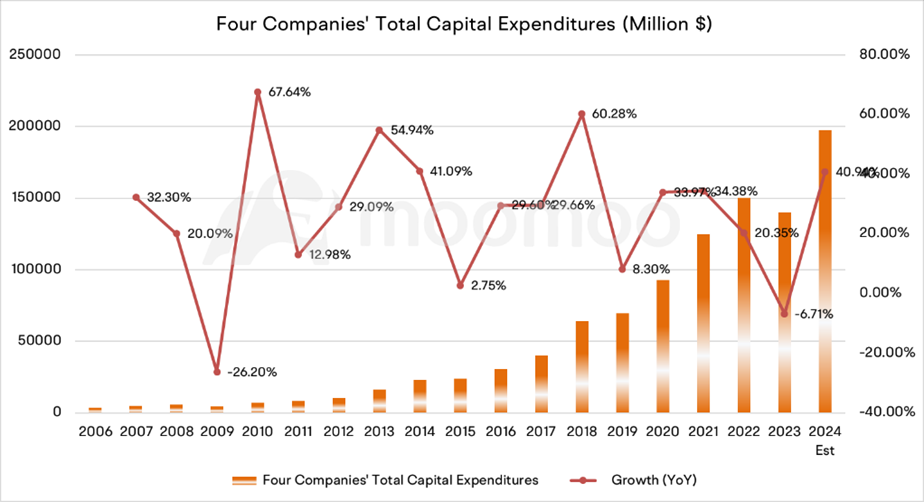

AIの設備投資に関する主要4社(マイクロソフト、メタ、アルファベット、アマゾン)の資本支出のピーク成長率を示す統計データ(2024年度~)40.9%)は、クラウドコンピューティングキャピタル支出の3つの歴史的ラウンド(2010年-67.6%、2013年-55%、2018年-60.3%)のピークを超えていません。

それに対応して、フリーキャッシュフロー(FCF)はこれらの年に侵食されていますが、歴史的には2013年と2022年においてのみFCFの2年間連続成長率がマイナスに転じました。

現在のCapexの成長率は、2020年のパンデミック時のクラウドコンピューティング投資(34%)のピークに比べて高いだけであり、フリーキャッシュフローの成長率も以前の投資ピークよりもはるかに良好です。したがって、このAI投資ラウンドは比較的抑制された状態にあります。

アメリカン航空会社は、業界全体の供給過剰に直面しており、戦略的な誤りによって企業クライアントや旅行代理店を失った影響を受けています。利益は昨年同期比46%減少しました。JetBlueは2030年以降、より多くの都市から撤退する予定です。 異なる企業間のCapexレベルの比較

Capex/売上高比率の観点からは、マイクロソフトを除き、アマゾン、グーグル、メタはすべて歴史的な投資ピーク比率よりも低いです。純粋なソフトウェア企業からクラウドコンピューティング企業に進化しているマイクロソフトを考慮すると、歴史的な比率の傾向も増加しています。

アメリカン航空会社は、業界全体の供給過剰に直面しており、戦略的な誤りによって企業クライアントや旅行代理店を失った影響を受けています。利益は昨年同期比46%減少しました。JetBlueは2030年以降、より多くの都市から撤退する予定です。 Capex成長率とフリーキャッシュフローの感度分析

UBSは2025年の資本支出成長率に関する感度分析を実施し、2025年において主要なテクノロジー企業がプラスのフリーキャッシュフロー成長率を維持したい場合、マイクロソフト、アマゾンドットコム、グーグル、メタの資本支出成長率はそれぞれ36%、41%、47%、35%を超えてはならないと示唆しました。さらに、2026年にプラスのフリーキャッシュフロー成長を目指す場合、Capexの上限をさらに引き下げる必要があります。

企業はフリーキャッシュフロー成長率が単にゼロになることを望んでいないため、実際のCapexの数値は予測値よりも低くなる可能性があります。UBSは実際には、これらの4社のCapex成長率が来年15%〜25%の間になる可能性がより高いと考えており、二桁のフリーキャッシュフロー成長が実現します。

アメリカン航空会社は、業界全体の供給過剰に直面しており、戦略的な誤りによって企業クライアントや旅行代理店を失った影響を受けています。利益は昨年同期比46%減少しました。JetBlueは2030年以降、より多くの都市から撤退する予定です。 それはどういう意味ですか?

1. この経済サイクルにおける資本支出によるキャッシュフローの侵食度は、以前の期間と比較して高くありません。そのため、主要なテクノロジー企業がAIの売上高を現金化することの難しさに関する市場の懸念は、他の主要なビジネスがこれらの損失を大幅に相殺する可能性があるため、やや誇張されているかもしれません。特にアマゾンドットコムは、そのフリーキャッシュフロー成長の期待値が他の企業よりも高いため、Capexの成長には大きなポテンシャルがあります。

主要なテクノロジー企業のクラウドビジネスの成長のうち、どれくらいがAIに直接関連しているかを判断するのは簡単ではありません。The Fourの経営陣はAIが新たな成長を促進する可能性について楽観的な発言をしています。決算説明会では、AIが広告主のROIを向上させることができ、Azure、GCP、およびAWSの堅調な業績によりインフラ収入を増加させることが強調されました。さらに、AIは顧客向けのアプリケーションの革新を推進することが期待されています。

マイクロソフトのCEO、サティア・ナデラは、「近い将来、AIの需要が供給を上回る」と述べ、現在のGPU供給が顧客の需要を満たすために不十分であることを示しました。

3. 2025年と2026年にメジャー企業が収益性とキャッシュフローの成長を維持するためには、Capexの成長率を徐々に減らす必要があるかもしれません。これはNvidiaやAMDなどの上流のデータセンターチッププロバイダー、および関連するメーカーに影響を与える可能性があります。成長株はしばしばPEG(株価収益率を成長率で割った値)評価法を使用するため、テクノロジー巨頭のCapex成長率の減速は、チップメーカーのPEG評価の対応する低下につながる可能性があります。

従って、ジェンセン・ファンは、チップの伝説を続ける鍵は、製品のイテレーションを続け、性能の向上により製品価格を引き上げ、上流の供給業者に高い粗利率を維持するために圧力をかけることができるかどうかにかかっています。

リスク開示:上記の予測は第三者の調査機関によるものであり、マクロ経済要因の影響により企業のキャッシュフローが過大評価または過小評価される可能性があります。

出典:UBS、ブルームバーグ

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

72303833 : おはようございます

105415080 72303833 : おはよう

74423696 : 正確に。それが大好きです。

103721817 : 良い