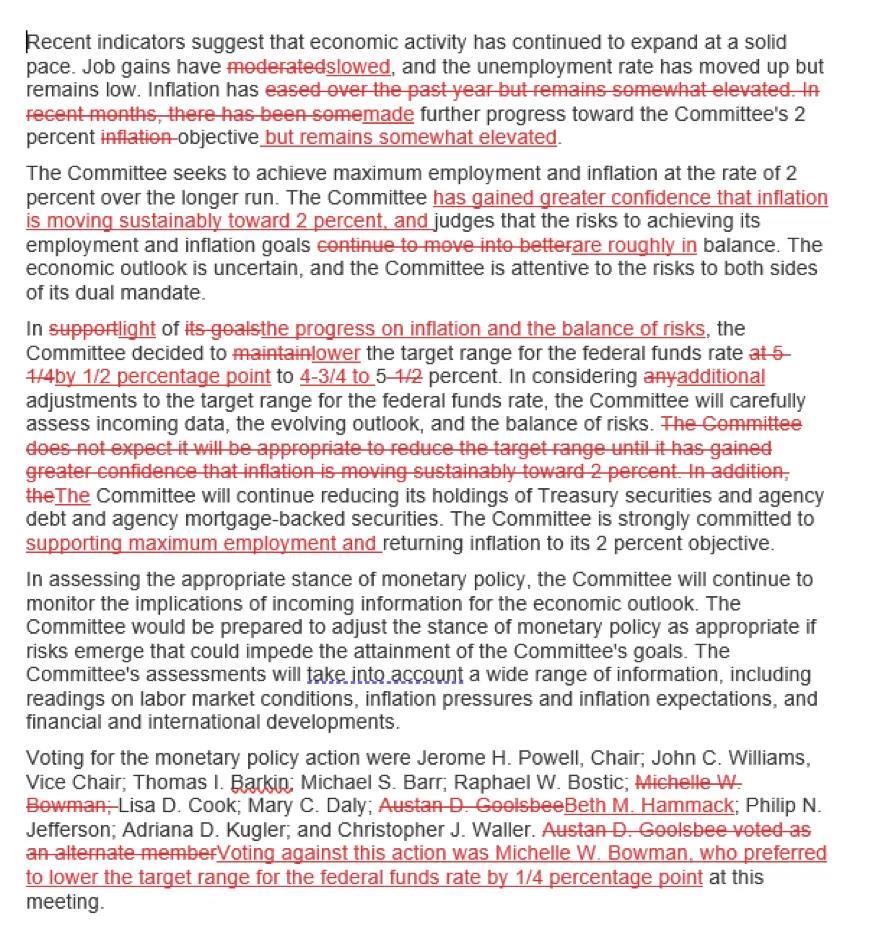

まず、オープニングの段落で、Fedは「落ち着いた」という以前の用語「穏やかな」とは対照的に、雇用の成長が「減速した」と指摘しました。」。意味は似ていますが、「減速した」はより明確な立場を示しています。 第二段落では、Fedは委員会がインフレが持続的に2%に戻ることに対する信頼をより強く表明したと示しており、雇用とインフレの目標に対するリスクは広くバランスが取れています。以前は、このようなインフレへの信頼の表明はなく、リスクは「バランスに傾斜している」と表現されていました。これは、Fedによるより断固たる政策転換を反映しています。第三段落では、Fedはインフレに関する進展と両面リスクを繰り返し、最後の文で委員会が完全雇用を支持することを追加しました。特筆すべきは、この決定が全会一致ではなかったことです。Bowman知事は反対票を投じ、25ベーシスポイントの利率引き下げを希望しました。これは2年以上に渡っての会議での投票において初めての意見の不一致です。

Gilley : 他の国への航空券