市場がFRBが近々行動すると信じる理由:迫り来る金利引き下げ

今年の市場での最も重要なトピックの一つである利下げ期待に基づく取引は、疑いなく続いています。連邦公開市場委員会のドット・プロットが2024年に75 bpの利下げの可能性しか示していないにもかかわらず、市場は今年の政策金利を150 bp引き下げることを広く予想しています。連邦準備制度理事会の鷹派の発言により、今週の利下げ期待が後退したにもかかわらず、トレーダーたちは依然として、早くても3月に利下げが行われる確率が63.96%であり、5月に利下げが行われる確率はCME FedWatchトゥールによると98.27%に高い水準です。

連邦準備制度理事会の利下げが間近に迫っている兆候がいくつか指摘されています。一方で、金融不安定のリスクの増大が市場を懸念させ、流動性圧力を緩和するために利下げが必要とされています。一方で、連邦準備制度理事会が記録的な損失を被ったことがあり、回復に最大4年かかる可能性があるため、早期の利下げが必要とされています。急増する財政赤字と重い金利負担が早期の利下げを必要としています。急増する財政赤字と高い利払いの負担が早期の利下げを必要とする理由です。急増する財政赤字と重い金利負担が早期の利下げを必要としています。景気後退の兆候が既に現れており、長年にわたり高い金利を維持するための基盤を揺るがす可能性があります。景気後退の合図が既に赤色を示しており、長期的な高金利政策を維持する基盤を弱める可能性があります。

1.流動性レベルが快適域から遠ざかる中、金融不安定のリスクが増大しています。

私たちの最近の記事、「」において3月に流動性危機が発生する可能性があり、QTは終了するのでしょうか?「現在の流動性レベルが圧迫されていることを示唆する一連の信号を強調し、2019年の「マネークランチ」危機の再発防止のために早期の利下げが必要であることを示唆しました。」

これらの信号には以下が含まれます:

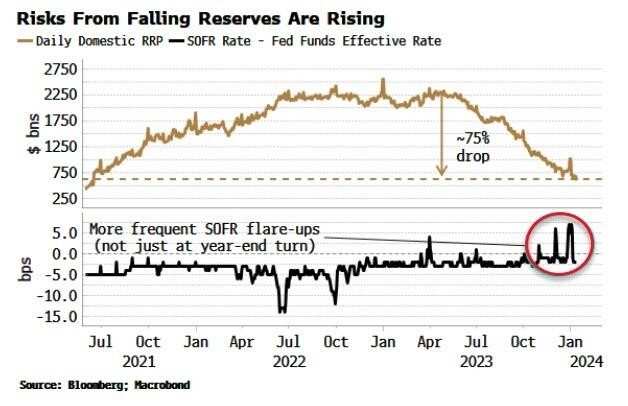

●RRP施設がより速く空になり、Repoレートが「時折」ジャンプする

資金調達システムの現金の利用可能性の観点から、Fedの夜間逆流れ修復協定(RRP)施設の残高は予想よりも速く減少しており、3月のいつかには完全に空になる可能性があります。 FRBの実施する翌日逆再販契約(RRP)施設の残高銀行準備金の不均衡が、ますます顕著な問題になっている●

●QTの今回の全体的な銀行準備金残高はわずかに増加しましたが、米国の小口銀行と大手銀行の間の流動性の不均等な分配に関する構造的な問題が増大しています。

量的緩和(Qt)のこのラウンドで全銀行の準備残高がわずかに増加していますが、米国において大規模銀行と中小規模銀行の間で流動性の不均等な分配に関する構造上の問題が増えています。 これは、上位5%の米国銀行が準備金の40%を保有しており、準備金が引き続き大規模銀行に移転されている事実から特に明らかです。突然のリスク事象が発生した場合、準備残高が弱い小規模銀行はより高い財務コストに直面する可能性があり、金融システムの安定性に潜在的な脅威をもたらす可能性があります。

●緊急融資プログラムBTFPは3月中旬に予定通り終了

2.利上げが連邦準備制度に史上最大の損失をもたらし、財政負担を増大させる

連邦準備制度が先週公表した予備データによると、利息費用の急増や投資ポートフォリオの大幅な未実現損失により、1143億ドルの稀な損失が発生しました。それは、連邦準備制度がこうした窮地に陥ったのは109年ぶりのことです。アナリストは、現在の利上げサイクルでの損失は1500億ドルから2000億ドルに及ぶと予想しています。損失が連邦準備制度の資金を財務省に返還する能力に影響を及ぼすわけではありませんが、どれほどの規模になるかに関わらず損失は重要な影響を及ぼす可能性があります。

セントルイス連邦準備銀行の調査によると、この赤字からの回復と利益の再度分配を再開するには、連邦準備制度にはほぼ4年の時間が必要になります。利子率を下げることは、米国政府が現在の財政的な圧力を緩和するために必要なステップであり、利子支払いの圧力が緩和されるのも早ければ早いほど良いです。

財務省のデータによれば、2024会計年度の第1四半期(2023年10月1日〜12月31日)の米国予算赤字は、前年比21%増の約5100億ドルに上昇することが予測されており、12月の赤字は前年比52%増の1290億ドルとなっています。現在の傾向が続く場合、2024年の赤字は2兆ドルを超えると予想されています。また、1年以内に満期を迎える短期債務を除き、8600億ドルの米国債が2024年に満期を迎え、そのうち5兆ドルが第1四半期に満期を迎えます。高い利子率は、債務リファイナンスのコスト増加につながることに注意してください。低い利子率は、利子負担や借り入れ圧力を緩和し、さらに税金の増税の圧力を軽減することにつながります。

3.経済不況の兆候が、「高金利が長期間続く」という基盤を揺さぶっています。

ウォール街の悲観主義者たちが、2024年の米国の景気成長率を1.2%に予測し、経済が50%の確率で不況に陥ると予測しています。「債券の王様」であるジェフリー・ガンドラッチは、それに反対して、さらに悲観的である。

「経済は今年、不況に陥る確率が50%以上ある。それは、不況に陥る確率が75%以上あるのと同じだ」と述べた。

●民間の雇用から政府の雇用への転換が、迫り来る不況の懸念を引き起こしています

歴史的な経験から、景気後退が近づくと、民間部門の雇用比率が縮小する傾向があることが示唆される。過去1年間のデータによると、民間セクターの雇用成長率は政府セクターの雇用成長率の半分にすぎず、政府の雇用は昨年9月以来、毎月追加される新しい雇用の20%以上を占めています。12月には、政府の雇用が追加された全雇用の24.9%を占め、2020年3月以来の最も高い割合でした。

●逆インバート・イールド・カーブは景気後退の強い示唆となる。専門家が警告する。

イールド・カーブ・予測モデルの父であるキャンベル・ハービーは、3か月物と10年物の米国債利回りの差を測定するカーブが過去13か月間逆転していると指摘し、それは経済の不況の前兆となる平均先行時間である。過去に、イールド・カーブが逆転した場合、それに続くのは景気後退であった。13か月間カーブが逆転していた。過去には、イールド・カーブが逆転した際には、景気後退が続いた。

出典:Bloomberg、Fred、moomoo

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

SpyderCall : この記事には非常に役立つ情報があります フェデラル・リザーブとその政策は理解するのが難しい場合があります。フェデや他の中央銀行が何をしているかを理解することで、より収益性の高い投資家になる必要があります。彼らは本質的に流通するお金を制御しているのです。お金をコントロールすれば、市場を特定の方向に動かすことができます。過去数年間のパンデミックなどの時期に何度も見られたように。

フェデラル・リザーブとその政策は理解するのが難しい場合があります。フェデや他の中央銀行が何をしているかを理解することで、より収益性の高い投資家になる必要があります。彼らは本質的に流通するお金を制御しているのです。お金をコントロールすれば、市場を特定の方向に動かすことができます。過去数年間のパンデミックなどの時期に何度も見られたように。

SpyderCall : 誰か、連邦政府の投資ポートフォリオをどこで見つけられるか教えてくれませんか?公開情報でもありますか?

intuitive Jackal_354 : 私の意見ですが、3月に連邦準備制度理事会が利下げをする場合、インフレーションよりも経済で何か壊れた可能性が高いです。

Ixy The Cat : 個人的には、インフレが戻ってきているため、近いうちに利下げがあるとは思わない。

Seraphicall intuitive Jackal_354 : 彼らは利下げをすることができません...

intuitive Jackal_354 Seraphicall : もし何かを壊した場合、彼らはできます

104188239 : 最近のデータからは、アメリカ経済に実際の弱体化は見られません。連邦準備制度理事会の公式はいかなる利下げの合図も出していない。これは希望的観測に過ぎないと思います。

101608896 : 利下げされた場合、人々はどこに投資信託を割り当てるべきですか?

Rhonnell Hari6 : 私はすべての口座を暗号通貨、ビットコイン、株式で閉じたいです。それは無意味です。これは人々の生活を難しくします。あなたはあなたのお金を使うことができません。私は5年間24時間365日キーボードをたたいても、私のすべての作業で1ドルも手に入れることができませんでした。