買い時は売り時は水で?🫠 メリルリンチの時計がお手伝い😁

ますは要約、米国投資時計(The Investment Clock)の最大の利点は何ですか?

どの経済サイクルにあるかを判断し、何を買うか,何を受け取るべきか、,何を売るべきかを比較してくださいお買い得![]() 回避夏にレインコートを売る,冬にかき氷を売る 損して死にそうです

回避夏にレインコートを売る,冬にかき氷を売る 損して死にそうです![]()

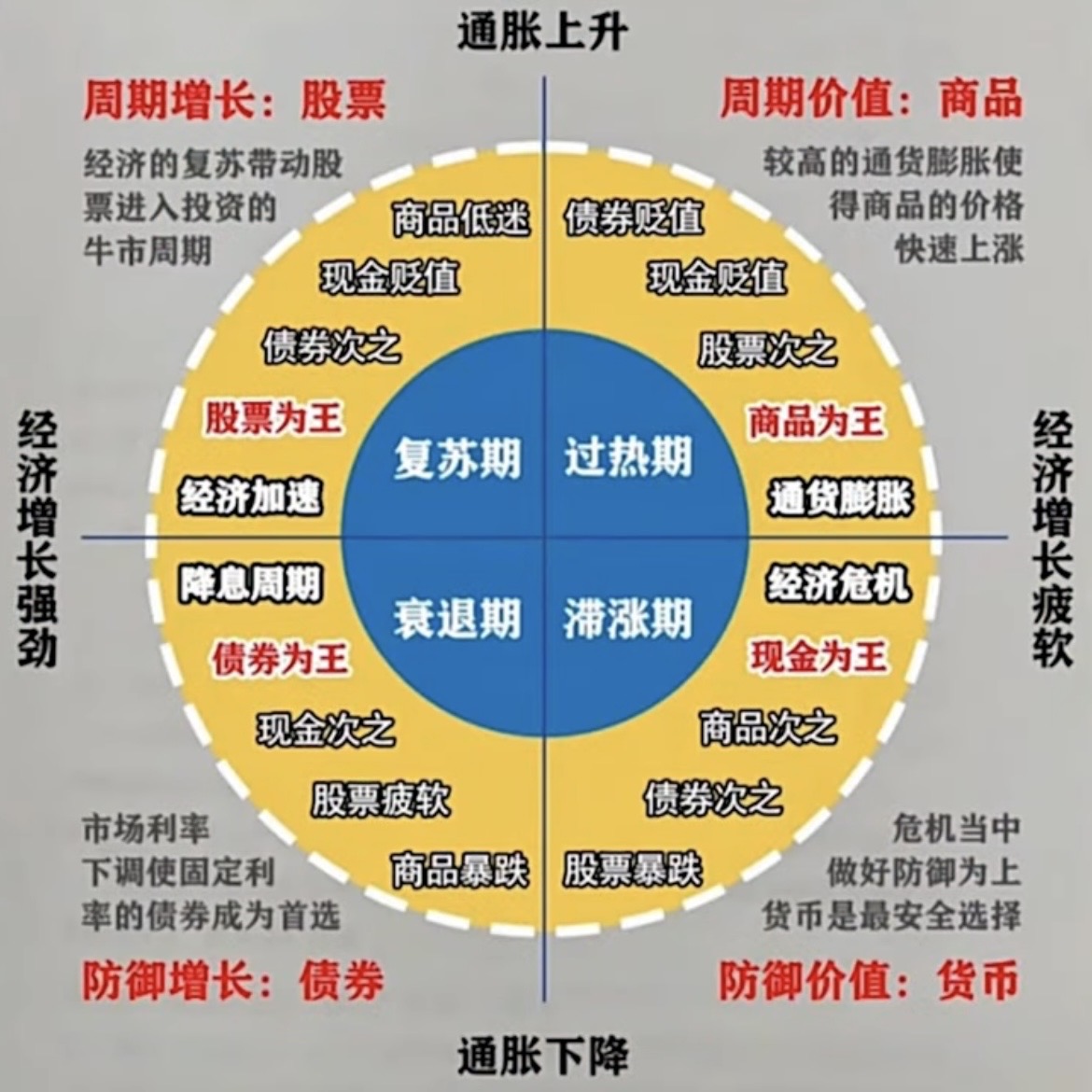

メリルリンチ・インベストメントクロック(The Investment Clock)は、メリルリンチ証券(Merrill Lynch)によって提案された経済サイクルモデルであり、経済成長とインフレ水準の変化を組み合わせることで市場を4つの段階に分類し、それぞれの段階に対して異なる資産配置のアドバイスを提供します。メリルリンチ・インベストメントクロックの中心的な考え方は、異なる経済環境には異なる資産クラスの投資が適しており、投資家は経済サイクルの変化に応じて投資戦略を調整することでより良いリターンを得ることができます。

メリルリンチ・インベストメントクロックの基本原理

メリルリンチ・インベストメントクロックは、経済サイクルを分析するために2つの重要な要素に基づいています:

1. 経済成長:GDPの成長を測定する、全体的な経済活動の拡大または縮小。

2. インフレーション:物価水準の上昇または下降を測定する。

経済成長とインフレーションの変化が組み合わさり、4つの典型的な経済環境が形成され、それぞれに対応する4つの異なる市場段階が存在します。各段階では、最適な投資戦略には異なる資産クラスが適しています。メリルリンチ・クロックは、これら4つの段階を時計のような形式で表しています。

メリルリンチの4つの段階投資戦略

1. 回復フェーズ(Recovery):低インフレ + 経済成長の加速

• 特徴:経済が衰退から回復し、経済成長が加速し始めますが、インフレはまだ低水準です。企業の利益が回復し、市場は将来の経済の見通しに楽観的です。

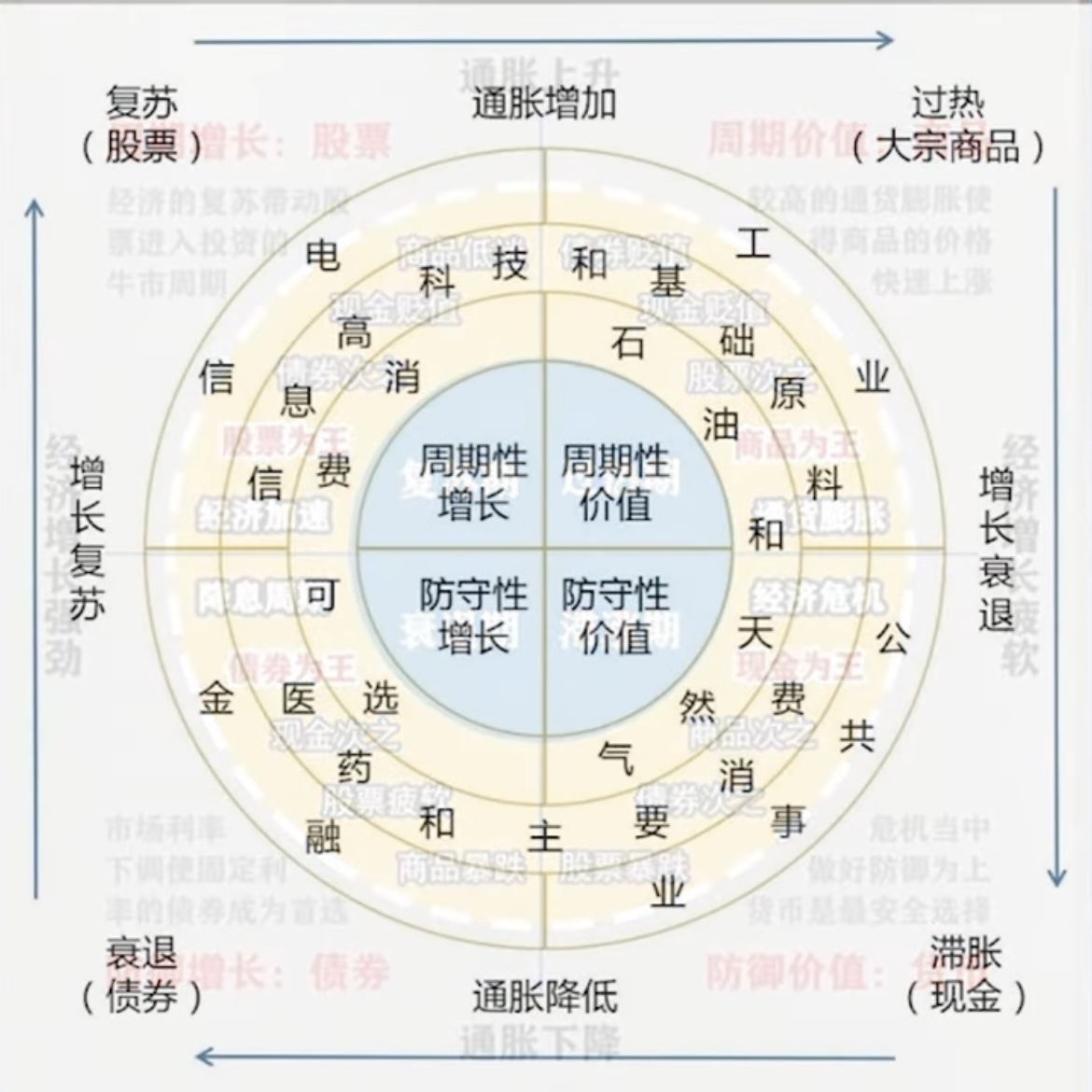

• 適切な投資:株式市場(特に周期株と成長株)。

• 経済成長が加速するため、企業の利益が回復し、株式市場はこの段階で通常良好なパフォーマンスを示します。

• 貨幣政策:通常は緩和的な貨幣政策であり、低金利環境は株式市場の上昇を促進します。

2. 過熱段階(オーバーヒート):高インフレ+経済成長の強勢

• 特徴:経済成長がピークに達し、インフレ率が上昇し、企業のコストが上昇しているため、中央銀行はインフレに対応するために通貨政策を引き締める可能性があります。

• 適した投資:csi商品株式指数や貴金属(例:黄金)

• 大宗商品の価格は通常、インフレ水準と正の相関関係にありますので、インフレ率が高い環境では良いパフォーマンスを示す傾向があります。

• インフレ率の上昇により、現金や固定収益投資の実質的なリターンが減少するため、株式のパフォーマンスは抑えられる可能性があります。

• 貨幣政策:金利引き上げや締め付けられた貨幣政策の兆候が現れ始め、インフレーションを抑制しようとしています。

3. 滞胀段階(スタグフレーション):高インフレ + 経済成長の減速

• 特徴:インフレが高止まりしていますが、経済成長が鈍化し、景気後退する可能性さえあります。企業の利益能力が低下し、消費者や企業の信頼が弱まっています。

• 適した投資:債券市場(特に長期国債)とインフレに対抗する資産。

• インフレーションが依然として高く、景気後退期ではあるものの、金融政策はさらに引き締められる可能性があります。そのため、株式市場や商品市場は弱気のパフォーマンスを見せています。このような状況下では、特に高品質な国債といった債券が避難先となります。

• 貴金属などの一部のインフレ対策資産は依然として好調を維持する可能性があります。

4. 衰退フェーズ(レセッション):低インフレ + 経済成長の減速またはマイナス成長

• 特徴:経済が衰退し、インフレが下降し、企業の利益が大幅に低下し、消費者と企業の信頼が低い状態にある。

• 適した投資:現金や防御的債券です。

• 経済成長の鈍化により、株式市場のパフォーマンスが低下していますが、債券(特に防御的債券)は比較的安定したリターンを提供しています。

• この段階では、投資家は通常、リスク資産の保有量を減らし、現金または低リスクの債券投資に移行します。

メリルリンチの時計の4つの段階の要約

実際にメリルリンチ時計をどのように適用するか

投資家(投機家ではありません)は、現在の経済環境に基づいて、メリルリンチの時計モデルを参考にして投資ポートフォリオを調整することができます。

例えば:

• 経済成長が加速し、インフレが依然として低い場合:株式投資、特に周期的な株式を増やすことができます。企業の利益が上昇し、株式市場のパフォーマンスが良好であるためです。

• インフレが上昇し、経済成長が依然として強力な場合、大宗商品と貴金属は良い投資選択肢となる可能性があります。なぜなら、これらの資産は通常、インフレと関連しています。

• 経済成長が鈍化し、インフレが高止まりし続ける場合、投資家は債券市場にシフトすることができます。債券は不況下で通常、良いパフォーマンスを示します。

• 経済が低迷した場合、投資家はリスクを減らし、現金と防御的な資産の配分を増やして市場の下落リスクを抑えるべきです。

バンカー・リンチ・クロックの制約

バンカー・リンチ・クロックは経済サイクルと資産配分の関係を理解するための枠組みを提供していますが、いくつかの制約もあります。

1. 経済周期の複雑さ:実際の経済周期は、モデルで述べられているよりも複雑かもしれません。異なる国や異なる市場の経済周期は異なる可能性があり、したがって、グローバルな投資ではメリルリンチの時計の論理を直接適用することができないかもしれません。

2. 市場の予想の影響:市場は通常、経済周期の変化に早めに反応する傾向があるため、投資家は事前に配置する必要があります。周期が明確に変化した後に投資を調整するのではなく、事前に投資を行う必要があります。

3. インフレーションと成長の交差効果:実際の適用では、経済成長とインフレーションの関係は常に直線的または単純ではありません。したがって、インフレーションと成長の2つの変数に基づく判断は、すべての市場ダイナミックスを網羅することができない場合があります。

総括

ボーフォートクロックは、経済サイクルに基づいて資産配分を調整するのに役立つツールであり、経済成長とインフレーションの変化を組み合わせ、4つの異なる市場段階を識別し、異なる資産クラスの投資戦略を推奨します。それには限界があるかもしれませんが、経済サイクルのフレームワークツールとして、投資家に価値のある参考情報を提供し、異なる経済環境でポートフォリオを最適化するのに役立ちます。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報 11

11 3

3