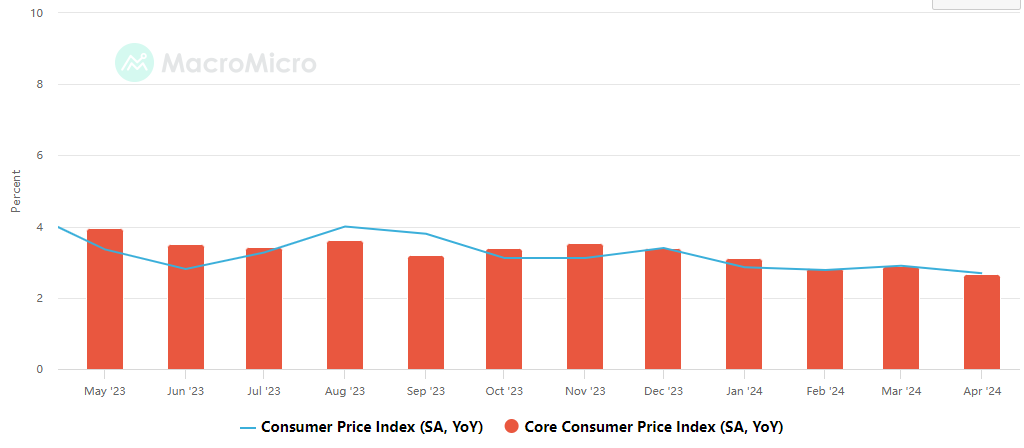

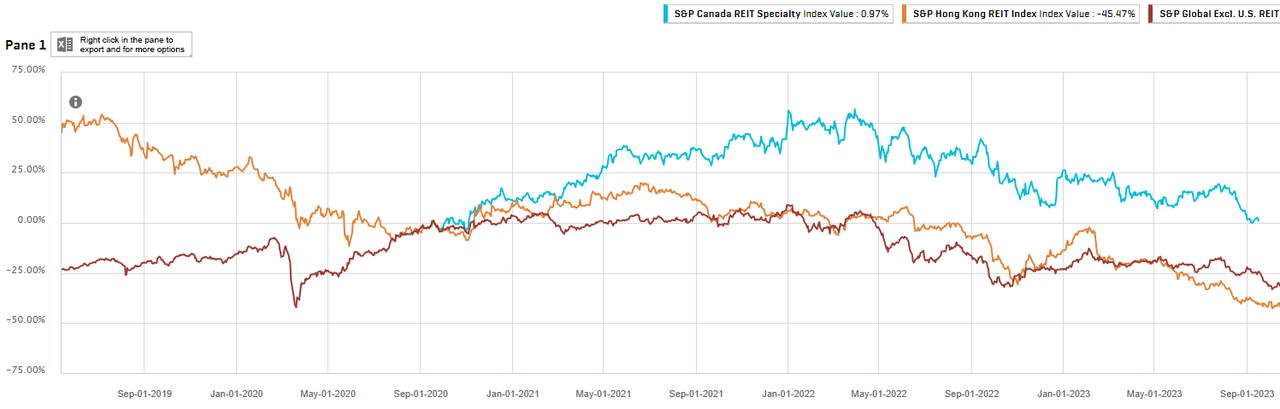

最近の金融政策に関する記者会見で、 カナダ銀行総裁のティフ・マクレム氏は、もしインフレ水準が持続的に低下し続ければ、6月に利下げが可能であることを示唆しました。. 最新のデータによると、カナダの4月の年間インフレ率は2.7%で、ほぼ3年ぶりの最低水準であり、月間インフレ率は0.5%で、マーケットの予測をわずかに下回った3月の0.6%に近い水準でした。カナダ銀行(BOC)が重視するコアインフレ率指標であるCPI-medianの年間成長率は、予想された2.7%を下回り、3月の修正後2.9%より大幅に低い2.6%となりました。これにより、この指標の成長率が4か月連続で低下していることが示唆されており、カナダにおける潜在的なインフレ圧力が引き続き緩和し、価格圧力が冷え続けることが示唆されます。値下がりが期待されるREITの優位性も、同時に市場で見られることになります。すべての兆候は、カナダの最初の利下げがすぐそこにあることを示唆しています。