オーストラリアのREITの可能性を解き放つ:包括的な投資ガイド

つながりを保ちましょう。最新情報を入手してください。MooMooでフォローしてください!![]()

![]()

![]()

資産の分散と安定したリターンを求める世界的な資本波の中で、不動産投資信託(REIT)は投資家が追求する人気のオプションとして浮上しています。REITは革新的な金融商品として、幅広い投資家が、オフィスビル、ショッピングセンター、工業用不動産、さらにはインフラプロジェクトからの安定した賃貸収入と資本増価を低額で共有しながら、従来の高コストで障壁の高い商業用不動産セクターに参加できるようにします。

グローバリゼーションの深化に伴い、世界中のREIT市場は繁栄しています。その中でも、透明な規制環境、成熟した市場メカニズム、有利な税制を備えたオーストラリアのREIT市場は、この投資の流れの中で輝かしい宝石となっています。

不動産投資信託(REIT) は、専門組織が管理する、株式またはファンドユニットを発行して投資家の資金を集める、法的手続きに従って設立された信託基金です。 そして税引き後利益の 90% 以上を投資家に分配します。基本的に、REITは不動産投資のための制度化された取り決めです。

他の種類の投資ファンドとは異なり、REITは不動産資産のみに投資します。直接不動産購入と比較して、REITは資本の少ない投資家に、多様な不動産投資の浮き沈みに参加する機会を提供します。ほとんどのREITは証券取引所で上場されており、さまざまな不動産プロジェクトに投資しています。流動性が高く、透明性が高く、投資基準が低く、分散投資が特徴です。

信頼: 投資家が信託ユニットを購入し、信託を通じて不動産資産を間接的に保有する最も一般的な仕組みです。

会社: 投資家が株主として参加する会社という形で組織されたREITがあります。

現在、投資家はMoomooのようなプラットフォームでREIT商品を購入することで、不動産投資に直接参加できます。では、たくさんあるREIT商品の中で、どれを選べばいいのでしょうか?

記事の冒頭で述べたように、REITは信託方式で資金を集めて不動産に投資するファンド商品です。したがって、REIT商品を選択する際には、有価証券と原資産という2つのレベルから検討できます。

REITの原資産の質を評価することは、投資価値を評価する上で重要なステップです。収益の安定性、成長可能性、景気循環に耐える能力に直接影響するからです。 重要な点をいくつか紹介します 原資産の質を評価する際に考慮すべきこと:

物件の種類:物件の種類(オフィス、小売店、工業、住宅など)が異なれば、市場の需要とリスク特性も異なります。各タイプの不動産の現在の市場動向と景気循環におけるそれらのパフォーマンスを理解することは、資産の魅力を評価するのに役立ちます。

場所:プライムロケーションは通常、賃貸需要が高く、家賃が高く、空室率が低いことを意味します。物件がビジネスセンターにあるのか、交通が便利な地域にあるのか、人口が増加している地域にあるのかを調べてください。

現在の稼働率:稼働率が高いということは、キャッシュフローが安定しているということです。空室率が低いということは、その物件が市場で人気があることを示しています。

賃貸履歴と傾向:物件の過去の賃貸速度と家賃変動の傾向を調べて、将来の収入の安定性を予測します。

地域市場の動態:将来の需要を評価するために、不動産が所在する地域の経済状況、雇用市場、人口増加、不動産供給を分析します。

全体として、REITの原資産の質を評価することは、REIT商品の安定性と成長の可能性を評価することを目的とした、綿密で多面的なプロセスです。これにより、REIT商品の投資決定がより明確になります。

証券レベルの選択基準lは他の製品とほぼ同じです、例えば:

(1)財務状態: REITの財務諸表を、負債水準、キャッシュフロー状況、配当履歴、配当率に焦点を当てて分析してください。健全なキャッシュフローは配当を維持するための鍵であり、妥当な負債比率はリスクを軽減するのに役立ちます。

(2)経営陣の経験: 不動産分野での経験や過去の実績など、REITの経営チームの背景を調べてください。優れた経営陣は、資産価値を効果的に高め、適切な成長戦略を策定することができます。

(3)市場での位置付けと成長の可能性:電子商取引やクラウドコンピューティングの台頭により成長の見通しが良くなる可能性のある、REITが所在する産業物流、データセンターなどのニッチ市場の現状と将来の傾向を理解してください。

オーストラリアはREITを最も早く設立した国の一つです。オーストラリア証券取引所(ASX)に上場しているREITはA-REITと呼ばれます。30年以上の探求と実践を経て、A-REITは一定の規模を形成し、徐々に成熟してきました。現在、オーストラリアは米国に次いで世界で2番目に大きいREIT市場です。

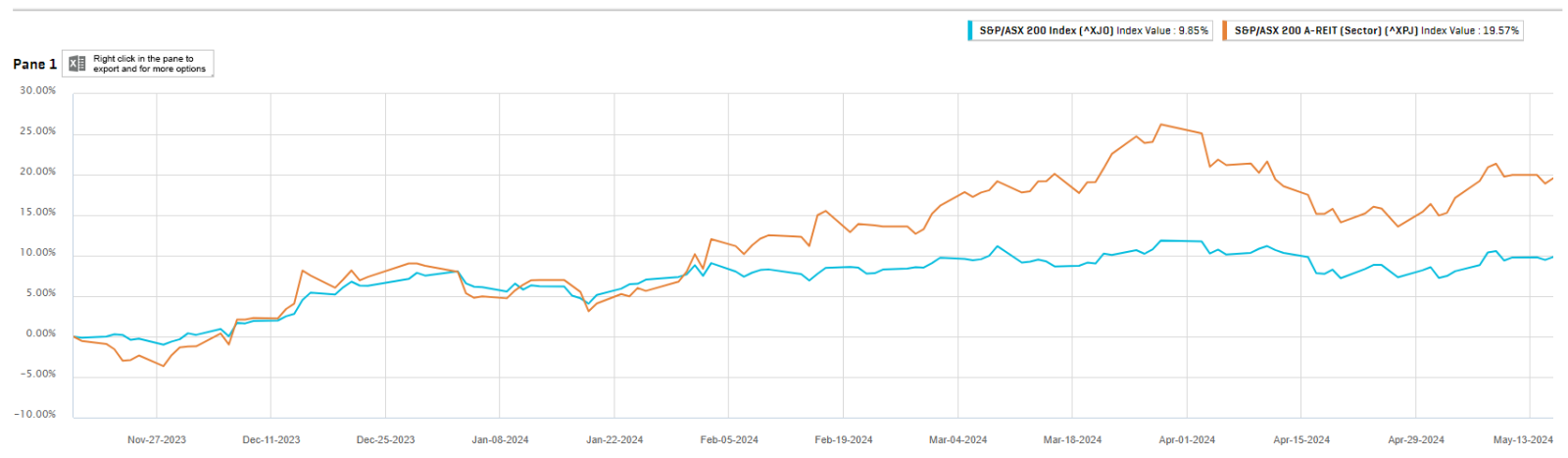

ザは S&P/ASX 200 A-REIT は、オーストラリアの不動産投資信託市場のパフォーマンスを追跡することを目的とした、オーストラリアのA-REITとモーゲージREITに焦点を当てた業界サブインデックスです。2024年の初めから現在まで、ASX 200 A-REIT指数は継続的に市場全体を上回り、高い地位を維持しています。

チャート:ASX200とASX200のA-REITの比較

ASXが2024年4月に発表した最新の統計によると、オーストラリアのA-REITの総時価総額は約1624.4億豪ドルで、前年比13.3%増で、44社の上場企業があり、1日の平均取引量は118,900件です。下記の4月の取引状況からもわかるように、A-REITはオーストラリア市場で最も活発なファンド商品カテゴリーの1つです。

チャート:2024年4月のオーストラリア市場におけるさまざまな種類のファンド商品の比較

投資目的に応じて、A-REITは、分散型、工業型、その他、住宅用、小売用、特化型の6つのタイプに分類できます。その中で、工業株の割合が最も高く、ボラティリティも大きく、その後に小売投資と分散投資が続き、住宅が最も小さいです。

チャート:2024年4月のオーストラリア市場におけるA-REIT商品の比較

流動性が高く透明性が高いなど、REITに共通する特徴に加えて、オーストラリアのA-REITには次の特徴もあります。

1。税制上のメリット: オーストラリア政府の政策は、A-REITの開発を非常に支持しています。オーストラリアの税法は、法人所得税、キャピタル?$#@$ン税、配当税に反映され、対象となるREITに税制上の優遇措置を設けています。

2。高い配当利回り: A-REITは通常、一般的に約5%という比較的高い配当利回りを提供しており、これは多くの従来の債券投資ツールよりも大幅に高くなっています。これは、流動性が低く、ほとんどの投資家が安定したキャッシュフローを好むオーストラリア市場では特に魅力的です。

3。経済成長と安定性: オーストラリアの経済は長い間着実な成長を維持しており、特にシドニーやメルボルンなどの大都市では人口が継続的に増加しているため、商業用および住宅用不動産の需要が高まっています。さらに、オーストラリアの不動産市場は概ね堅調で、質の高い不動産資産が豊富にあるため、REITには安定した賃貸収入と資産増価の可能性があります。

では、オーストラリア市場で投資できるA-REITはどれですか?

以下で選択しました オーストラリア市場で取引されているREITの上位5社(時価別):

このグローバルな不動産グループは、投資、開発、管理を専門としています 工業用不動産 とはオーストラリア最大の工業用不動産会社です。14か国に合計434の不動産を保有し、資産管理額は800億豪ドルに上ります。グッドマンは、Amazon、JD.com、DHLなどの大手物流および小売企業と長期的なパートナーシップを結んでおり、世界最大の不動産グループの1つとなっています。

2024年5月14日現在、同社の時価総額は約666.6億豪ドルで、株価は2024年初頭から14.56%上昇し、負債資本比率は13.99%、配当利回りは0.9%、加重平均リース有効期限(WALE)は5.1年です。

利点:ロックイン期間が長く、市場の低迷時に大規模な償還の影響を受けにくい広大な不動産ファンドポートフォリオ。データセンターの開発に取り組み、会社の新たな成長ドライバーになりつつあります。

デメリット:データセンターへの多額の投資は、会社のキャッシュフローに影響を与える可能性があります。同時に、GMGはデータセンターの開発に投資するために、市場に出回っているいくつかの高品質の不動産プロジェクトを売却しています。管理資産の量はわずかに減少しています。配当利回りは類似品を下回っています。

このオーストラリアの会社は以下を専門としています 小売不動産セクター特にショッピングセンターの投資、開発、管理で知られています。業界をリードする企業として、Scentre Groupは広範なショッピングセンターネットワークを運営しています。2024年5月現在、主にオーストラリアとニュージーランドの市内中心部にある42のセンターがあります。

2024年5月14日現在、同社の時価総額は約162.09億豪ドルで、配当利回りは5.29%、負債資本比率は44%、加重平均リース有効期限(WALE)は6.8年、株価は2024年初頭から4.04ドル上昇しています。

利点:ブランドの高い認知度と市場シェアは、テナントや顧客を引き付け、安定した賃貸収入を維持するのに役立ちます。さらに、そのショッピングセンターは主に主要都市部にあり、優れたロケーションと手入れの行き届いた物件があり、高級ブランドを引き付け、全体的なショッピング体験を向上させています。

デメリット:世界的な経済変動、消費者信頼感の低下、電子商取引の影響は、実店舗の業績に影響を及ぼし、ひいては企業の賃貸収入と資産価値に影響を与える可能性があります。高級ショッピングセンターは絶え間ない改修と拡張を必要とし、企業のキャッシュフローと短期的な利益に影響を与える可能性があります。

これは 多角化不動産グループ 住宅コミュニティ開発、小売施設、ビジネスパーク、退職者生活コミュニティ、物流施設にまたがる事業を展開しています。同社は、オーストラリア全土のコミュニティに役立つ質の高い生活、仕事、余暇の空間の創出に取り組んでいます。

2024年5月14日現在、同社の時価総額は約108.38億豪ドルで、配当利回りは 4.93%、負債資本比率は23.48%、加重平均リース有効期限(WALE)は5.4年、株価は2024年初頭から 1.1% 上昇しています。

利点:同社の事業多角化は、さまざまな不動産市場サイクルにリスクを分散させるのに役立ち、ブランドと市場での強い認知度は、パートナー、投資家、テナントを引き付けるのに役立ちます。

デメリット:業績はオーストラリアの不動産市場全体の状況に影響されます。景気後退や不動産市場の下落は、売上、賃貸料、資産価値に影響を与える可能性があります。過去1年間、株価はかなり変動しており、会社の収益性は平均的です。

このオーストラリアの大手統合不動産グループは、以下を専門としています 不動産投資、開発、資産管理、および資産管理。同社はオーストラリアの不動産市場で重要な地位を占めており、住宅、商業オフィス、小売、産業部門をカバーするほか、第三者の顧客に資産管理サービスを提供しています。同社は現在、約430億豪ドルの資産を管理しています。

2024年5月14日現在、同社の時価総額は約81.68億豪ドルで、配当利回りは 4.73%、負債資本比率は26.89%、加重平均リース有効期限(WALE)は5.2年、株価は2024年初頭から 0.35% 下落しています。

利点:高品質でデザイン革新的なプロジェクトの開発で知られる同社は、強いブランド評判を築いてきました。その多角化された事業は、リスクを分散させ、単一市場のボラティリティが会社全体の業績に与える影響を軽減する上で有益です。

デメリット:収入の大部分は、マクロ経済的要因の影響を大きく受ける住宅やオフィス物件から得られます。高い金利は負債コストの増加につながり、重大な下振れリスクをもたらします。

これは オーストラリアの大手小売不動産グループ ショッピングセンターの所有、管理、開発に焦点を当てています。南半球最大級のメルボルンのチャドストーンショッピングセンターなどのランドマーク的なショッピングセンターを含む、全国に幅広いセンターのポートフォリオがあります。同社は、消費者の需要を満たす多様で魅力的な小売ミックスを提供し、質の高い小売環境の構築に取り組んでいます。

2024年5月14日現在、同社の時価総額は約86.95億豪ドルで、配当利回りは 6.28%、負債資本比率は28.63%、加重平均リース有効期限(WALE)は4.5年、株価は2024年初頭から 1.96% 下落しています。

利点:同社は象徴的なショッピングセンターをいくつか所有しています。これらのショッピングセンターは通常、多くの人が訪れ、電子商取引の影響を比較的受けません。安定したテナント基盤と高い賃貸収益率を持ち、市場での地位とブランド価値を高めています。

デメリット:小売業界は、マクロ経済環境と消費者信頼感の影響を受けて、景気循環の影響を受けやすく、ショッピングセンターのトラフィック、売上、賃貸収入に影響を与える可能性があります。

ただし、前述の利点に加えて、A-REITへの投資には以下のリスクも伴うことに注意することが重要です。

1。集中の問題:REITの中には、特定の種類や地域の不動産に過度に重点を置いているため、その地域の経済状況の変化に対して脆弱な場合があります。たとえば、REITが主にオフィスビルを保有していて、現地の雇用市場が突然衰退した場合、テナントは家賃を払えなくなり、REITの収入が減少する可能性があります。

2。不動産サイクル:不動産市場は通常、ブームとバストのサイクルを経験します。景気拡大期には、不動産価格と家賃が上昇する可能性がありますが、景気収縮期には、価格が下落して空室率が上昇する可能性があります。したがって、REITの業績は、不利な市況下では影響を受ける可能性があります。

3。レバレッジ効果:A-REITの中には、借りた資金を不動産ポートフォリオの購入や開発に使うものもあり、その結果、高いレバレッジが得られます。レバレッジはキャピタル?$#@$ンを増幅させることができますが、資産価値が下落したときの損失も拡大し、金利コストが高くなる可能性があります。

4。金利:金利の上昇は、利息支出の増加と、債券投資を収入を求める投資家にとってより魅力的なものにし、全体的な需要を減少させる可能性があるため、A-REITのパフォーマンスに悪影響を及ぼす可能性があります。

5。ボラティリティ:A-REITは株式市場の幅広い動きにも敏感で、直接の不動産投資よりもボラティリティが高くなる可能性があります。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報 28

28