July CPI meets expectations, inflation eases: Will the expected cuts be significant?

July CPI meets expectations, inflation eases: Will the expected cuts be significant?

閲覧 1.1M

コンテンツ 242

7月の米国消費者物価指数プレビュー | 就労市場の減速が徐々にインフレーションの減速に伝わる可能性があります。

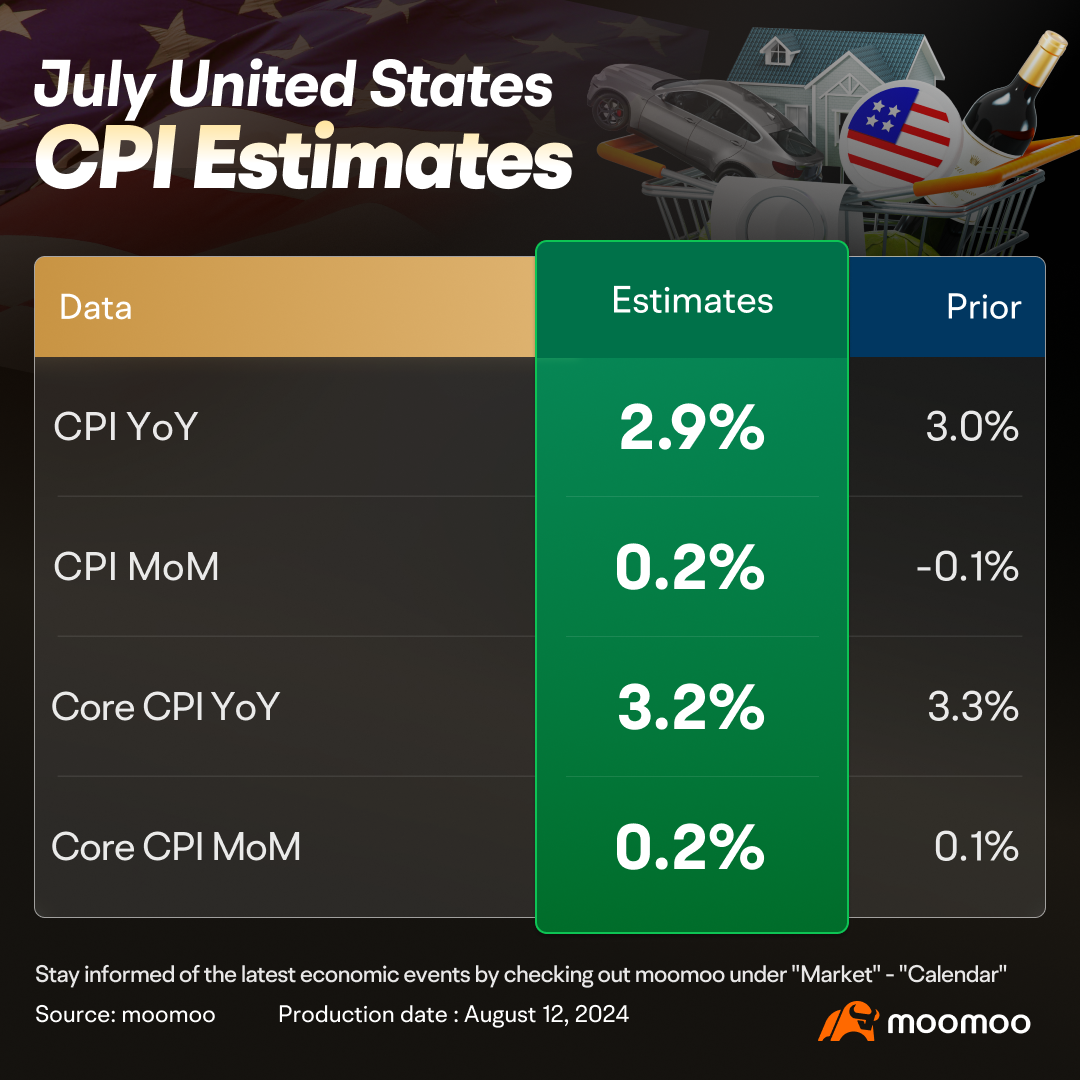

8月14日、米国労働統計局は午前8時30分に7月の消費者物価指数(CPI)のデータを発表する。今回の報告書は、インフレがまだ完全に連邦政府の目標水準に戻っていなくても、さらに減速の兆候を示す可能性がある。

経済学者は、7月の総合CPIが0.2%上昇し、年率が3年以上で最も低いレベルである2.9%になると予想されている。また、7月のコアCPIも0.2%上昇する見込みである。今年上半期の住宅インフレの減速が続く場合、コアCPIの12か月変化率は、新しいサイクルの低さである3.2%に下落する。クリーブランド連邦準備銀行のモデルでは、8月の年々CPIは2.7%に下がる可能性がある。

1) エネルギー価格は現在、政策立案者にとって課題ではなくなっています。

平均原油現物価格は、現在83.26ドルとなっており、前月の81.20ドルから、前年同月の78.98ドルから2.53%上昇している。アメリカでは、週間の原油生産量が前週の1330万バーレルから1340万バーレルに増加し、史上最高に達したため、供給は非常に豊富である。全体的なエネルギー価格については、IMFの月次燃料(エネルギー)指数も、7月に類似した安定傾向を示している。

2) 食品価格は1年前と比較して3.1%下がりました。

FAO食品価格指数は、2024年7月に120.8ポイントであり、穀物の価格指数の減少が肉製品の価格指数の増加を上回り、乳製品の価格指数はほぼ変わらなかったため、6月の修正値をわずかに下回っている。全体的に、FFPIは対応する値よりも1年前に3.1%低く、2022年3月の160.3ポイントでの最高値よりも24.7%低くなっている。

卸売中古車価格は、6月と比較して7月に上昇した。Manheim Used Vehicle Value Index(MUVVI)は7月に201.6に上昇したが、1年前と比較して4.8%減少している。7月の非調整価格は、6月と比較して0.6%増加した。

"卸売価格は6月末に減速し、この傾向は7月にも続き、月全体を通じて価値が上昇した"とCox AutomotiveのSenior Director of Economic and Industry InsightsであるJeremy Robbは述べています。"7月の各週で販売変換率が上昇したため、月全体の卸売価格が上昇しました。"

4) 夏の家賃上昇が終わりに近づくにつれ、住宅価格の圧力が緩和されました。

アパートリストのレポートによると、2024年全体としての賃料の成長は控えめであり、市場には引き続き停滞感があることを示唆している。賃料は月々で増加し続けているが、それらのペースは減速している。7月には、価格がわずかに0.2%上昇し、全国平均賃料が1,414ドルになった。年間ベースで見ると、全国の賃料成長率はマイナス0.8%のままである。

レポートには、賃料の成長が8月に停滞するか、さらには低下する可能性が高いことが記載されています。その後、そのフラットまたはダウンワードトレンドを維持する可能性があります。

■求人市場の冷え込みトレンドがインフレ減速にさらなる影響を与える可能性がある

7月の非農業部門雇用者数は予想を大幅に下回った一方、同期間に発表された賃金成長率は3.6%と、数年ぶりの低水準に下落した。これにより、人件費が高度に雇用に依存している基本的なサービス産業に対するコスト圧力が軽減されることが予想される。したがって、労働賃金は、連邦準備銀行の2%のインフレ目標に対して、もはや意味のある脅威とはならない可能性がある。

マクドナルドの最近の利益率は期待を下回っており、マリオットやインターコンチネンタルなどのホテルグループも全年のガイダンスを下げたことから、サービス業界の価格トレンドが維持されるのは困難であることが確認されている。

今年は利下げが完全に価格に反映されたため、投資家は 適切な CPIデータによると、インフレは減少していますが、景気後退の兆候はありません。今後のレポートへの市場の反応がまだ不明ですが、もしCPIの下降トレンドが再び緩むと、連邦準備制度理事会に雇用を優先するか、インフレとの戦いを続けるかのジレンマを抱えることになるかもしれません。一方、CPIが急速に下落した場合、次回FOMC会合までにまだ36日ほど残っているため、緊急利下げが必要かどうかの難しい決断を迫られる可能性があります。

大多数のアナリストは、米国経済のソフトランディングを予想していますが、業界再編や企業破綻・リストラの予期せぬニュースが、景気減速の初期段階で起こる可能性があります。そのため、利率決定はこの時点でより敏感になります。

CME FedWatchによると、9月の50ベーシスポイントの直接利下げの確率は50.5%に達しています。9月の利上げ会合前に、7月のPCE、8月の非農業部門雇用者数、CPIなどのデータリリースが続くでしょう。その時点で、利下げの軌跡がより明確になるかもしれません。

出典:アパートリスト、コックス・オートモーティブ、IMF

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

103350489 : $MAYBANK (1155.MY)$

山芭佬 :![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

103865972 Gurcharn S : $MAYBANK (1155.MY)$

104309970 :![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

103175053 : とても上手に書かれていて、ありがとうございます!