Big bank earnings results coming up: What signals to expect?

Big bank earnings results coming up: What signals to expect?

閲覧 40K

コンテンツ 46

ウォールストリートの混合した収益:投資銀行収入の回復が利子収入の減少を相殺

バンクオブアメリカが第1四半期の報告書を発表したことにより、主要な銀行が第1四半期の収益開示を完了した。ウォールストリートの金融大手はミックスド・パフォーマンスであった。

バンクオブアメリカの収益は第1四半期に打撃を受けた。消費者銀行セクターが弱化し、特にクレジットカードセグメントで貸出債務引当金が増加したため、銀行大手は2019年1-3月期に1株あたり0.76ドルの利益と67億ドルの当期純利益を報告し、前年同期の1株あたり0.94ドル、82億ドルを下回った。

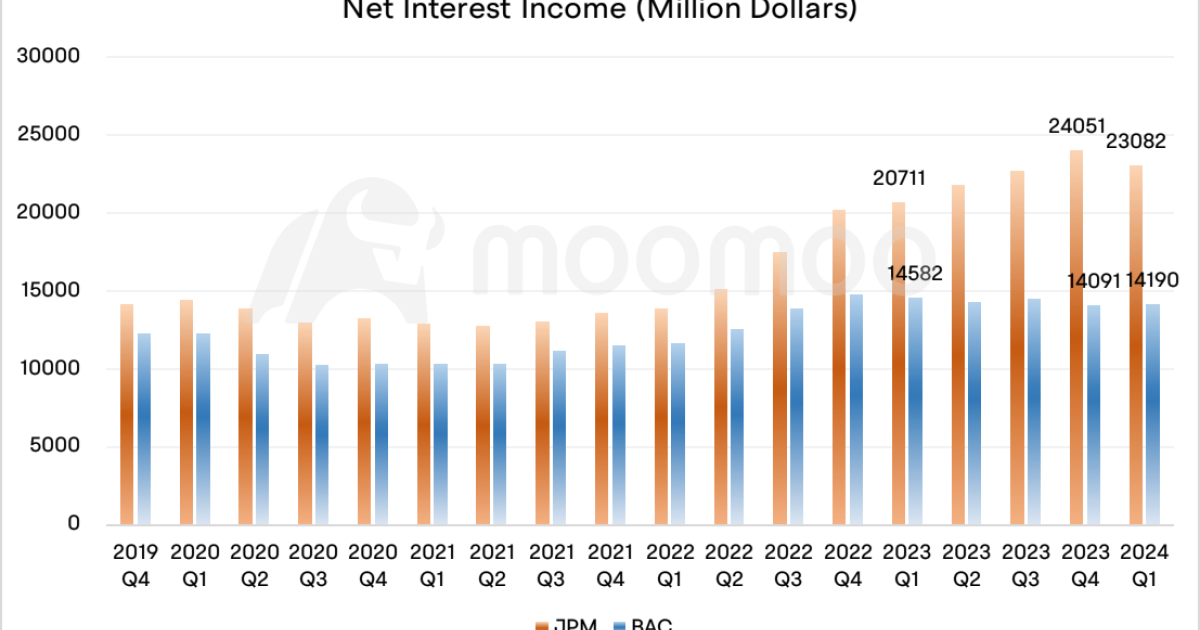

貸出利益から預金のコストを差し引いた純利益を反映した銀行の純利益は、預金のコストが上昇し、貸出がわずかに増加したため、140億ドル(減少率3%)に減少した。

利息収入が減少したにもかかわらず、バンクオブアメリカは投資銀行とウェルス・マネジメントサービスからの収益増加を見ており、収益の減少を相殺するのに役立っている。同社の投資銀行手数料は、1.6億ドルに達する35%増加した。さらに、デット・バリュエーション・アジャストメントを除いた取引収益は、期待を上回る51.8億ドルに達した。ウェルス・アンド・インベストメント・マネジメント部門も好調で、53.4億ドルを上回る55.9億ドルの収益を報告した。

バンクオブアメリカは、予想に一致する11.8%のCET1比率を維持した。

今週の他の商業銀行からのレポートも、利息収入の圧力を示した。

PNCファイナンシャルサービシーズグループは、金利が高い環境下で顧客預金を保持するために費用が増加したこともあり、今週火曜日に第1四半期の利益が21%減少した。銀行は、NII(純利益益)が第1四半期に比べて約1%減少すると予想しており、2019年第1四半期の1.69億ドル、1株あたり3.98ドルから1.34億ドル、1株あたり3.10ドルに減少した。

バンクオブニューヨークメロンの株価は、資産価値の上昇に伴う投資サービス手数料の増加による利益の5%増にもかかわらず、利息収入が全体の利益に重荷となった。

先週金曜日、JPモルガン・チェースとウェルズファーゴは、純利益益の見通しが期待以下であったため、銀行にとっての高金利の恩恵が低下していることを示した。

ほとんどの銀行は不良債権が増加していると見られている。

バンクオブアメリカの不良債権は、昨年第1四半期の39億ドルから今年の59億ドルに増加した。JPモルガンの不良債権は、昨年同期比11.3%増の77億ドルに増加した。

"バンクオブアメリカは、消費者動向を示す先行指標と見なされています。"注目のポートフォリオマネージャーであるAptus Capital Advisorsのデイビッドワグナーは、「クレジットカードの債務不履行が増加し、彼らを驚かせた。"と述べています。

第1四半期に、バンクオブアメリカは、不回収と見なされる債務である回収不能の債務額が去年よりも15億ドル増え、そのうち大部分はクレジットカードの債務不履行によるものであったことを報告した。貸倒損失は前四半期の滞納から生じており、CFOのアラステアボーソックによると、現在は均衡点に達している。

アメリカの銀行業界は、潜在的な債務損失に対してより慎重であるように見えます。バンクオブアメリカは、四半期末時点で、貸倒引当金を前期比20%飛躍させ、13.2億ドルまで引き上げました。

■ 投資銀行業界は、一般的に商業銀行業界よりも優れている。

バンクオブアメリカの投資銀行事業だけでなく、JPMorgan Chaseやシティグループなど、ライバルのセクターからも収益が増えている。これは、債券市場や株式市場の利益が増加したためです。

ゴールドマンサックスは、アンダーライティングやディールメイキング、債券取引の好調な業績により、利益が予想を上回ったと発表した。貸出業務の損失を縮小することでも銀行は助かり、2021年末以来の利益を公表した。 モルガンスタンレーの業績も予想を上回り、最近のIPOや債券発行による株式および債券のアンダーライティングにより、投資銀行手数料は前年同期比で19%増加した。

先週、銀行の幹部は、不透明な経済見通しと米国の利下げに対する期待の変化が、将来の利益を予測するのがより困難になったと述べました。

もし、連邦準備制度理事会が今後数ヶ月間、金利を高く保つ場合、過去2年間の金利の上昇から大幅な利益を上げた貸し手は、その利益を増やすことができるでしょう。ただし、潜在的な景気減速が借り手に融資を受けることを妨げた場合、収益が低下する可能性もあります。

しかし、バンクオブアメリカのボースウィックは、先週火曜日のアナリストのカンファレンスコールで、引き続きQ2がNIIの最低点になることを予想しており、2024年後半に成長すると述べました。

最大のアメリカの貸し手であるJPMorganはNIIの見通しをわずかに上方修正し、長期的に高金利環境でより大きな利益を得ることができると期待していた投資家を失望させました。

商業不動産も懸念材料の一つです。銀行はオフィスローンでさらに減価償却を余儀なくされ、一部門の貸倒損失を増加させましたが、バンクオブアメリカのCFOは、商業不動産に対するリスクを限定しており、格付け、不動産鑑定、売却を見直していると述べました。

良いことに、強靭なアメリカ経済、上昇トレンドの株式、そして膨大な取引が再びディールメイキングの回復を期待させました。

一般的に、銀行が直面する環境は依然として複雑なものかもしれません。したがって、クレジットリソースの割り当て方法や、経済の不確実性に対処する方法は、大手銀行にとって継続的な試練です。

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報