出典:ウォール・ストリート・ジャーナル

要約

米連邦準備制度理事会は今年の投票委員会が利上げサイクルを終了すると示唆したが、リスク・センチメントが低下し、S&Pとナスダックは6つの取引日のうち、5日下落した。

ムーディーズは米小中規模銀行信用格付けを引き下げ、米銀株指数は一時4%下落しました。イタリアが銀行に対して爆発的な税金を課す計画を立てているため、欧州株式市場の銀行セクターは2.7%下落しました。イタリアの株式市場は7%以上下落しました。中国株式市場の指数も一時4%以上下落しており、理想自動車の株価も8%超下落しています。

ムーディーズは米小中規模銀行信用格付けを引き下げ、米銀株指数は一時4%下落しました。イタリアが銀行に対して爆発的な税金を課す計画を立てているため、欧州株式市場の銀行セクターは2.7%下落しました。イタリアの株式市場は7%以上下落しました。中国株式市場の指数も一時4%以上下落しており、理想自動車の株価も8%超下落しています。

10年期米国債利回りは10ベーシスポイント急落し、一時4%を割り込む。欧州長期債の利回りも一斉に10ベーシスポイント以上下落した。需要見通しの懸念から原油価格は1日中2ドル以上下落したが、終盤に回復して80ドルを超えた。

ドルは2週間で最大の上昇幅、ほぼ1か月ぶりの高値を記録した。オフショア人民元は一時7.25元を下回った。現物の金は1930ドルを割って4週間ぶりの最低値となり、ロンドン金属市場全般が1%以上下落し、ロンドン銅はほぼ1か月ぶりの安値を記録した。

今年の票委員会で、フィラデルフィア連銀総裁ハーク氏は、今後9月中旬までに心配するような新しいデータが出なければ、米連邦準備制度理事会は利上げを打ち切り、持続可能な金利になると市場の7月が今回のサイクルの最後の利上げであるという予想に呼応するでしょう。

来年の票を委託したリッチモンド連銀のバーキン総裁は、9月のFOMC会議前にデータを監視し、利率の動向を予想したくないと述べた。アメリカでは熟練労働者の「構造的不足」がまだ続いており、インフレ率も依然として高止まりしているため、AIが生産力を大幅に向上させるという考えには懐疑的です。

アメリカは6月の貿易赤字が655億ドルに縮小し、3か月ぶりの最低となり、輸入量は1%減少し、2021年以来の最低となり、消費者の需要がさらに低下していることを反映しており、輸出も0.1%減少した。6月の卸売り販売と在庫は、前月比で共に下落し、予想に届かなかった。

ドイツの7月のインフレは予定通り減少し、9月の欧州中央銀行の利上げ停止の期待がさらに高まっている。欧州中央銀行の調査によると、ユーロ圏の消費者は6月、将来数ヶ月や数年間のインフレは引き続き低下すると予想しているが、実際の収入増加や住宅価格への態度は悲観的である。

CMEのFedWatch Toolによると、トレーダーは9月に利上げしない可能性が86%に達しています。来年1月まで利上げしない確率は47%に近く、25bpの利下げ確率は31%に近いです。

スタンダード・アンド・プアーズ指数とナスダックは、6日間の取引中5日目に下落し、米国株式市場全般が1%以上下落し、理想汽車は新高値を維持できなかった

8月8日火曜日、アジアの貿易データの低迷、ムーディーズがアメリカの10の中小型銀行の信用格付けを下げ、イタリア政府が銀行に「暴利税」を課すことを提案し、多数の要因によりリスク志向が大幅に低下しました。

米国株式市場は一斉に低開き、ダウ平均株価とナスダック指数はオープンと同時に約120ドル下落し、20分後にはナスダック指数が1%超下落しました。1時間近く経過した時点で、ダウ平均株価は460ドル超下落し、1.3%下落し、3.5万ドルを割り込んでいます。米国の主要指数は全て1%を超える下落となっています。

S&P500は1.2%の急落を記録し、4500ポイントを下回りました。ナスダックは1.6%急落し、ラッセル2000は1.8%急落しました。尾盤時、米国株の下落幅は著しく縮小しました。株価は先週の高水準から下がり、S&Pやナスダックは連続4日の下落を止め、ダウは3日連続の下落を止め、6月15日以来の最高値を更新しました。小型株は、最近4週間で最低値を更新しました。

S&P500指数は19.06ポイント下落し、0.42%のマイナスで、4499.38ポイントに達しました。 ダウ指数は158.64ポイント下落し、0.45%のマイナスで、35314.49ポイントに達しました。 Nasdaq指数は110.07ポイント下落し、0.79%のマイナスで、13884.32ポイントに達しました。 Nasdaq100は0.9%下落し、Russell2000 Small Cap Indexは0.6%下落しました。

盤中の米株式市場は全面的に1%以上下落し、終盤に大幅な減少が見られ、ナスダックが主要指数をリードして一日中上昇した。

S&P11のセクターが下落、原材料が1%を超えて下落、消費や金融が0.9%、情報テクノロジー/テクノロジーが0.8%、通信サービスが0.2%で最も小さな下落率、エネルギーと公益事業セクターが0.5%上昇、医療保健セクターが0.8%上昇しています。

ウォール街の主流アナリストの多くが、株式市場に対する慎重な気持ちを表明しています。

瑞信グローバル株戦略リサーチャーのAndrew Garthwaite氏は、より悲観的な市場見通しを示し、来年にはアメリカで景気後退が起こる可能性がある、と語った。また、米国銀行のStephen Suttmeier氏は、戦術的な調整が既に進行中であることを指摘した。さらに、JPモルガンのチーフグローバルマーケットストラテジストMarko Kolanovic氏は、株式の売却を続けるよう投資家にアドバイスし、人々が経済状況について過剰に楽観的である可能性がある、と述べた。

しかし、外国為替ブローカーであるOandaの上級市場アナリストであるエド・モヤは、突然の「暗い」世界的なマクロ経済背景により、米国の連邦準備制度理事会は利上げを一時停止する可能性が高まっていると述べ、9月と11月に利上げする可能性がますます低くなっており、2024年以降の利下げの可能性が増大している。

明星科技株は一般的に下落しましたが、終値での下落幅は縮小しました。「Meta」が1%超の下落、「Amazon」が1.6%下落して一年の高値から脱落、「Netflix」が0.6%下落、「Microsoft」が1.2%下落して2か月ぶりの安値に戻り、「Google A」は1.5%の下落をほぼ取り戻し、反発に転じ、「Tesla」は0.7%下落して3日連続で6週間ぶりの最低値、「Apple」は0.7%下落した後、0.5%押し上がり、5日連続で下落し2か月ぶりの最低値を脱した。

芯片株は同様に下落しましたが、終盤になって下落幅が縮小しました。フィラデルフィア半導体指数は1.6%下落して3700ポイントを失いました。AMDは3%下落し、2社とも本月の高値を脱落しました。インテルは0.6%下落し、 NVIDIAとTSMCの米国株はほぼ2%下落しました。

AI概念株の調整。C3.aiは2%近く下落し、5日連続して最近6週間の最低水準を記録しました。 Palantir Technologiesは5%超下落し、2021年11月以来の最高値から5日連続で下落しました。 BigBear.aiは3%超下落し、SoundHound.aiは2%下落し、どちらも4か月半近くの最低値に近づいています。

消息面では、データ分析会社のパランティア・テクノロジーズが、第2四半期の好業績を発表し、年間売上高の見通しを上方修正したことを発表しました。人工知能プラットフォームAIPの事業化の機会を見出したと述べましたが、「純粋なAI株かどうか」についての疑問も分析家から出されています。

人気のある中国企業の株式は下落し、終盤の下落幅は縮小し、米国株式市場に追随しています。ETF KWEBとCQQQは2%下落し、ナスダック・ゴールデン・ドラゴン・チャイナ指数(HXC)は4%超下落し、2週間ぶりの最低値である7月27日以来の低さで7400点を下回りました。

ナスダック100成分株のうち、京東、バイドゥ、そしてピンドゥオが共に2%以上下落しました。その他の個別銘柄では、アリババとB站が2.4%下落、テンセントADRが1%以上下落しました。蔚来と小鵬汽車は、ほぼ2週間ぶりの安値まで5%下落し、財務報告が良好な理想汽車は、8.6%下落して昨日の歴史的な高値から脱落しました。毎日優鮮はほぼ19%下落し、月曜日には約32%上昇し、先週金曜日には約285%上昇しました。理想Q2は、史上最高の四半期利益を達成し、Q3の納品量は10万台を超える見通しです。

銀行株指数は全て4%下落し、最後に1%以上下落して、1週間の最低水準となりました。業界基準のフィラデルフィア証券取引所KBW銀行指数(BKX)は5月4日、2020年10月以来の最低を記録しました。KBWナスダック地域銀行指数(KRX)は3月9日以来高位を維持できず、5月11日には2020年11月以来の最低を記録しました。SPDRスタンダードプアーズ地域銀行ETF(KRE)は3月10日以来高位を維持できず、5月4日には2020年10月以来の最低を記録しました。

アメリカの四大銀行が全て下落し、アメリカンバンクが最も悪く、2%下落し、ゴールドマン・サックスは最も深刻で、3.8%下落してダウ・ジョーンズ工業株30種指数をリードしています。重点地域にある銀行では、西太平洋合衆銀行(PacWest Bancorp)は4%下落した後、1.4%減少し、ウェスタン・アライアンス・バンコープ(Western Alliance Bancorp)は5%下落した後、1%超下落し、ザイオンズ・バンコーポレーションは6%近く下落した後、わずかに上昇しました。

情報面では、ムーディーズがM&T Bank、Pinnacle Financial、BOK Financial、Webster Financialなどの10のアメリカの中小銀行の格付けを下げました。その理由は、預金のリスク、潜在的な景気後退、商業不動産の困境に陥っているためです。大手金融機関であるニューメロン銀行、USバンク、ダオファ銀行、Truist Financial、Cullen/Frost Bankers、Northern Trustを格付け見直し観察リストに入れ、第一資本、Citizens Financial、Fifth Third Bancorpなどの11銀行の見通しをマイナスに調整しました。

その他の大幅な変動を示した株式は、以下の通りです:

米国のライドシェア企業Lyftは、第2四半期のEBITDAの純利益が予想を上回り、市場は当初損失を予想していたが、取引後に13%上昇した。

アメリカの超伝導技術は16%近く下落し、13%以上下落し、7月27日以降のほぼ2週間で最も低い水準になりました。室温超伝導技術は「死刑を宣告された」ようです。北京大学や中国科学技術大学などは、LK-99半浮上サンプルが超伝導現象ではなく、磁鉄性材料であることを証明しました。韓国の「超伝導技術の突破」もアメリカの同僚に否定されたため、韓国の超伝導技術に関する株式が火曜日に大暴落しました。

世界的な貨物配送企業UPSは、3%以上下落し、ほぼ1か月で最低となる株価を記録した。第二四半期のEPSは予想を上回ったが、収入は前年同期比11%下落し、期待を下回った。最高財務責任者は、コスト削減のために2500人の管理職を解雇し、年間売上高と利益率の見通しを引き下げたと発表した。同社は、労使交渉およびトラック運転手組合との臨時合意が費用を上昇させ、貨物量に影響を与えることが見込まれていると予想している。

「美股人工肉の第一の株式」Beyond Meatは22%下落して14%超下落し、米国市場の需要が低迷しているため、二四半期の純売上高が予想に劣り、全年度業績見通しを下方修正し、当期の一株当たりの損失が予想をやや上回りました。連続三日間で五週間以上の最低値になりました。

教育技術企業Cheggは、約31%上昇した後、4%超で収益高値に向かっています。第2四半期の売上高は予想を上回り、人工知能を中心とした統合戦略計画を概説していますが、当期の1株あたり利益は予想にやや劣っています。

豪華な電気自動車メーカーのLucid Groupは12%以上の上昇を記録し、6週間の低水準から脱出しました。Air電気自動車の納車数が少なかったため、第2四半期の収益は予想に遅れ、損失も予想を上回り、前年同期比で拡大しましたが、年間生産能力が1万台を超えることが期待されています。

制薬株は今日大きく揺れています。ノヴァルティス製薬は前場で一時30%以上高騰し、17%超高値でのスタート後、4%近く下がり、6日連続で新しい1か月の最低値に下がりました。第2四半期の収益は市場予想を大幅に上回っています。リリー製薬は18%以上値上がりし、中間高値と最高値を更新した。2Qの収益と利益は予想を上回っており、今年の累積上昇率は40%を超えています。

リー・ファームシートの急騰を引き起こした要因には、ノボ・ノルディスク(Novo Nordisk)の欧州株と米国株の両方が17%以上上昇したという事実が含まれています。アメリカ株は歴史的な高値を記録し、重要な試験データによると、同社の肥満薬Wegovyは、肥満の成人が心臓病や脳卒中などの重大な心血管疾患にかかるリスクを20%減少させることができ、欧米の製薬セクターを支え、欧州の医療保健セクターを3%以上押し上げました。

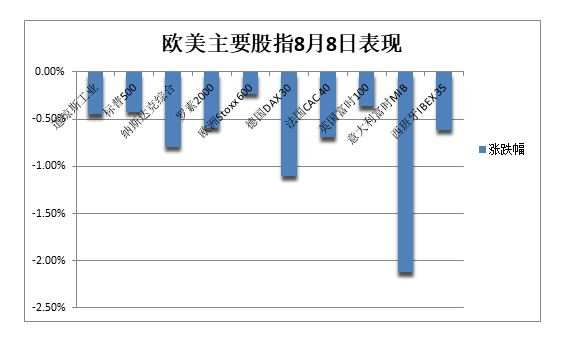

欧州株式市場は下落し、パンヨーロッパStoxx 600指数は0.23%下落しました。ユーロ圏Stoxx 50指数とドイツ株式市場は1%以上下落し、イタリア株式市場は2%以上下落しました。イタリア銀行セクターは、「過剰利潤税」の計画により、7.6%急落しました。欧州銀行指数は2.7%下落し、基礎物質指数は1.8%下落し、自動車、テクノロジー、産業、金融セクターはすべて1%前後下落しています。

欧米長期国債利回りが大幅に低下し、10年期アメリカ国債利回りが最大で約10ベーシスポイント下落し、4%を一時的に下回っています。

米国株式市場は始まったばかりで、米国債の利回りは下落トレンドから回復し、長期金利の下落幅がより深刻になっています。午後の取引後、その場でより敏感な金融政策に関する2年間の利回りは一時的に小幅に反転し、4.76%まで上昇しましたが、7月20日以来の3週間の低水準にとどまっています。

「グローバル・アセットプライシングの錨」の10年基準米国債利回りが、約10ベーシスポイント急落し、一時的に4%の水準を失った。昼食後には下落幅が半分に縮小し、先週水曜日以来の上昇をほぼ取り消した。7から30年の米国債利回りは、いずれも7ベーシスポイント以上の下落となった。

10年国債利回りは最大で10ベーシスポイント下落し、一時4%を割り込みました。

ユーロ圏の基軸となる10年および30年債券のドイツ長期金利は、ともに13ベーシスポイント以上下落しています。10年債の利回りは2.44%に迫り、7月27日以来の2週間近くの低水準を記録しました。2年債利回りは7ベーシスポイント下落し、基軸となる債券金利との格差が2か月近くで最も狭くなりました。

負債が深い周辺国のベンチマークである10年期のイタリア国債利回りも10ベーシスポイント以上下落し、先週金曜日の3週間高値から大幅に下落しました。2年期債の利回りは9ベーシスポイント以上下落し、最近2か月の最低水準に低下しました。10年以上の英国のロングボンドの収益率は一様に7ベーシスポイント以上下落しています。

分析によると、リスク回避需要の増加が欧米国債の利回りを押し下げています。一方で、欧州の経済状況はより懸念されており、ユーロ圏の利下げ期待が高まっており、米国連邦準備制度理事会よりも前に欧州中央銀行が利下げを開始すると予想する人も多く、利回りの下落傾向を加速しています。

需要見込みへの懸念から、一日で原油価格が2ドル下落し、終盤には上昇して1%超の上昇を見せ、米国産原油は80ドル以上に戻った。

アジアの貿易データが発表された後、需要の前景に懸念を抱いたことから、国際石油価格は1日中に2ドル下落し、終値には反転して1%以上上昇しました。

WTI9月の原油先物は0.98ドル上昇し、1.20%上昇し、1バレルあたり82.92ドルの報告を行いました。Brent 10月先物は0.83ドル上昇し、0.97%上昇し、1バレルあたり86.17ドルの報告を行いました。

WTI原油は2.4%急落し、一時的に心理的な節目である80ドルを下回ったが、その後83ドルに再上昇した。ブレント原油も2.4%急落し、83ドルのラインに迫ったが、その後86ドルに再上昇し、昨日の取引で4月初め以来の4ヶ月間で最高値を記録した。

美国エネルギー情報局(EIA)の月次レポートによると、2023年の米国のGDP成長率は1.9%と予測され、以前の1.5%と比べて高くなる見込みです。下半期のブレント原油価格は86ドルになると予想され、約7ドル高くなる見込みですが、今年の米国の石油生産量は1日当たり1276万バレルとなる可能性があります。

稍早に原油価格を押し下げる要因には、中国の7月の石油輸入量が前月比18.8%減少し、1月以来の最低日数を記録したが、前年同月比17%増加することが含まれています。モンスーンの降雨の制限により、世界第3位の石油輸入国であり消費国でもあるインドの7月の燃料消費量は10か月の最低水準に低下しました。ただし、一部のアナリストは、中国の8月から10月の燃料需要の見通しは依然として楽観的であると考えています。また、リビアやベネズエラなどのOPEC加盟国が生産量を増やしたため、OPEC+が実際に市場供給量を減らす力は予想より低い可能性があるとする人もいます。

欧州基準のTTFオランダ天然ガス先物が約2%上昇し、30ユーロ/メガワット時台の整数を維持しています。 7月には25%以上下落しました。昨日は6%上昇したICE英国天然ガスがさらに2%上昇し、7月には27%以上下落し、2021年9月以来の2年ぶりの最低水準に迫りました。

非米通貨は普通に下落し、ドルは2週間で最大の伸び幅を記録し、ほぼ1ヶ月の高値をつけ、オフショアの人民元は500ポイント近く下落して7.25元を割り込んだ。

避難需要が高まり、ドルは非ドル通貨に対して全般的に上昇しました。主要6通貨に対する一握りの米ドル指数DXYは、最大0.7%の急騰を記録し、102.80に達し、7月7日以来のほぼ1か月ぶりの最高値をつけ、2週間で最大の1日振幅となりました。

ユーロドルは0.5%下落し、1.10の水準を維持できず、先週金曜日からの上昇幅をほぼ相殺しました。ポンドドルは0.8%の急落で1.27を下回り、一時失速しました。調査によると、イギリスの小売業者の7月の売上高は、11か月ぶりに最も遅いペースで増加しました。

円相場はドルに対して0.7%下落し、7月7日以来の最低水準の143円を割り込みました。リスクオンの決済が進む中、スウェーデンクローナとノルウェークローナが下落し、豪ドルとニュージーランドドルがともに1%下落し、2か月ぶりの最低水準になりました。

オフショア人民元は一時7.25元を下回り、前日の終値より490ポイント近く下落し、0.7%下落した。アメリカ株式の午後取引後、人民元は7.24元に戻り、7月7日以来の四週間以上の低水準を維持している。オンショア人民元兌ドルは、一時7.22元を下回り、三週間ぶりの低水準に達した。

ニューヨークのジェファリーズグループ(Jefferies)のグローバルFXディレクターのベクテル(Brad Bechtel)は、最新の経済データが世界の見通しの悪化を示していることを示し、ドルへの避難需要を高めていると述べました。「アジア全体の輸出データは非常に低迷しています」と彼は言いました。

主流暗号通貨全般が上昇しています。市場価値最大のリーダーであるビットコインは2.5%上昇し、3万ドルの大台に到達し、7週間ぶりの安値から大幅に回復し、7月23日以来の2週間ぶりの新高値を更新しました。2番目に大きいイーサリアムも2%上昇し、1850ドルを突破しました。

現物金が1930ドルを下回り、最低水準である一方、ロンドンの工業金属は全般的に1%以上下落し、ロンドンの銅は1ヶ月ぶりの安値水準です。

ドル高が大量商品価格を打撃しています。 COMEX 9 月金先物は 0.51% 下落し、 1 オンスあたり 1930.80 ドルとなり、 10 月先物は 0.51% 下落し、 1 オンスあたり 1940.50 ドルとなりました。 銀先物は 1.8% 下落し、 23 ドル / オンスを下回りました。

現物の金は14ドル近く下落し、0.7%下落し、7月10日以来の4週間の新安値を1930ドルを下回り、2日連続で下落し、市場の感情不振を反映している。

デンマークの盛宝銀行の商品ストラテジスト、Ole Hansenは、最近の米国国債の利回りの上昇や、FOMC委員のBowman氏がさらなる利上げが必要かもしれないと示唆したことが、金価格に圧力をかける。世界最大のゴールドETFであるGLDの保有量は週初に5か月間で最低になった。

需要の見通しが不確かで、ドル高がロンドンの基本的な工業金属を下落させた。『銅博士』として知られる経済の指標は、137ドル下落し、1.6%下落して、7月11日以来のほぼ1か月の最低値である8400ドルを下回り、3日連続で下落しています。

ランドンアルミは1.3%減の2200ドル、ランドン鉛は0.6%減で、両方とも3週間ぶりの新安値を記録しました。ランドン亜鉛は1.6%安のほぼ2週間ぶりの安値。ランドンニッケルは1.2%減で2.1万ドルを失い、2週間以上の最低値を記録しました。ランドン錫は1.6%減の7月以来の最低値を記録しました。

編集/jayden

穆迪下调美国中小银行信用评级,美国银行股指一度跌4%,意大利拟征收银行暴利税,欧股银行板块跌2.7%,意大利股指跌超7%。中概股指一度跌超4%,理想汽车跌超8%。

穆迪下调美国中小银行信用评级,美国银行股指一度跌4%,意大利拟征收银行暴利税,欧股银行板块跌2.7%,意大利股指跌超7%。中概股指一度跌超4%,理想汽车跌超8%。