The American Axle & Manufacturing Holdings, Inc. (NYSE:AXL) share price has done very well over the last month, posting an excellent gain of 26%. Taking a wider view, although not as strong as the last month, the full year gain of 15% is also fairly reasonable.

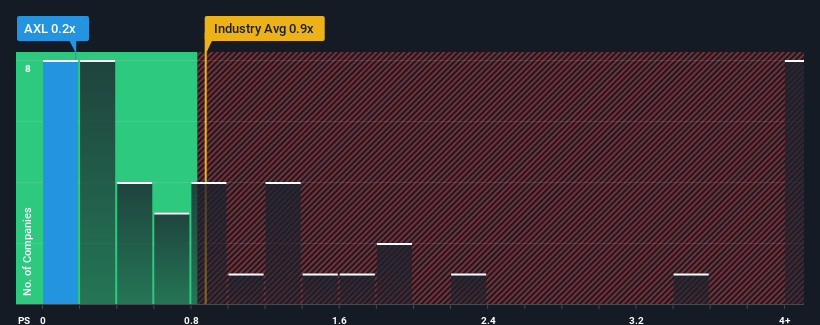

In spite of the firm bounce in price, when close to half the companies operating in the United States' Auto Components industry have price-to-sales ratios (or "P/S") above 0.9x, you may still consider American Axle & Manufacturing Holdings as an enticing stock to check out with its 0.2x P/S ratio. However, the P/S might be low for a reason and it requires further investigation to determine if it's justified.

Check out our latest analysis for American Axle & Manufacturing Holdings

NYSE:AXL Price to Sales Ratio vs Industry December 28th 2023

NYSE:AXL Price to Sales Ratio vs Industry December 28th 2023

How Has American Axle & Manufacturing Holdings Performed Recently?

Recent times haven't been great for American Axle & Manufacturing Holdings as its revenue has been rising slower than most other companies. The P/S ratio is probably low because investors think this lacklustre revenue performance isn't going to get any better. If this is the case, then existing shareholders will probably struggle to get excited about the future direction of the share price.

Want the full picture on analyst estimates for the company? Then our free report on American Axle & Manufacturing Holdings will help you uncover what's on the horizon.

Is There Any Revenue Growth Forecasted For American Axle & Manufacturing Holdings?

There's an inherent assumption that a company should underperform the industry for P/S ratios like American Axle & Manufacturing Holdings' to be considered reasonable.

Taking a look back first, we see that the company managed to grow revenues by a handy 6.5% last year. The solid recent performance means it was also able to grow revenue by 28% in total over the last three years. So we can start by confirming that the company has actually done a good job of growing revenue over that time.

Turning to the outlook, the next three years should generate growth of 3.0% per year as estimated by the nine analysts watching the company. Meanwhile, the rest of the industry is forecast to expand by 20% per year, which is noticeably more attractive.

In light of this, it's understandable that American Axle & Manufacturing Holdings' P/S sits below the majority of other companies. Apparently many shareholders weren't comfortable holding on while the company is potentially eyeing a less prosperous future.

What Does American Axle & Manufacturing Holdings' P/S Mean For Investors?

Despite American Axle & Manufacturing Holdings' share price climbing recently, its P/S still lags most other companies. Typically, we'd caution against reading too much into price-to-sales ratios when settling on investment decisions, though it can reveal plenty about what other market participants think about the company.

We've established that American Axle & Manufacturing Holdings maintains its low P/S on the weakness of its forecast growth being lower than the wider industry, as expected. Shareholders' pessimism on the revenue prospects for the company seems to be the main contributor to the depressed P/S. It's hard to see the share price rising strongly in the near future under these circumstances.

We don't want to rain on the parade too much, but we did also find 2 warning signs for American Axle & Manufacturing Holdings (1 is concerning!) that you need to be mindful of.

If strong companies turning a profit tickle your fancy, then you'll want to check out this free list of interesting companies that trade on a low P/E (but have proven they can grow earnings).

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングス(NYSE:AXL)の株価は、先月と比較して優れた26%の利益を上げ、全年度で15%の利益もかなり合理的です。

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスのP / S比率が0.9倍を超える米国の自動車部品業界で半数近くの企業がある中で、0.2倍のP / S比率を持つ魅力的な株式として考えることもできます。 ただし、P / Sが低い理由を調べるためには、さらなる調査が必要です。

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスの最新分析をチェックしてください。

NYSE:AXL価格対売上高比率と業界との比較(2023年12月28日)

NYSE:AXL価格対売上高比率と業界との比較(2023年12月28日)

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスの最近の業績はどうですか?

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスの売上高が他のほとんどの企業よりも遅いペースで増加しているため、最近の時代はあまり良くありません。 P / S比率が低いのは、投資家がこの不振な売上高パフォーマンスが改善されないと考えているためだと思われます。それが事実であれば、既存の株主は株価の将来的な方向に興奮することはほとんどないでしょう。

会社のアナリスト予測の完全な情報を知りたいですか? それから、アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングズに関する無料レポートがあなたの力になります。

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスには、売上高の成長が予測されますか?

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスのP / S比率が合理的と考えられる場合、P / S比率が0.9倍を超える業界で、企業が業界に劣等することが原則とされます。

まず、過去を振り返ってみると、昨年は売上高が6.5%増加しました。 最近の堅調な業績により、過去3年間で売上高が28%増加しました。 したがって、その期間中に売上高を増やすことができたという点で、同社は実際に売上高を増やすことができました。

見通しを考えると、9人のアナリストが見ているとおり、次の3年間で年間3.0%の成長が見込まれています。 一方、業界全体は年間20%拡大すると予想されており、明らかに魅力的です。

それにもかかわらず、アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスのP / S比率が多数の他社株の下にあります。 明らかに、同社が将来の利益が低い可能性がある場合、多くの株主は保有を快適に感じないでしょう。

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスのP / S比率は投資家にとって何を意味するのでしょうか?

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスの株価が最近上昇しているにもかかわらず、P / Sは他の多くの企業を下回っています。 投資判断を下す際には、P / S比率にあまり意味を読み取ることを避けることが一般的ですが、他の市場参加者が会社についてどう思っているかを多く示すことができます。

予想される成長率が業界全体よりも低いため、アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスが低いP / Sを維持していることがわかりました。 同社の収益見通しへの株主の悲観主義は、低迷するP / Sの主な原因となっているようです。 このような状況下では株価が大幅に上昇することは難しいでしょう。

アメリカン・アクセル・アンド・マニュファクチャリング・ホールディングスについて2つの警告サイン(1つは懸念すべきもの!)を見つけました。 ただし、利益を成長させることが証明されている低P / Eで取引されている興味深い企業の無料リストをチェックする必要があります。

この記事に関するフィードバックはありますか?内用について心配ですか? 直接お問い合わせください。 または、editorial-team(アットマーク)simplywallst.comまでメールを送信してください。

このSimply Wall Stの記事は一般的なものです。 過去のデータとアナリストの予測に基づいたコメントを提供し、偏見のない方法論を使用して解説しています。 記事は金融アドバイスの意図はなく、株式の売買を推奨するものではありません。また、あなたの目的や財政状況を考慮していません。 その長期的な焦点は、基本的なデータに基づいて推進される分析をお届けすることです。 注意すべき点は、当社の分析に最新価格に関連する会社発表や定性的材料を考慮に入れていない可能性があることです。 Simply Wall Stには、言及されている株式のポジションはありません。

NYSE:AXL価格対売上高比率と業界との比較(2023年12月28日)

NYSE:AXL価格対売上高比率と業界との比較(2023年12月28日)

NYSE:AXL Price to Sales Ratio vs Industry December 28th 2023

NYSE:AXL Price to Sales Ratio vs Industry December 28th 2023