取引高が鍵です。現在、国債の単日2次級取引高は4000-5000億円の間です。従って、中立に影響を与えるために廃止することを中央銀行が望む場合、操作規模は小さすぎず、数千億円でなくてはなりません。100億円以下の場合、それは予測指導力が実質的な効果を上回ります。

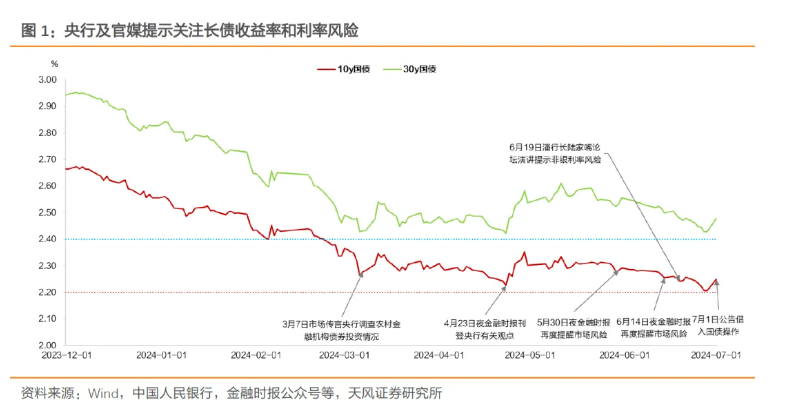

長期金利が持続的に下落している背景で、中央銀行は月曜日に介入し、"国債借入操作"を開始することを発表しました。

国債先物は低下し、30年期国債先物は1.1%下落して終了し、以前は0.39%を上回り、歴史的な新高を記録し、最近30年間再び年初の低い2.4%を狙っています。

実際、中央銀行が今回介入することも当然です。4月以来、中央銀行は長期国債の利率に対して何度も公式に"呼びかけ"をしており、Lujiazuiフォーラムも国債の売買を導入する予定であることを示唆しています。

実際、中央銀行が今回介入することも当然です。4月以来、中央銀行は長期国債の利率に対して何度も公式に"呼びかけ"をしており、Lujiazuiフォーラムも国債の売買を導入する予定であることを示唆しています。

では、この操作はどう理解されるのでしょうか?取引高から見れば、中央銀行が借入する国債の数はどれだけあるでしょうか?歴史的には、どのような経験から学びを得ることができますか?

より重要なのは、この債券市場にどのような影響があるのか?今回の債券ブルに終止符を打つことになるのか?債券ファンドにとっては何を意味するのか?

どのような細部に注意すべきでしょうか?

時間的には、民生宏観陶川氏は、中央銀行が"国債借入操作"を公表したことがまれであることから、昨年9月11日の為替自主規制機構会議および金融データを公表した際に想起されます。

テンフン・ファンドは、まず7月1日に操作を発表しています。これは、重要な時点の一つである6月中旬に発表された場合、債券市場に対する影響は異なるかもしれません。第二に、中央銀行は現在流動性を大幅に回収していません。これは、市場に対する一定の保護を示唆しています。

内容については、HuaTai Securitiesは、この公告は、中央銀行のウェブサイトで"オープン市場ビジネス公告[2024]第2号"として公開されていることを指摘しています。この前には、一次業者のリストが公開されていました。これは、国債借入が新しいツールであり、従来のリバースレポと証券交換のパターンとは異なることを意味します。

借入した後、何をするのでしょうか?多分売ることになるでしょう。

HuaTai Securitiesは、中央銀行が"債券市場の安定的な運営を維持するため"に言及したことを明確に示しています。そのため、多分売ることになるでしょう。具体的な操作については、以下のとおりです。

債券担保ローンの類推により、当期限日に債券を借りて、それを販売し、その後期日に買い戻して、その間の利息を貸出者にすべて返します。二次市場の供給が短期的に増加し、将来的には需要が増加する可能性がありますが、借入期限と期限後の中央銀行の操作によって異なります。

光大証券は、明らかに、中央銀行が国債を借入することの主な目的は、将来的に売却して、貨幣政策のシグナルを送り、長期国債の供求バランスを促進し、長期国債の利回り上昇を促進することです。光大証券は次のように指摘しています。

いくつかの投資家は、中央銀行が借り入れた債券を返済することを最終的には行う必要があると考えていますので、中央銀行が再度債券を購入することになります。そのため、債券を購入するタイミングは、中央銀行によって決定されます。そのタイミングで、利回りが高すぎる場合は、購入される可能性が高いです。

中央銀行が借り入れることができる国債の量はどれくらいあるのでしょうか?歴史的には、どのような経験から学ぶことができますか?

次に、取引高が鍵となります。

HuaTai Securitiesによると、現在の国債の単日2次級取引高は4000-5000億円の間です。従って、中央銀行が予期する影響を与えるには、操作規模が小さいことが望ましいです。100億円未満の場合、予測指導効果が実質的な効果を上回る場合があります。

中债の信託データによると、2024年5月までに商業銀行が保有している国債は20兆元で、主に大手行が対象となっています。ざっくりとした推定によると、担保等を差し引いた場合、一次取引業者から借りることができる国債は約8兆元です。これらの国債の期限は一般的に長すぎることはありません。

HuaTai Securitiesによると、この公告は、中央銀行の公式サイトに"オープン市場ビジネス公告[2024]第2号"として掲載されています。リストされたのは、以前は一次取引業者のみでした。これは、国債借入が新しいツールであり、従来のリバースレポや証券交換とは異なります。

ビジネスの歴史的経験によると、新しく提案された債券借入操作は歴史的には一般的ではありません。中央銀行が公開市場で債券を売却するには、理論的には2つの方法があります。1つはリバープレッジを通じて、もう1つは現物債を売却することであり、これらは主に2000年から2014年まで登場しました。今回の中央銀行の「債券借入操作」の説明は、前述の2つと異なるものであり、機構的に2つの経験が参考になると考えられます。

一つは日本の中央銀行によるYCCの下部シナリオです。つまり、長期債券利回りが利率の下限に触れた場合、中央銀行は国債を大量に売却して、債券市場の需給関係に影響を与え、利率を引き上げることができます。しかし、日本の超長期的に広範な金融緩和政策の背景下、YCC下限のトリガーになった場合、日本の中央銀行が国債を売却する例はあまり多くありません。

二つ目は、中国の中央銀行の以前の「安定為替レート」型の操作です。中国の中央銀行は過去に先物市場でドルを借り入れ、即期市場でドルを売却して、外貨流動性を解放し、人民元の切り下げ圧力を相殺しました。「先に借りてから売る」という操作の論理的な部分的には、今回の「国債借り入れ」と同様かもしれません。

今回のシグナルの意味は、実質的なものよりも大きいかもしれませんか?

民生マクロは、今回に限れば、シグナルの意味は実質的なものよりも大きいかもしれないと指摘しています。

日本を例にすると、市場金利を調整するために、中央銀行は相当量の国債の売買が必要です。2023年末に、日本の中央銀行の国債保有率は48%であり、中国の中央銀行はわずか5%です。国債を売却しても、需給に与える影響は限定的です。私たちは中央銀行が今後「日本化」の赤字拡大と大量の国債購入の道を進むことはなく、以前の「介入型」の安定為替操作に近づくと考えています。したがって、市場の調整シグナルの意図がより多いだろうと考えています。

歴史的な経験から、予想誘導に対する市場の反応があまりに鈍い場合、中央銀行は予想誘導の力を強め、他の政策ツールを使い始め、最終的に中央銀行の政策操作と対外的なコミュニケーションが相互に強調され、予想誘導が維持されるようになります。

私たちの見解では、操作規模に対する調節者の態度がより重要です。

単発の国債借り入れ規模は限られており、すべてを売却したとしても市場に与える影響は限られています。「具体的なツールの使用に比べて、調節者の態度がより重要である」という基本的な見解を強調する必要があります。

また、中央銀行は、ただ一度の国債借り入れ操作を行うことを明確にしていません。今後、一定期間、債券市場の動向が通貨当局の期待に沿わない場合、再度借り入れと国債売却の操作、および他の政策ツールの使用が合理的であることもあります。

債券市場にどのような影響がありますか?この市場のバル牛市場の最後になるか?

HuaTai Securitiesによると、現在の国債の単日2次級取引高は4000-5000億円の間です。従って、中央銀行が予期する影響を与えるには、操作規模が小さいことが望ましいです。100億円未満の場合、予測指導効果が実質的な効果を上回る場合があります。

段階的な調整は避けられません。まず、国債を借り入れることで、中央銀行は長期金利の調整に取り組んでおり、段階的な調整は避けられませんが、現時点では利率の底が明確です。

しかし、債券にとって、長期金利の下落論理は根本的に変わっていません。中央銀行は、利率が急速に下落するリスクを抑え、中米利差を安定させる必要があります。

これは天風固定収益孫彬彬チームの見解と類似しています。

現在は安定した成長と緩やかな通貨のマクロ論理の中にいると判断していますので、債券市場は単純な反転はなく、利下げの可能性も依然としてあり、金利の総合的な下降トレンドは変わっていません。したがって、全面的な防衛はまだ必要ありません。

しかし、段階的なアプローチの観点から見ると、短期的には相場は区間で揺れ動く可能性があり、利率は上昇・下降に影響を受けます。中央銀行の行動をさらに検証する必要があるため、注意深く見守る必要があるため、今回の調整に気を取られず、買い戻しを急ぐ必要はありません。

また、華泰証券は次のように指摘しています。

2016年の債券バル牛市場は金融デットレを終了しました。前期は基本的な面で温かみがあった(不動産+外枠)。今回の中央銀行の債券借り入れと売り出しの初めの意図は、債券市場を「冷ます」ことであり、中央銀行の本来の意図は、長期債券が急激に調整されることを防ぎ、財政と債券市場に悪影響を与えないことです。

曲線形状の観点から見ると、今回の操作は収益率曲線の制御ツールの一種と解釈できます。6月の端玉投資を見ると、中央銀行は短期的な資金の波動を引き起こしたくないようですが、短期的な金利は全体的に安定しています。長期的な調整が必要である可能性が高い場合、長期国債を売却すると、曲線形状が険しい方向に変化する可能性があります。

総的に見ると、30年の国債は、以前予測した2.4%〜2.6%の波動範囲から脱却できておらず、下限位置に近づくと勝率が低下し、中央銀行の動向に注目する必要があります。明らかな調整はまだ機会です。基本的なロジック(融資ニーズ、不動産、生産性)は動いていないため、大量の長期バランス不足の資金にとっては、ポイントが十分高ければ、中間の波は短期的な騒乱にすぎません。

債券クラス資産に与える影響は何ですか?

エバーブライトは、債券クラス資産の価格変動にも注意する必要があります。

2022年第4四半期には、収益率上昇により銀行の資産管理商品や公募ファンドの純資産価値が下落しました。ファンドの純資産価値の下落に伴い、ファンドの価格も下落しました。2022年第4四半期末には、短期の純債券ファンド、長期の純債券ファンド、ハイブリッド債券型1級ファンド、ハイブリッド債券型2級ファンドの価格は、それぞれ第3四半期末に比べ35.2%、5.7%、15.8%、9.7%減少しました。

しかも、基金などの資産管理商品の純資産価値の下落と株式数の減少の間には相互に強化作用が生じました。現在の債券市場は2022年第4四半期の調整前の状況と完全に一致していませんが、多くの類似点があります。実際、現在においてもある程度の利空要因が存在しますが、投資家はそれを意識的または無意識的に見過ごしています。投資家は債券クラス資産の価格変動に備えて事前に対応する必要があります。

本文は、華泰固定収益「中国銀行の国債借入オペレーション:新しいツールと政策の底」、民生資産管理の陶川「中国銀行の借入の「奥義」」、エバーブライト証券固定収益研究「中国銀行の国債借入の理解方法」、または天風固定収益の孫彬彬チーム「中国銀行の国債借入、債券市場は防御に転じる?」から引用されました。

实际上,央行这次出手也不意外,4月以来央行连续十余次公开对长债利率进行“喊话”,陆家嘴论坛也预示了买卖国债的工具将要推出。

实际上,央行这次出手也不意外,4月以来央行连续十余次公开对长债利率进行“喊话”,陆家嘴论坛也预示了买卖国债的工具将要推出。