The Federal Reserve is expected to reveal its interest rate decision for July at 2:00 PM Eastern Time. Global markets are closely watching this announcement as it is anticipated that the Fed may signal the possibility of a rate cut. According to the CME FedWatch Tool, the market is predicting an 100% chance of a rate cut in September, with a total of three rate cuts expected for the year.

Kate Moore, head of thematic strategy at BlackRock, said on Monday that Fed officials are now facing difficult decisions and hope to remain cautious, especially before the US election. BlackRock expects the Fed to cut rates in September, possibly three times this year, and then once in the first half of next year, as the firm expects to face more downward pressure on inflation later on.

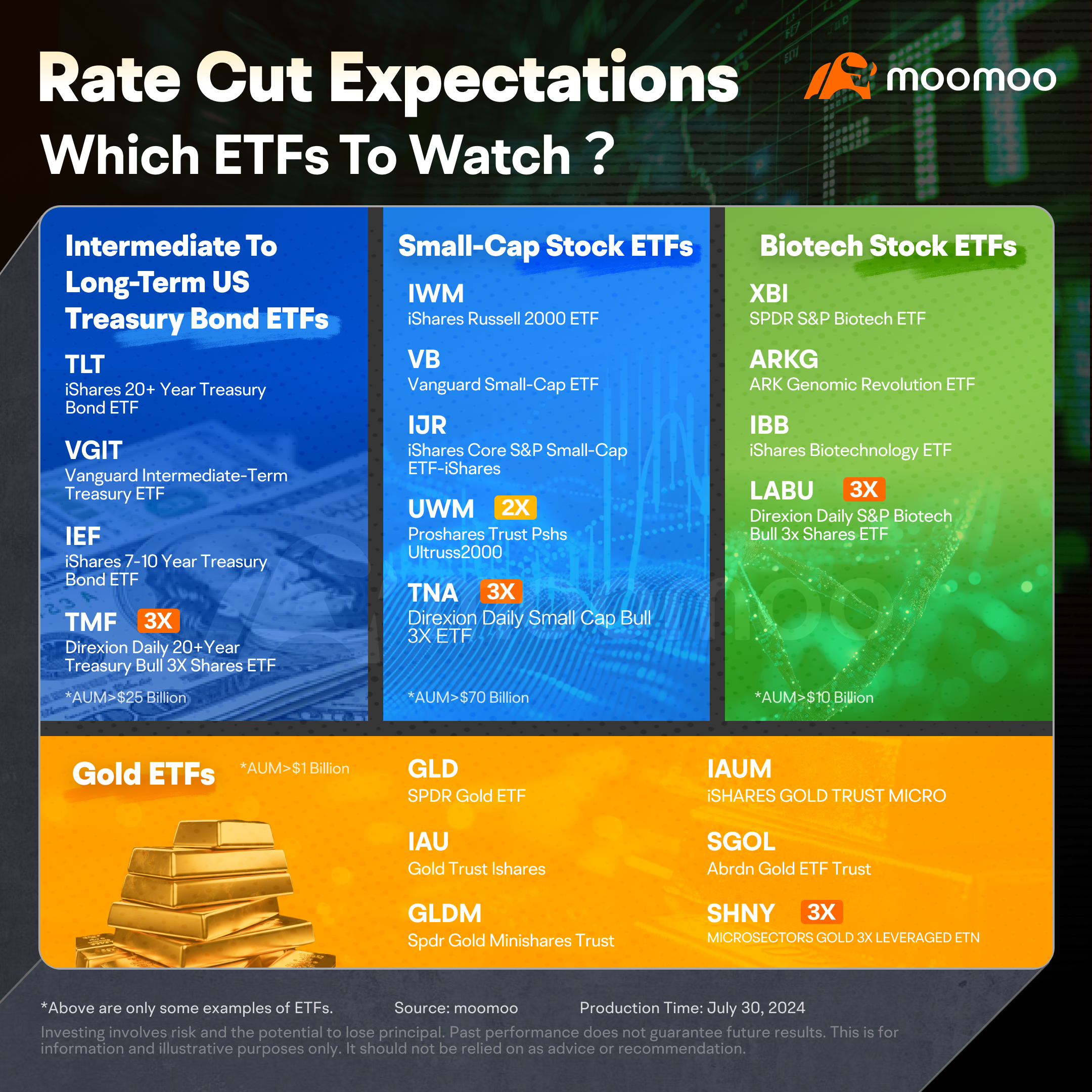

ETFs to Watch

As the Fed rate cut draws near, market trading themes have rotated. Generally speaking, small-cap stocks and biotech companies with high financing needs and sensitivity to interest rates are expected to benefit the most. Betting on these assets through ETFs is a good choice.

Treasury Bond ETFs

The continued rise in rate cut expectations has driven down overall US bond yields. According to Bloomberg data, US Treasuries have risen for three consecutive months, marking the longest rally in three years. The recent surge has pushed up a key indicator of US bonds, the Bloomberg US Treasury Bond Index, up 1.3% this month, and increased its return since the end of April to around 3.9%.

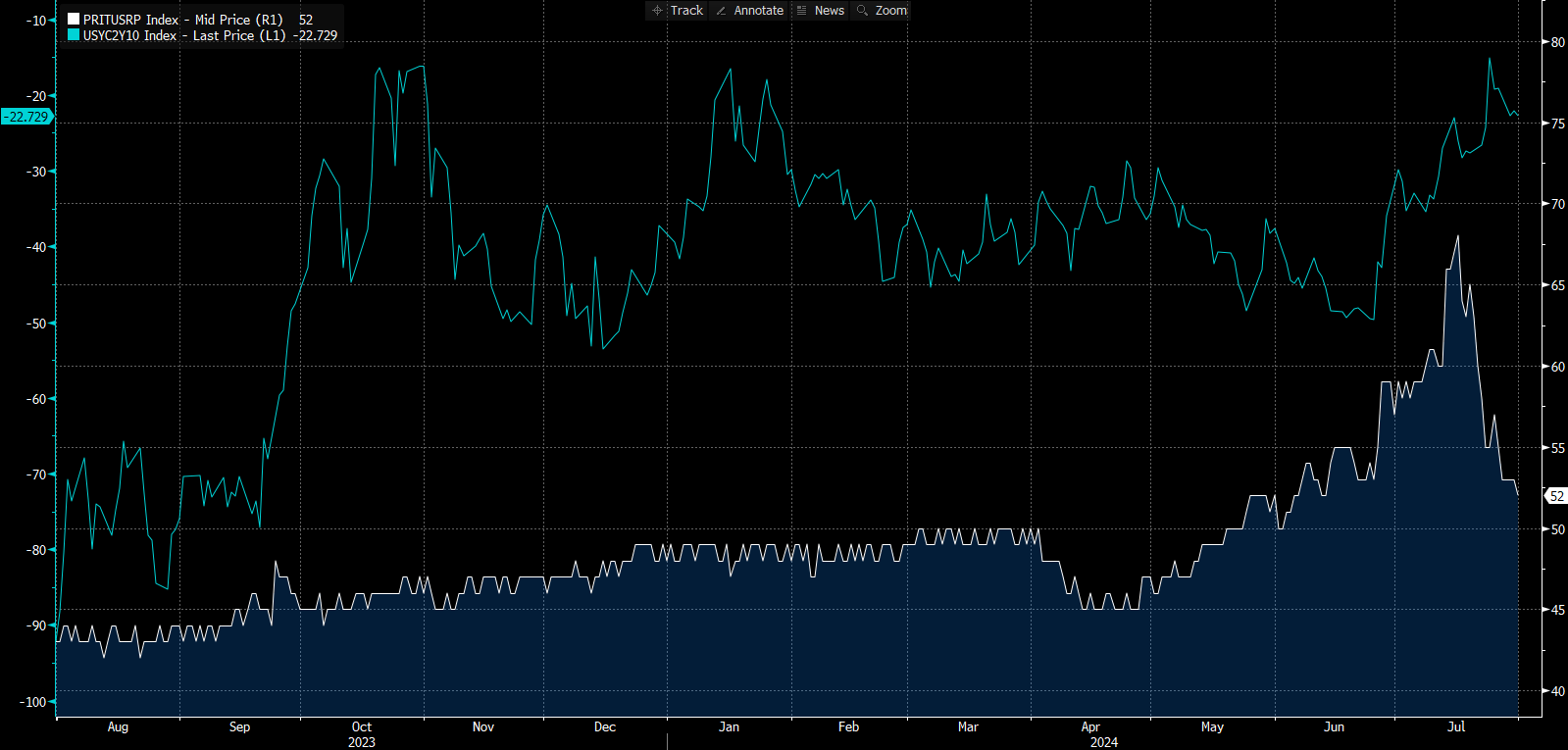

As of July 30th, $U.S. 2-Year Treasury Notes Yield (US2Y.BD)$, which is more sensitive to monetary policy changes, fell 39.7 bps in July, while $U.S. 10-Year Treasury Notes Yield (US10Y.BD)$ declined 25.5 bps.

Short-term rates mainly reflect changes in rate cut expectations, while the 10-year US bond rate is also affected by Trump's policies. Trump's policies advocate for tax cuts, tariffs on imports, tightening of immigration policies, and boosting domestic manufacturing, which help stimulate domestic demand, increase long-term inflation expectations, and limit the decline in long-term bond yields.

The decline in long-term rates is not as significant as that of short-term rates, and the US bond yield curve is significantly steep. Last Wednesday, affected by safe-haven sentiment, the price of the 2-year US Treasury bond rose, and the yield fell to a more than five-month low. The yield spread between the 2-year and 10-year US Treasury bonds narrowed to 9 bps, the narrowest record since July 2022. The steepening of the US bond yield curve (buying short-term bonds, selling long-term bonds) has become a relatively certain direction for investors.

Considering that long-term treasury bonds have longer durations than short-term government bonds, buying long-term treasury bonds may bring more returns to investors.

UBS Wealth Management published a report that predicts that the 10-year US Treasury bond yield will fall to 3.5% by mid-2025. However, the bank also acknowledges that this view is risky, as the volatility of term premiums will increase due to uncertainty in US elections and the fragile fiscal situation of the US government.

In July, $iShares 20+ Year Treasury Bond ETF (TLT.US)$ , $Vanguard Intermediate-Term Treasury ETF (VGIT.US)$, $iShares 7-10 Year Treasury Bond ETF (IEF.US)$ rose 2.58%, 1.79%, 2.15% respectively, and $Direxion Daily 20+ Year Treasury Bull 3X Shares ETF (TMF.US)$ rose 6.12% .

Small-Cap and Biotech ETFs Stocks

Small-cap companies generally have higher leverage and are more likely to finance through floating rate debt, making them more sensitive to interest rates compared to large-cap stocks.

In recent weeks, the US stock market has witnessed the "great rotation" with tech stocks, led by the "Mag 7," underperforming while small-caps, led by $Russell 2000 Index (.RUT.US)$, experience a strong rebound. Since July, the Russell 2000, representing small-caps, has risen 9.54%, while $S&P 500 Index (.SPX.US)$ has fallen 0.44%.

Tom Lee, co-founder of Fundstrat and known as the 'Wall Street wizard', stated that if history is any indication, focusing on small-cap stocks may see a growth of 15% or more in August. Lee previously predicted that the rebound of the Russell 2000 index would last about 10 weeks and reach a final increase of 40% beginning in August.

However, some analysts are cautious about small-cap stocks.

Lisa Shalett, Chief Investment Officer at Morgan Stanley Wealth Management, warned against chasing small-cap stocks as their upward trend may not be sustainable. The lagging effects of rate cuts and the large number of unprofitable companies in small-cap stock indices make them lack favorable factors. The profitability issues of this group are unlikely to be resolved by a 75 basis point rate cut. The prospect of a Republican victory in the November election may boost small-cap stocks, but this trend is expected to be short-lived.

Small-cap ETFs to watch include $iShares Russell 2000 ETF (IWM.US)$, $Vanguard Small-Cap ETF (VB.US)$, $iShares Core S&P Small-Cap ETF (IJR.US)$, and $Proshares Trust Pshs Ultruss2000 (UWM.US)$.

In addition, the lower financing costs brought by rate cuts are beneficial to biotech companies that require large R&D investments. The S&P Biotechnology Select Industry Index has risen 6.71% since July and 10.86% year-to-date.

Biotech ETFs to watch include $SPDR S&P Biotech ETF (XBI.US)$, $ARK Genomic Revolution ETF (ARKG.US)$, which invests in companies in cross-industry fields such as genomics, gene editing, and synthetic biology, and $iShares Biotechnology ETF (IBB.US)$. In addition, there is also $Direxion Daily S&P Biotech Bull 3x Shares ETF (LABU.US)$ suitable for short-term and intraday traders.

Gold ETFs

Earlier this month, $Gold Futures(DEC4) (GCmain.US)$ climbed to a historic high of $2,488. Gold has risen more than 18% this year. The Fed's rate cuts, continued gold purchases by central banks around the world, ad heightened geopolitical tensions have boosted the appeal of gold as a safe-haven asset, pushing up global gold prices.

Analysts at Goldman Sachs released a report stating that China's gold demand is currently showing periodic weakness due to the high price sensitivity of Chinese consumers and recent price surges. However, structural changes have kept China's structural gold demand relatively stable. The report predicts that gold prices will reach $2,700 by 2025, about 11% higher than current gold prices.

In a research report on July 18, Morgan Stanley stated that the support for gold prices in the financial markets is gradually emerging, and gold ETF holdings have increased since late May. Against the backdrop of rate cuts boosting gold prices, it is expected that gold prices will rise to $2,650/ounce in the fourth quarter of this year.

Gold ETFs that investors can choose from include the world's largest gold ETF $SPDR Gold ETF (GLD.US)$, $Gold Trust Ishares (IAU.US)$ and $Spdr Gold Minishares Trust (GLDM.US)$ issued by BlackRock, $ISHARES GOLD TRUST MICRO (IAUM.US)$, $Abrdn Gold ETF Trust (SGOL.US)$, and $MICROSECTORS GOLD 3X LEVERAGED ETN (SHNY.US)$.

For more information about gold, from upstream to midstream and downstream, along with insights on related stocks, check out "Industrial Chain" feature on moomoo>

7月の利上げの結果を、東部時間の午後2時に発表する予定であると、連邦準備制度が発表された。CME FedWatch Toolによると、市場は9月の利下げを100%予測しており、年間で3回の利下げが予想されているため、グローバル市場はこの発表に注意を払っている。

ブラックロックのThematic Strategy責任者であるケイト・ムーアは、月曜日に「米国大統領選挙の前に特に慎重になりたい」と述べ、米国連邦準備制度理事会は今後困難な決定を迫られると予想しており、ブラックロックは、今年9月に利下げがあり、3回に及ぶ利下げを予想しており、来年上半期には1回を予想しています。これは同社が将来的にインフレに対する下向きの圧力に直面することを予想しているためです。

注目すべき ETF

Fed 利下げが迫る中、市場のトレーディングテーマは変化しました。一般的には、高い資金調達ニーズと金利感受性の高い小型株式及びバイオテクノロジー企業が最も恩恵を受けると予想されています。これらの資産に ETF を通じて投資することは良い選択です。

国債 ETF

利下げ期待の継続的な上昇は、全米国債利回りを圧迫しています。ブルームバーグのデータによると、米国国債は3か月連続で上昇し、3年ぶりの最長ラリーを記録しました。最近の急騰により、米国債の主要な指標であるブルームバーグ・US国債指数は今月1.3%上昇し、4月末以来のリターンは約3.9%増加しました。

7月30日現在、利下げ期待に感度が高い10年国債の利回りは7月に39.7 bps下落し、短期国債利回りは25.5 bp下落しました。 $米国債2年 (US2Y.BD)$米国 10 年国債利回り(US10Y.BD) は、25.5 bps 下落しました。 $米国債10年 (US10Y.BD)$ $20 年以上米国国債 ETF-iShares(TLt.US)$、$中期国債 ETF-Vanguard(VGIt.US)$、$米国国債 7-10 年 ETF-iShares(IEF.US)$ は、それぞれ 2.58%、1.79%、2.15% 上昇し、

長期国債は短期国債よりも長い期間の持続が必要であり、投資家により多くの利益をもたらすことがあります。短期利回りは主に利下げ期待に反応する一方、10年債券利回りはトランプ政権の政策にも影響を受けます。

長期債券利回りの下落は短期的なものほど大きくはなく、米国債利回り曲線は大幅に勾配が険しい状態にあります。先週水曜日、安全資産需要の影響を受け、2年債は上昇し、5か月ぶりの利回り低下を記録しました。2年債と10年債の利回り差は9ベーシスポイントに縮小し、2022年7月以来の最小記録となりました。米国債利回り曲線の勾配険し化(短期債券の買いオーダー、長期債券の売りオーダー)は、投資家にとって比較的確実な方向性となっています。

長期国債は短期国債よりも期間が長いため、投資家により多くの利益をもたらすことがあります。

UBSウェルスマネジメントは、2025年中ごろに10年国債利回りが3.5%に下落すると予測しています。ただし、同行は米国選挙の不確実性や米国政府の脆弱な財政状況などの不確定要素により、収益率プレミアムの変動が増加すると認めています。

$3 倍上昇 20 年以上国債 ETF-Direxion(TMF.US)$ は、6.12% 上昇しました。 $iシェアーズ 米国国債 20年超 ETF (TLT.US)$ , $バンガード・米国中期国債ETF (VGIT.US)$, $iシェアーズ 米国国債 7-10年 ETF (IEF.US)$ それぞれ2.58%、1.79%、2.15%上昇し、$Direxion デイリー 20年超米国債 ブル3倍 ETF (TMF.US)$ 6.12%増加した。

Small-CapおよびバイオテクノロジーETFの株式

一般的に、小型株はより高いレバレッジを持ち、浮動金利債務を介して資金調達を行う傾向があり、大型株に比べて金利の影響を受けやすいです。

最近の米国株式市場は、テック企業を中心とする「Mag 7」が低迷する中、「ラッセル2000」などの小型株が強い反発を見せ、米国株市場は「グレート・ローテーション」と呼ばれる状況となっています。7月以降、「ラッセル2000」は9.54%上昇しており、S&P500は0.44%下落しています。 $Russell 2000 Index (.RUT.US)$ラッセル2000 $S&P 500 Index (.SPX.US)$ S&P500

ファンドストラットの共同創設者であり、通称「ウォールストリートの魔術師」として知られるトム・リーは、「小型株に注目することが15%以上の成長をもたらす可能性がある」と述べ、7月以降、ラッセル2000指数が反発すると予測しています。リー氏は以前に、ラッセル2000指数の回復は約10週間続き、8月から40%以上回復すると予想しています。

しかし、いくつかのアナリストは、小型株については慎重な見方をしています。

モルガンスタンレー・ウェルスマネジメントの最高投資責任者であるLisa Shalett氏は、小型株式に追いかけることを警告し、彼らの上昇トレンドが持続しない可能性があると述べました。利下げの遅れた影響と小型株指数に含まれる利益を上げていない企業の多数は、彼らが好ましい要因を欠いていることを示しています。このグループの収益性の問題は、75ベーシスポイントの利下げによって解決されることはないでしょう。共和党の11月の選挙勝利の見通しが小型株式を後押しするかもしれませんが、この傾向は短期間で終わると予想されています。

注目すべき小型株ETFには、 $iシェアーズ ラッセル 2000 ETF (IWM.US)$, $バンガード・スモールキャップETF (VB.US)$, $iシェアーズ コア S&P 小型株 ETF (IJR.US)$、および$Proshares Trust Pshs Ultruss2000 (UWM.US)$.

さらに、利下げに伴って低下した資金調達コストは、大きなR&D投資を必要とするバイオテクノロジー企業に利益をもたらしています。S&Pバイオテクノロジー選択業種指数は7月以来6.71%、今年初めから10.86%上昇しました。

注目のバイオテクノロジーETFには、 $SPDR S&P Biotech ETF (XBI.US)$, $ARK Genomic Revolution ETF (ARKG.US)$は、ゲノム、遺伝子編集、合成生物学などの業種を横断する企業に投資をしています。 $iシェアーズ バイオテクノロジー ETF (IBB.US)$もあります。 $Direxion デイリー S&P バイオテック株 ブル3倍 ETF (LABU.US)$

ゴールドETF

今月初め、金は2,488ドルの歴史的な高値を記録しました。金は今年18%以上上昇しています。利下げ、世界中の中央銀行による金の買い入れの継続、そして高まる地政学的な緊張が、金を安全な避難資産としての魅力を高め、グローバルな金の価格を押し上げています。 $金先物(2412) (GCmain.US)$ ゴールドマンサックスグループのアナリストは、中国の金の需要は、中国の消費者の高い価格感度と最近の価格上昇の影響で定期的に弱含みが見られると報告しました。ただし、構造的変化が中国の構造的金需要を比較的安定させています。報告書は、金価格が2025年までに現在の金価格より11%上昇する、2,700ドルに達すると予想しています。

モルガンスタンレーは7月18日の調査レポートで、金価格のレジスタンスが金融市場で徐々に出てきていると述べています。利下げが金価格を押し上げる背景の中、今年第4四半期に金価格がオンスあたり2,650ドルに上昇することが予想されています。

モルガンスタンレーは7月18日の調査報告書で、金融市場での金価格のサポートが徐々に現れており、金ETFの所有量が5月末以降増加していると述べています。利下げが金価格を押し上げる背景に対し、今年第4四半期に金価格が1オンス2,650ドルまで上昇すると予想されています。

投資家が選択できるゴールドETFには、世界最大のゴールドETF $SPDR ゴールド・シェア (GLD.US)$, $iシェアーズ ゴールド・トラスト (IAU.US)$ と $SPDR ゴールド・ミニシェアーズ・トラスト (GLDM.US)$ はブラックロックが発行しています。 $ISHARES GOLD TRUST MICRO (IAUM.US)$, $Abrdn Gold ETF Trust (SGOL.US)$、および$MICROSECTORS GOLD 3X LEVERAGED ETN (SHNY.US)$.

上流から中流、下流まで金に関する詳細情報と、関連する株式についての洞察を得るには、「工業チェーン」の機能をmoomooでチェックしてください。産業チェーン" moomoo の機能>