現在の市場供給の持続的な増加、十分なオフィス需要の相対的な不足、企業オフィス様式のより柔軟で多様化した転換など、多くの要因の影響のために、近年、商業用オフィスビルの運営は大きなプレッシャーに直面しています。業界が不確実な発展に直面している中、多くの企業が優れた運営能力を通じて、逆流而上を証明しています。

8月14日、cmc reitは2024年ミッドタームの成績を公表し、資金収益は2.66億元で、前年比11.9%増加し、物件収益の純額は2.01億元で、前年比12.5%増加し、各資金単位あたりの配当は0.06香港ドルで、前年同期の0.045香港ドルに対して26.3%増加しました。

1、健全な経営、優質な資産が成長の強靭性を示します。

財務報告書から、今回の財務報告書の中心的なハイライトは、会社の各資金単位あたりの配当金が大幅に増加したということでした。これは、积极的なシグナルを向けており、cmc reitの健全な経営状態と良好な利益見通しを示しています。

安定した収益を求める投資家にとって、高い配当金は重要な魅力的な要因であり、この傾向は、さらにcmc reitの市場での魅力を高めるでしょう。

安定した収益を求める投資家にとって、高い配当金は重要な魅力的な要因であり、この傾向は、さらにcmc reitの市場での魅力を高めるでしょう。

たしかに、配当の増加は通常、会社の健全な財務基盤の上で確立されるものですが、cmc reitのミッドタームの成績表は、これを強力に証明しています。

具体的には、会社の収入は、物件ポートフォリオの収入に主に依存しており、多数の資産の運営は堅調です。

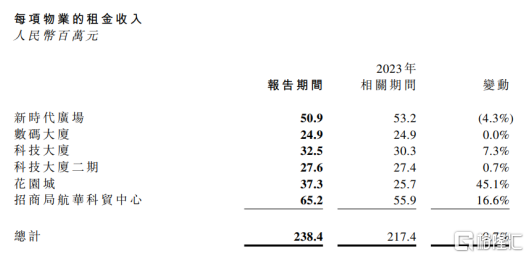

報告期間中、同社の物件家賃収入は2.38億元に達し、前年比で大幅に9.7%増加しました。

(引用元:企業発表)

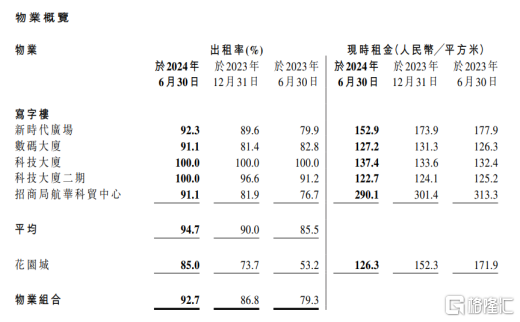

各物件の貸出率も顕著な成長を示しました。上半期において同社の全物件ポートフォリオの貸出率は、86.8%から92.7%に上昇し、2023年末比で5.9%ポイントも上昇しました。オフィスビルの平均貸出率は94.7%に上昇し、4.7ポイントの増加率に達しました。

(引用元:企業発表)

具体的には、テクノロジー・ビルおよびテクノロジー・ビル2は満室状態で、他の3つのオフィスビルの貸出率も明らかに向上しました。数码大厦の貸出率は9.7ポイント上昇して91.1%になり、招商局航华科贸中心の貸出率は9.2ポイント上昇して91.1%になりました。花园城は改装後、貸出率が73.7%から11.3ポイント大幅に上昇して85.0%まで上昇しました。

外部環境が複雑であっても、cmc reitのさまざまな経営データから、彼らの健全な経営の状況が明らかになっています。

また、この成果は、同社の良好な運営能力とも切り離せません。

一方、オフィスビル市場が激戦区であり、全体的な圧力が高い中、cmc reitは相対的に柔軟な戦略を採用し、適切な賃料を調整してテナントを引き付け、維持することで、高い貸出率と資産流動性を維持しています。この戦略は、短期的には収入に影響を与える可能性がありますが、長期的には、会社のキャッシュフローと市場地位を安定させるのに役立ちます。

また、彼らは、テナントの構成の最適化、サービス品質の向上、および施設のアップグレードなどの措置により、資産の魅力と競争力を高めました。テナントの構成に関しては、彼らは技術、医療などの高い成長ポテンシャルを持つ業界を引き込むことに重点を置いています。これらの業界の安定性と成長性は、会社にとって、より信頼できる家賃収入源を提供することになります。

具体的には、テクノロジー大厦2期と数码大师の場合、それぞれ50%と38%の比率でテクノロジーと情報技術のテナントを持っています。テクノロジー大厦のテナントは健康関連産業ですが、貸出率は100%維持しており、家賃も着実に向上しており、2024年6月30日の貸出単価は137.4元/平方メートルに達しており、3.8元/平方メートルの上昇率になっています。

(引用元:企業発表)

さらに、施設の改装とアップグレードにより、同社の経営に新たなステップを踏むための重要なドライバーになっています。

花园城プロジェクトを見てみると、2023年末に閉鎖型分区装飾が完成し、2024年には営業をオープンして積極的な賃貸戦略を採用しより魅力的な賃貸単価を提供し、良好な影響をもたらしました。上半期には、貸出率が急速に11.3%上昇し、新しいテナントが参入したことにより、花园城はその商業活力を高めるだけでなく、将来の運営にも堅実な基盤を築きました。

健全な運営能力に加えて、同社の資産品質の優位性もcmc reitの穏健な発展を重要に支援しています。

これらの資産は、一級都市の中心の商業地区に分布しており、これらの地区は通常、高い経済活力と市場需要を持っており、資産の価値を保ち、増やすための堅固な基盤を提供しています。市場の波動が資産価値の下落をもたらすリスクを回避するために、実際に、最近の不利な市場環境下でも、同社のプロパティ評価は安定しており、市場の圧力に耐える能力が高いことを示しています。

(引用元:企業発表)

また、招商局商業房托は、2023年にローン交換を通じて融資コストを大幅に削減することで、多様な要因によって付加価値が高まっています。この戦略により、同社の財務負担が軽減され、不確かな市場環境におけるリスク耐性が向上しました。4月には、中国証規委員会と香港証規委員会が共同声明を発表し、不動産投資信託基金(REITs)を深セン・香港ストックコネクトに導入することを明らかにしました。市場のトッププレーヤーである招商局商業房托が関係政策について判断すると、招商局商業房托は直接的な受益者となる可能性があり、さらに多くの投資家を引き付け、評価を修復し、再評価を受ける可能性があります。

2.多様な要因による推進、価値向上に貢献 招商局商業房托の前途には、多数の潜在的な推進要因があります。まず、政策面においては、経済復興を支援する包括的な政策の下で、経済の回復を促進するとともに、招商局商業房托の事業にとって、良好な外部環境を提供しています。同時に、資本市場の深化改革は、房地産投資信託基金(REITs)に新たなチャンスを提供しました。TOP房產基金管理ホルダー有限公司が相場を牽引し、関連する政策が発表された場合、招商局商業房托は低リスクで安定した利益と優れた資產を特長とする投資商品の一つとして、より多くの投資家の関心を引く可能性があります。

次に、現在の米国の経済指標が過去の利上げサイクル開始時と同じ水準を示し、施策が展開されているため、利上げサイクルもそろそろ終わりに近づいています。このような状況は、市場波動の低い安定した収益、良質な資産を特長とする房産信託基金にとって上昇の機会を提供すると予想されます。港股市場がさらに上昇するにつれ、招商局商業房托のような投資商品は、多くの投資家の注目を集めることになるでしょう。

最後に、招商局商業房托の基本的な面に戻ります。同社の主要不動産資産は、一級都市の中心の商業地区に位置し、地元の消費者と密接な関係があります。下半期の政策効果が明らかになると、オフィスと消費の需要が持続的に増加し、同社の業績の成長に貢献することが期待されます。特に、招商局商業房托は、プロパティの改装とアップグレードにおいて、さらなるポテンシャルがあるとされています。

これに加えて、香港等ストックコネクトにREITsが導入されることにより、招商局商業房托は直接的な受益者となる可能性があります。加えて、同社は、中心地での立地が良好なことから、現在では、連結高速道路の拡張や鉄道の新線開業、含税価格、サービス料などを見直した取引条件により、競合他社に比べて入居客からの要請が多い状況にあります。

今後、招商局商業房托は、市場の変動や追加費用の発生に対応し、運営の効率と業務の質の向上に努めていくことが期待されます。

利上げがある場合米国を含む日本の港株市場にとって大きな利上げが期待され、招商局商業房托の業績がより良くなることが期待されます。

以上のような理由から、招商局商業房托は、市場の少ない変動性と高い収益から、多くの投資家にとって魅力的な投資商品になりうるでしょう。

招商局商業房托は、健康的な財務状況を維持し、市場の不確実性に対応するための十分な準備を行っています。

同社は、策略的に資産を運営し、消費者の需要と直接関係のある不動産資産を所有しており、市場環境の変化に最適な状態に立ち寄っています。

同社は、不動産投資信託基金(REITs)事業に取り組んでおり、より多くの人に利用されるようになり、現在の利益が増加することが期待されています。

同社は、交通インフラの整備に取り組んでおり、拡張路線や最適化された交通アクセスを通じて顧客数を増加させ、業績を改善しました。

3. 結語

最近のRwits製品の公開は、その市場の強い需要を反映したものであり、REITS月額補充募集の倍率は新記録を打ち立てました。

目下、経済復興を促進し、消費活性化政策のおかげで、経済情勢は改善されつつあります。同時に、米国の利上げサイクルが終了することが期待されており、このような背景から、低波動性の安定型房産信託基金は上昇の機会を持っています。

招商局商業房托は、運営面において安定性を持続し、市場注目の的となる可能性が高く、価値提升の新しいチャンスを迎えることができるでしょう。

对于寻求稳定收益的投资者来说,较高的分派是重要的吸引因素,这一提升趋势显然也将进一步增强公司在市场的吸引力。

对于寻求稳定收益的投资者来说,较高的分派是重要的吸引因素,这一提升趋势显然也将进一步增强公司在市场的吸引力。