期待の「向下」管理

アメリカ連邦準備制度理事会はまだ利下げを開始していませんが、金融株は早くも下落しています。

現地時間の火曜日、アメリカの株式市場の金融株が一斉に暴落し、jpモルガンチェースがダウ・ジョーンズ平均株価の構成銘柄をリードして下落しました。

jpモルガンチェースの株価は5.19%下落し、一時は約7%下落し、2020年6月以来の最大の下落幅を記録しました。

jpモルガンチェースの株価は5.19%下落し、一時は約7%下落し、2020年6月以来の最大の下落幅を記録しました。

24銀行を含むkbw nasdaq bank indexは約1.9%下落し、ゴールドマンサックスグループは4.39%下落し、クレジットカードローン会社のCapital One Financialは3.23%下落し、シティグループは2.67%下落しました。

最新のニュースでは、jpモルガンチェースは投資家が来年の収益を過度に楽観視していると警告しています。

同時に、利下げが間もなく始まり、銀行の健全性や融資の利益率が高い「黄金時代」が終わることへの懸念が市場の焦点となっています。

降息の影響を受けています

金融株にとって、金利の動向は非常に重要です

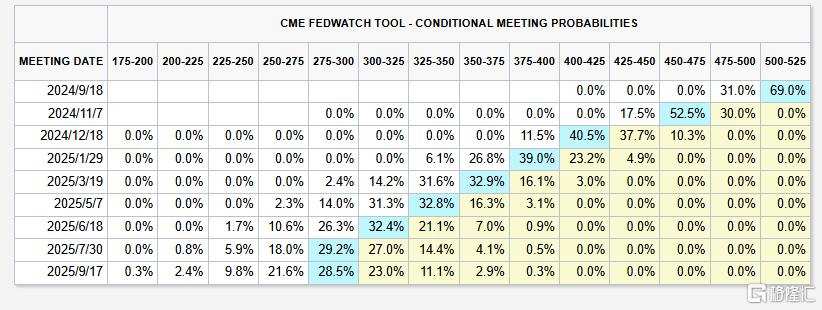

現在、連邦準備制度理事会(FRB)は利下げサイクルを開始する予定です。市場では、FRBが今月のミーティングで少なくとも25ベーシスポイントの利下げを行い、連邦基金利率を5.25%-5.5%から5%-5.25%に引き下げると予測されています

JPモルガンチェースのCEOダニエル・ピントは最新の発言で、アナリストは来年の支出と純利息収入(NII:銀行の資産収入と債務支払いの差)について過度に楽観的な予測をしていると述べました

昨年、利上げの影響を受けて、アメリカの四大銀行のNIIは史上最高水準まで急上昇しました

ただし、最近の数ヶ月間、JPモルガンチェースのCEOであるジェイミー・ダイモンを含む経営陣は株主に対して風向きがいつまで続くわけではないと警告しており、市場の利益期待は過剰だとしています

ピントによれば、現在、将来の数ヶ月間で連邦準備制度理事会が利下げを行うとの予想があるため、NIIは減少しており、アナリストの現在のNIIの予測は「かなり不合理」であると述べました

その他から述べた:“アナリストの普遍的な見解は、2025年までにNIIが150億ドル減少し、915億ドルから900億ドルに減少するというものです。これは利下げの期待が250ベーシスポイント下がったことを考えるとあまり妥当ではないと思います。ですので、私はこの数字がもっと低いと考えています。”

Pinto氏は述べた:“明らかに、利下げに伴い預金の再価格へのプレッシャーが軽減されるでしょう。しかし、お分かりの通り、私たちは資産に非常に敏感です。”

彼は予測し、jpモルガンチェースの三半期の投資銀行業務収入が約15%増加する見込みであり、取引業務収入は横ばいもしくは約2%の増加にとどまるだろう。

期待の「向下」管理

注意すべきは、jpモルガンチェースが警告を発している唯一のウォールストリートの投資銀行ではないということです。

月曜日、ゴールドマンサックスグループの最高経営責任者であるDavid Solomon氏が投資家に警告し、同社の取引業務収入が三半期に約10%減少すると述べています。

Solomon氏はまた、消費者銀行業務からの撤退が継続しているため、同社の三半期の収益も4億ドルの損失を被り、収益の減少は固定収入、ベンチマーク、大宗商品取引収入の減少に帰すると述べています。

さらに、シティグループの最高財務責任者も警告しており、三半期の取引収入が約4%減少する見通しであると述べています。

資本要求は半分に減少しました。

同時に、アメリカの監督機関は銀行の資本規制の提案を改訂しています。

連邦準備制度理事会(FRB)の監督副議長であるMichael Barrは、提案されている改訂では、アメリカの8大銀行に対する監督機関の計画に対する資本要件を19%から約半分減少させる予定です。

シティグループ、バンクオブアメリカ、jpモルガンチェースを含む大手銀行は、金融危機に対応するために9%の資本要求増加に直面することになります。

バールは、この規制に拘束される他の大手銀行は、約3%~4%の資本要求増加に直面することになると述べました。

これに対して、上院の民主党議員であるエリザベス・ウォーレンは、これらの措置は銀行に対してあまりにも多くの優遇を与えていると批判しました。

修正された銀行の資本基準は将来の金融危機のリスクを増加させ、納税者に救済責任を負わせます。数年にわたる不要な遅延の後、連邦準備制度理事会は金融システムの安全性を強化するどころか、大手銀行のトップマネージャーの陳情に屈してしまいました。