ゴールドマンサックスグループは2025年までに金価が1オンスあたり2700ドルに上昇する目標を維持し、金価の上昇が始まったばかりであると述べています。これは、グローバル中央銀行が黄金を継続的に購入しているためであり、米連邦準備制度は利下げが西洋資本を再びgold etfに流入させることが促進され、黄金は地政学的な衝突に対処するための重要なヘッジ価値を提供しています。

資金がgold etfおよびsilver etfに継続して流入する中、これら2つの主要な貴金属には今後も大きな上昇余地があります。

ゴールドマンサックスグループのアナリストRobert Quinn氏とそのチームは最近、金価の上昇が始まったばかりであり、goldの見通しを維持し、2025年までに1オンスあたり2700ドルに上昇する目標を繰り返しました。その理由は次の三つです。それは、グローバル中央銀行が黄金を継続的に購入しているためであり、米連邦準備制度は利下げが西洋資本を再びgold etfに流入させることが促進され、黄金は地政学的な衝突に対処するための重要なヘッジ価値を提供しています。

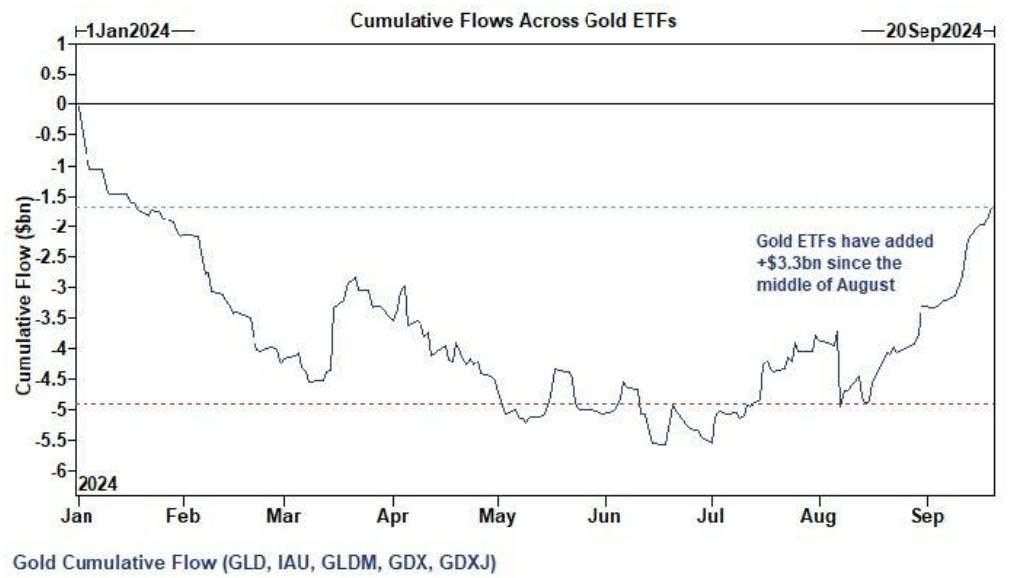

過去1ヶ月間、金ETFへの資金流入は33億ドルに達し、GLDおよびIAUには流出はなかった。ゴールドマンサックスETF取引デスクは週次報告の中で次のように述べています。

過去1ヶ月間、金ETFへの資金流入は33億ドルに達し、GLDおよびIAUには流出はなかった。ゴールドマンサックスETF取引デスクは週次報告の中で次のように述べています。

「最新の情報によると、GLD、GLDM、IAUなどのETFを通じて現物goldへの投資需要が高まり、それに伴いgold鉱業株(例:GDX)への需要も増加しています。

ゴールドマンサックスグループはさらに、最近、silverについて、多くのヘッジファンドがロングポジションを増やしており、現時点の先物の構造は市場が本当に緊張していないことを示唆していますが、売り手とショートポジションが放出できる実物のsilver量は限られており、価格が一定水準まで下落すると、silverも急速に上昇するでしょう。silverのボラティリティがgoldを大きく上回っているため、今後1年間でsilverがgoldを大幅に上回ることも不思議ではありません。

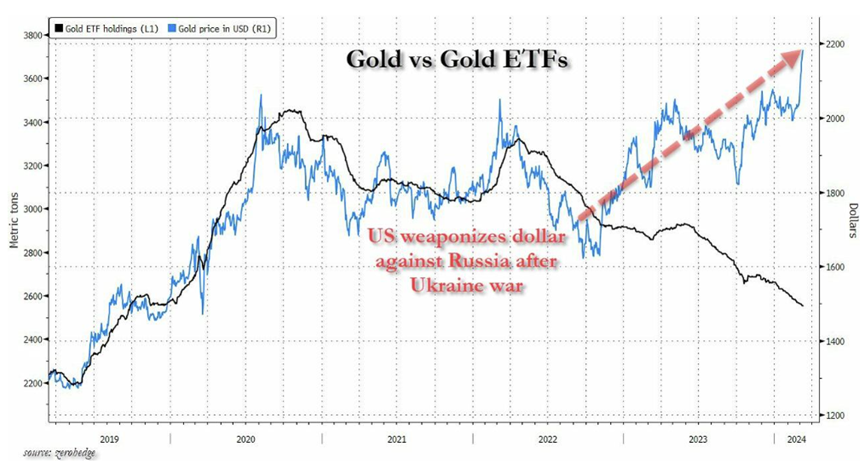

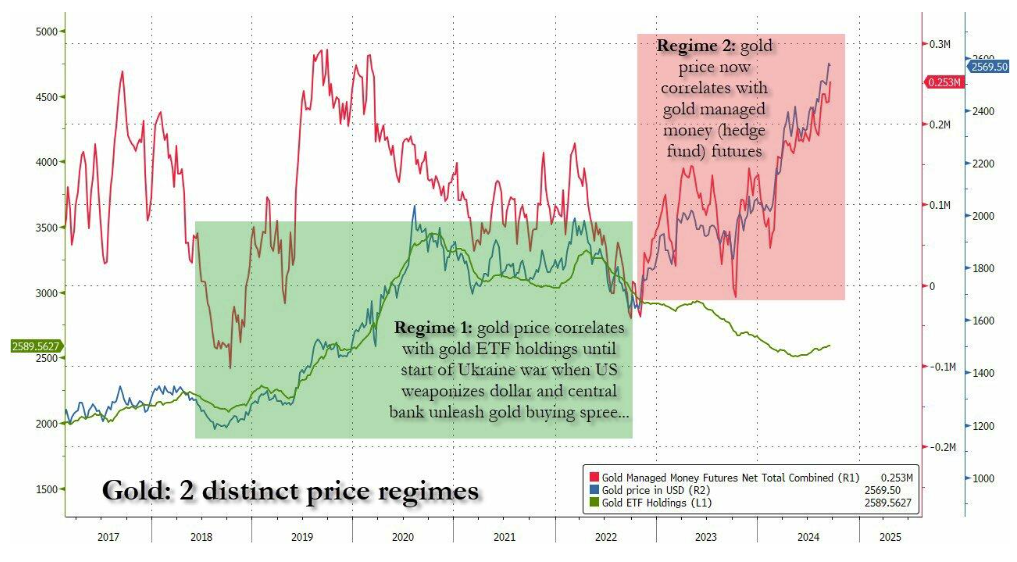

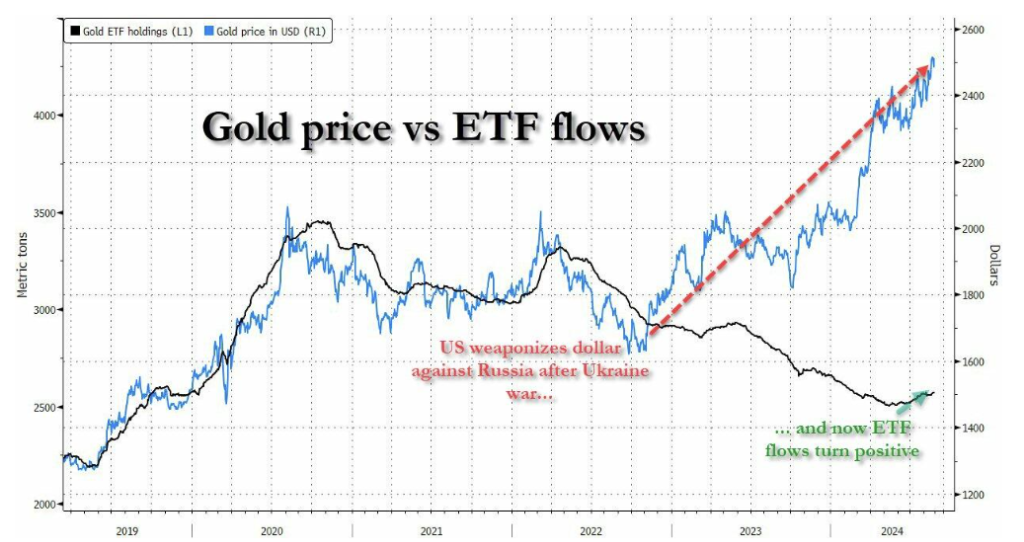

歴史的には、米国のgold etfへの資金流入は金価と対応してきましたが、2022年のロシアウクライナ紛争時にその関係は逆転しました。gold価格は大幅に上昇しましたが、gold etf価格は持続的に下落し、両者の明らかな逆転が起こりました。

数ヶ月後、goldの価格は第2段階に入り、ヘッジファンドのnet gold管理先物保有が密接に関連しています。多くの中央銀行は黄金の購入情報を秘密にしていますが、ヘッジファンドは「非公開」の中央銀行情報を収集および取引できるため、彼らは中央銀行のgold購入のバロメーターおよびリアルタイムの指標になっています。

金価はさらに急騰するでしょう

前述のとおり、goldの取引量は絶えず増加しており、世界中の中央銀行が引き続きgoldを購入しています。2022年半ば以降、中央銀行のgold購入額は3倍に増加しました。この構造的なトレンドは続くでしょう。アナリストTyler Durdenは、金は毎日新高値を更新するのは当然のことだと述べています。

そしてこれはまだ序章に過ぎません。金価が急騰する別の理由は、米連邦準備制度が最近行った「再調整」です。パウエルは緩和サイクルを開始し、市場の予想を上回る50ベーシスポイントの大幅利下げを行い、その結果価格は急騰しました。オランダ共同銀行のアナリストBenjamin Pictonは述べています:

金曜日にgold価格は史上最高値を記録し、終値は2600米ドル/トロイオンスを大幅に超えています。goldの上昇トレンドは止められないばかりか、新高値を記録する頻度も増加しています。これは驚くに値しません。経済が力強い、インフレが目標を上回り、連邦政府が赤字を計上している状況で、米連邦準備制度が予想を超えて大幅利下げを行い、緩和サイクルを開始したからです。

中央銀行の大規模な購入に加えて、goldのヘッジ特性も最近注目を浴びています。goldはポートフォリオに重要なヘッジ価値を提供し、関税、米国政府の債務懸念、米国の景気後退リスクなどの地政学的な影響に備えるために使用されています。2015年以来、goldは140%上昇しています。

基本面以外に、金価格を押し上げるより緊急な要因があります-世界中の中央銀行やヘッジファンドが金を猛烈に買い支え、ウクライナ紛争前の金上昇の最大ドライバーであるETFも、今戦いに加わります! ETFの保有量は、連邦準備制度が利下げを行った後に徐々に増加するため、この上昇はまだ完全には価格に織り込まれていません。

前述の通り、過去2年間、金価格は上昇し、gold etfの保有銘柄が減少し、過去2年間の金の勢いある反発ではほとんど見られませんでした。しかし、今年に入り、金価格が歴史的な高値に達すると、ETFへの資金流入はプラスに転じました。

silverも上昇しており、将来1年間でgoldを凌駕する可能性があります

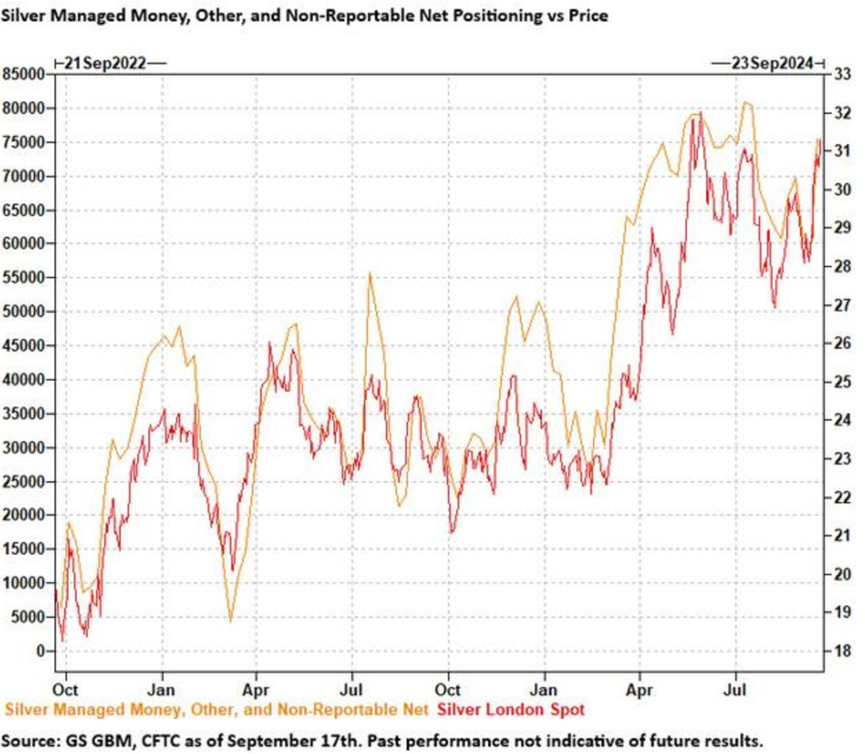

Quinn氏によると、gold etfの上昇とともに、silverの保有銘柄多く(過去2年間silver価格に重要な影響を与えてきました)が急増しています。Quinn氏は、silver市場に以下の特徴を観察しています:

9月のcomex会議前に、silver futuresの投機的ポジションが急増しました。ゴールドマンサックスグループは、9月17日から9月20日までにsilverファンドと非報告された純多方向が26億ドル増加し、価格は8%上昇しました。これは過去5年間で2番目の大幅な増加で、新規多方向が唯一の駆動要因でした。

中でも、管理資金が市場を牽引しています。9月17日から9月20日までに、管理資金は23億ドルのsilverを購入しました。2019年末以来、管理資金が20億ドル以上のsilverを購入したのは3回しかありませんでした。

白銀の供給が持続的に不足しているうえに、実質金利が低いため、ドルが弱く、白銀価格が上昇しています。メキシコの金属鉱業企業Fresnilloは、5G、太陽光、自動車、およびナノテクノロジーの発展により、白銀の需要が強いことを強調しています。さらに、米国の5年物の実質金利が8ベーシスポイント低下し、米ドルインデックスが0.7%下落しました。

米連邦準備制度理事会の利下げ後、白銀価格は引き続き上昇しています。9月17日から9月20日まで、銀価格は1.7%上昇しました。

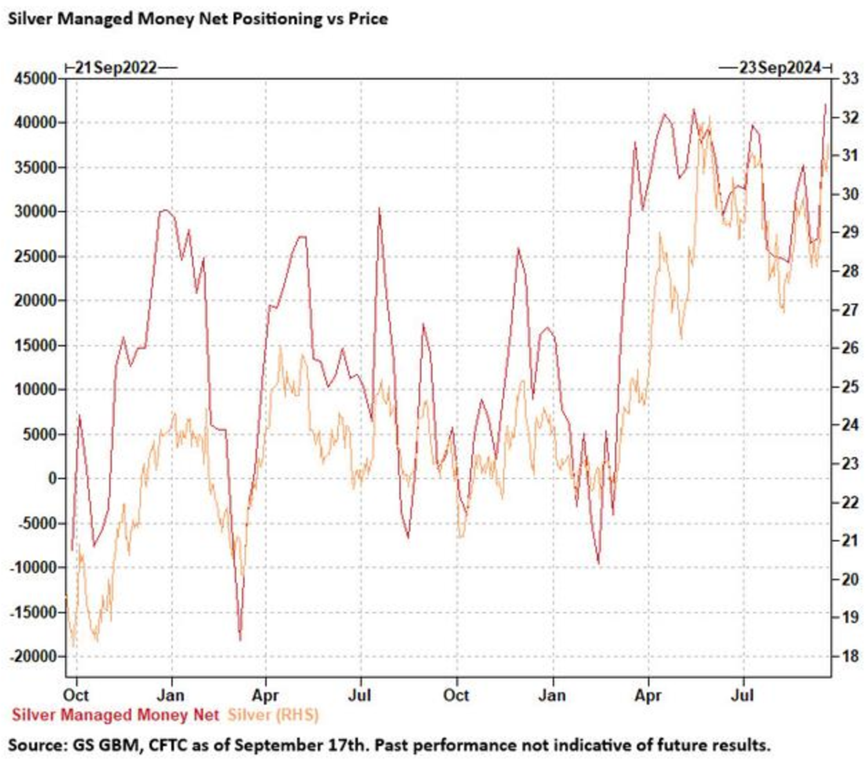

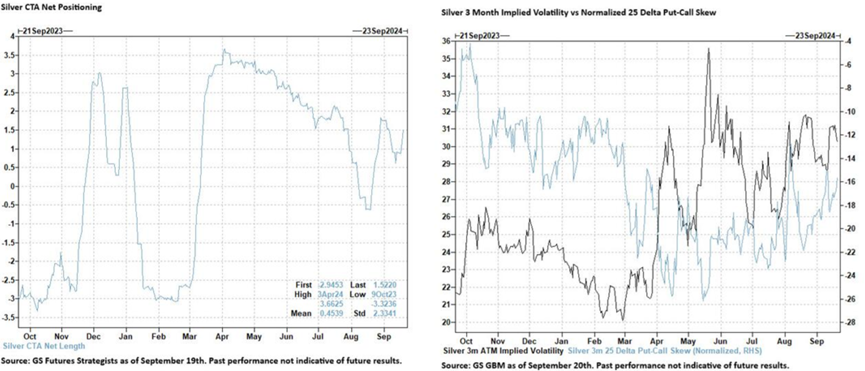

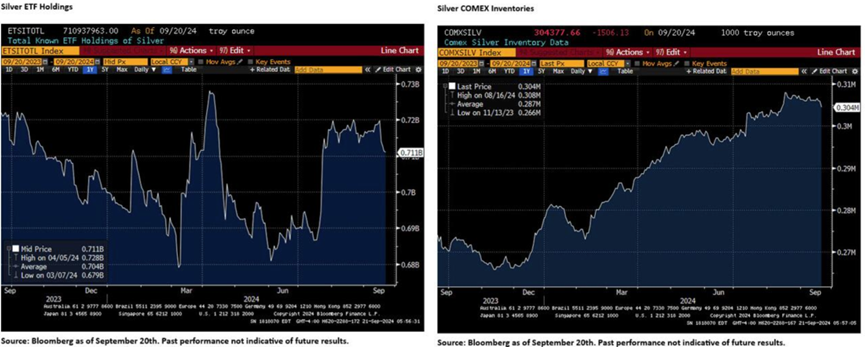

しかし、資金の流れはばらついています。ゴールドマンサックスグループの先物戦略アナリストは、市場が白銀を保有する傾向を示すCTAモデルを提示していますが、それにもかかわらず、etfの保有者は価格上昇時に売却しており、これは金に対する以前のアプローチと類似しており、最近数か月間この行動が止まることはありませんでした。さらに、3カ月の予想変動率(iv )は低下しており、標準化された25デルタのプット/コールオプション価格差が増加しています。

つまり、現在の期限構造は市場がまだ本当に緊張していないことを示しています。この状況下で12月から3月までの白銀価格は実際に下落しています。これはいくつかの指標と一致しており、9月17日時点で、生産業者、加工業者、取引業者、およびユーザーの空売りポジションは平均水準より低かったです。COMEXの在庫はついに1年の高値から戻りました。したがって、Fresnilloが白銀の需要が旺盛であると述べているにもかかわらず、市場参加者はさらなる投機的なロングポジションを支持する能力を持っています。

もちろん、金が急騰するように、売り手や空売り戦略による白銀の供給は限られています。一定の水準まで価格が下落すると、白銀も急速に上昇します。有名な金融ブログzerohedgeは、白銀の波乱が金よりもはるかに大きいため、今後1年間で白銀が金を大きく超えることも珍しくないと考えています。