行業が圧力を受ける中、一部のセメント企業が正の利益を達成し、良好な経営の弾力性を示しています。

中間決算の発表時期は過ぎており、低迷するセメント業界はまだ回復の兆候を待っています。不動産市場の販売低迷とインフラ投資の成長率の鈍化といったセメント業界の主要な下流需要源が、セメント需要全体の圧力を引き起こしています。

データによると、上半期にはセメント業界が「量と価格ともに下落」し、全国のセメント生産量は8.5億トンに達し、前年比10.0%減少し、2012年以来の同期で最低水準にありました。一方、全国のセメント平均価格は1トンあたり367元で、前年比12.8%減少しました。

しかし、四半期別にみると、セメント価格は最初に抑制され、後に上昇する傾向が現れ、第2四半期にはセメント平均価格がわずかに上昇しました。第2四半期はセメント業界の伝統的需要旺季であり、業界の自主規制とピークを避けるための生産の強化が重なり、第2四半期の全国のセメント平均価格は369元で、前期比で1.6%上昇しました。

しかし、四半期別にみると、セメント価格は最初に抑制され、後に上昇する傾向が現れ、第2四半期にはセメント平均価格がわずかに上昇しました。第2四半期はセメント業界の伝統的需要旺季であり、業界の自主規制とピークを避けるための生産の強化が重なり、第2四半期の全国のセメント平均価格は369元で、前期比で1.6%上昇しました。

行業が圧力を受ける中、一部のセメント企業が正の利益を達成し、良好な経営の弾力性を示し、非セメント事業や海外事業の高成長も基本面に明るい色を添えています。下半期には、市場はセメント業界が底を打ち、回復する可能性があるかどうか期待することができるでしょうか?

売上高と当期純利益が大幅に減少し、資本支出もさらに縮小しています。

2024年上半期、セメント市場の需要は低調が続き、業界の景気は底部水準で推移し、全体的な圧迫運営の状況が上場企業の業績にも反映されています。中国建築材料協会のデータによると、2024年上半期のセメント業界の総利益は-11.5億元で、企業の損失率は50%を超えています。

智通財経アプリによると、代表的な9社の主要セメント企業のうち、8社が上半期の売上高が減少し、華新セメント(06655)のみが売上高の正の成長を達成したが、前年同期比の増速率は1桁に過ぎない。さらに、純利益も大幅に減少し、その中で万年青(000789.SZ)は純利益が僅か151万元であり、天山股份(000877.SZ)と冀東セメント(000401.SZ)はそれぞれ341億元と81億元の赤字を計上しています。

生産能力と販売数量を考慮すると、海螺セメント(00914)と天山股份の市場シェアは上位で、上半期の販売数量(主にセメントとクリンカーの輸出であり、内部の相殺は含まれていません。実際のデータではセメントが主)はそれぞれ1.26億トンと1.06億トンであり、前年同期比それぞれ3%と13%減少しました。次いで冀東セメント、華新セメントがし、販売数量はそれぞれ0.38、0.28億トンで、前年同期比それぞれ13%と5%減少しました。

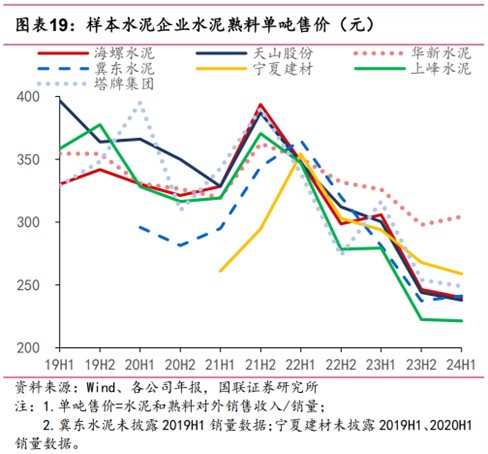

1トンあたりのセメント価格を見ると、上半期、多くのセメント企業の1トン当たり価格が下落しており、華新セメント、冀東セメントの1トン平均価格はそれぞれ6元と4元増加しています。主な理由は、華新セメントが海外販売価格を引き上げ、そして第2四半期に東北地区の生産ピークを抑制するための取り組みが水泥の価格回復を先導したためです。

1トン当たりのセメント純利益を見ると、上半期、多くの企業の1トン当たりの純利益が前年同期比で減少しています。海螺セメント、広東塔牌集団(002233.SZ)、寧夏建材(600449.SH)の1トンあたりの純利益は高く、それぞれ29、29、27元で、前年同期比で31、35、14元減少しています。全国的なリーダー企業として、海螺セメントは依然としてコスト競争力が著しく、収益は業種平均を上回る水準を維持しています。

収益が持続的に圧迫される状況の中、多くのセメント企業は資本支出を継続的に削減し、純現金流も一定の減少が見られます。海螺セメント、天山股份、華新セメントの資本支出額は上位にランクインし、上半期の資本支出はそれぞれ57、47、14億元で、全体的に前年同期比わずかに減少しています。

智通財経アプリによると、水泥熟料産能置換プロジェクトやM&A支出以外に、近年多くの企業が資本支出を新規事業、新市場の拡大、または産業チェーンレイアウトの補完に活用しており、海螺水泥は骨材、商混、光伏新エネルギービジネスの拡大や、華新水泥は海外水泥産能の配置などを行っています。

大半のセメント企業が営業キャッシュフローが前年比で減少する中、海螺水泥の営業キャッシュフローは逆境に反して増加しました。上半期の営業活動によるキャッシュフロー純額は690億元で、前年比180億元増加し、35%増加しました。

全体として、上半期には多くの企業が大きな経営プレッシャーに直面していますが、Q2のセメント価格の上昇に加えて、セメント業界のコストコントロールの強化、資本支出の縮小により、ほとんどのセメント企業のQ2の粗利率、純利率が前四半期比で回復し、経営プレッシャーが緩和されています。さらに、非セメント事業や海外事業も新たな業績向上をもたらす可能性があります。

非セメント事業、海外事業は復活の契機となる可能性があります

全体的に経営が圧迫されている中、セメント企業は近年、新しい道を積極的に模索しており、非セメント事業や海外事業が業界に成長の機会をもたらしています。例えば、华新水泥は業界内で稀な収益増加を上半期で達成しており、これは海外セメント販売や骨材、商混などの非セメント事業の急速な成長に主によるものです。

2024年上半期には、海螺水泥、华新水泥の非セメント事業が目覚ましい成績を収めており、海螺水泥では骨材、商混がそれぞれ2桁の成長を達成し、売上高は前年比29.8%、20.6%増加し、産能はそれぞれ16.2%、33.9%増加しました。

2022年から、海螺水泥は骨材、商混の産能構築を強化し、2023年末までに骨材の産能は1.49億トン、商品混凝土の産能は3980万立方メートルに達しました。2023年のデータによると、骨材と人工砂の粗利益率は48.32%と各製品の中で最高で、潜在的に大きな利益空間を持っています。ただし、これらの事業の売上構成比は相対的に小さく、骨材、商混の売上比率はそれぞれ6.4%、3.5%です。

華新水泥は、2024年上半期においては骨材、商混事業の進展がより速く、事業収入はそれぞれ37.0%、24.2%増加し、合計収入比率は8.8ポイント増加して42.5%に達しました。

海外セメントの需要と価格が同時に上昇したため、華新セメントに新しい業績拡大をもたらしました。企業の上半期セメントクリンカーの総販売量は前年比4.9%減少し、そのうち海外販売量は47.0%急増し、国内の15.7%の販売減少を相殺しました。海外セメント事業の総収入は357.8億元で、前年比55.41%増加し、全体の収入比率は約22.04%で前年比7.5ポイント増加しました。

同様に海外市場に展開している香港株西部セメント(02233)は、2023年に海外市場収入が277億元に達し、前年比145%増加し、総収入比率が31%に達しました。エチオピア、コンゴ、モザンビークへの投資により、企業のアフリカ事業の平均販売価格と利益は国内工場よりも高く、2023年の中国工場価格は1トン当たり292元で、アフリカ工場はそれぞれ813元で中国工場の粗利益は1トン当たり44元、エチオピア、コンゴ(キンシャサ)、モザンビークはそれぞれ504元、509元、358元です。

ピークオフ生産の減少傾向が続き、下半期のセメント価格の見通しが良好である。

全国のセメント市況が弱い状況が続いているにもかかわらず、下半期のセメント業界には政策や業界の多くのポジティブ要因があります。

政策面では、最近中央銀行、金融監督管理委員会などが政策を頻繁に出しており、需要と供給の両側から不動産市場を包括的に支援し、建材業界の基本的なファンダメンタルを積極的に刺激する可能性があります。天風証券はリサーチレポートで、セメント、ガラス繊維などの建材の価格がやや回復しており、段階的な底入れが実現している可能性があり、底値回復の機会を迎えるでしょう。

9月以降、生態環境省は順次、「全国炭素排出権取引市場水泥、鉄鋼、電解アルミニウム業界作業方針(意見募集稿)」、 「企業温室ガス排出の計算と報告のためのガイ 水泥業界」、「企業の温室ガス排出の核算技術ガイ 水泥業界」といった文書を発表し、セメント業界は2024年に炭素排出権取引市場の基本構想が概ね形作られることになります。

Finance Live APP によると、セメント業界は炭素排出量が多いため、炭素取引などの関連政策が実施され、業界の合理的な発展を促進し、過剰な生産能力のクリーニングを加速させる可能性があります。平安証券は、業界が全国の炭素排出、炭素取引市場に組み入れられることで、近年華新、海螺などが代替燃料や技術改良などを通じてエネルギー消費水準を向上させたトップ企業のコストアドバンテージがさらに強化されると指摘しています。

業界レベルでは、最近業界は積極的に自律規制を強化し、ピークオフ削減力度を高めており、セメント価格をサポートしています。報道によると、長三角地域のセメントリーダーは7月、8月にそれぞれ10日間生産停止し、約30%の削減を実施する予定です。地域のリーダーである海螺セメントも今回のピークオフに参加する予定です。

安徽海螺は最近発表した2024年の「品質向上と効率化で投資回収」アクションプランで、利益を目的とし、シェアを基盤とする総合考え方に基づいて、政府がより強力なピーク時生産制御やサプライサイド改革政策を積極的に推進し、厳格に遵守することを指摘しました。セメント事業の収益基盤を安定させます。

ただし、現在のピーク時制限生産の実施状況は引き続き観察が必要であり、需給関係が改善すれば、セメント企業は需要の低下を相殺するために1トンあたりの利益を向上させる可能性があります。さらに、9~10月の旺季を迎えるに伴い、各地のセメント価格も上昇する可能性があります。報道によると、9月に入ると、湖南、陝西省、河北、河南、江蘇省、浙江、遼寧省、吉林、黒竜江省、四川、重慶などの多くの地域の主要ブランド企業がセメントの価格を引き上げることを通知しています。

全体的に見ると、ピーク時制限生産の業界的な合意はセメント価格の安定を支援し、下半期にセメント価格がある程度回復する可能性があります。一方で、資本支出の減少に伴い、セメントセクターの利益配当性が依然として優れており、配当利回りが高い業界のリーダー企業は長期的な配置価値を有するでしょう。もう一方で、非セメント事業や海外セメント事業が優れたパフォーマンスを示すセメント企業も好材料を催化剤で迎える可能性があります。

不过,分季度来看,水泥价格呈现先抑后扬走势,Q2水泥均价出现小幅回升。据了解,二季度为水泥行业传统需求旺季,叠加行业积极开展行业自律和加强错峰生产,Q2全国水泥均价为369元,环比上升1.6%。

不过,分季度来看,水泥价格呈现先抑后扬走势,Q2水泥均价出现小幅回升。据了解,二季度为水泥行业传统需求旺季,叠加行业积极开展行业自律和加强错峰生产,Q2全国水泥均价为369元,环比上升1.6%。