新しい決算シーズンが幕を開けたことで、今年の米国株の強力な上昇トレンドは最大の試練に直面する可能性があります。

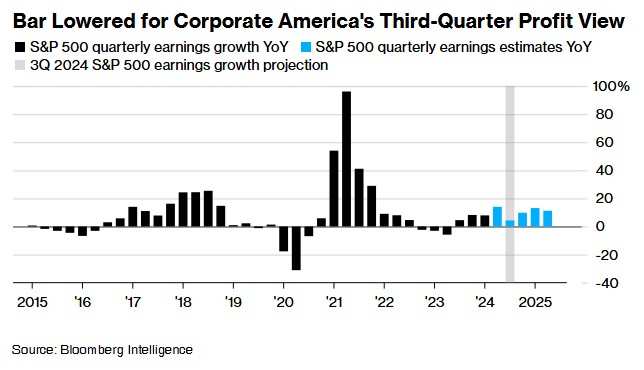

智通金融アプリが報じたところ、新しい決算シーズンが幕を開けたことで、今年の米国株の強力な上昇トレンドは最大の試練に直面する可能性があります。Bloomberg Intelligenceのデータによると、ストラテジストたちの予測では、s&p 500 index の構成株企業が過去4四半期で最も弱い業績を発表し、第3四半期の利益は前年比4.3%の増加にとどまると予測されています。

盈利予想が低下したにもかかわらず、s&p 500 index は先週金曜日に新たな高値を更新し、20204年に入って累計で22%上昇しています。米国株に積極的な投資家たちはかもしれませんが理にかなっています。なぜなら、これらの修正された予想があまりにも悲観的であることが証明されれば、利益が予想以上に上昇する可能性があるからです。この種の事態は、第1四半期に発生しました。当時の利益予想は前年比3.8%の増加とされていましたが、実績は実際に前年比7.9%の増加でした。

LPL Financialの投資戦略アナリストのRoss Mayfield氏によれば、「アナリストがeps予想を大幅に引き下げている状況は通常よりも大きいため、予想を上回る確率が高まり、株価のパフォーマンスも向上する可能性があります。」

LPL Financialの投資戦略アナリストのRoss Mayfield氏によれば、「アナリストがeps予想を大幅に引き下げている状況は通常よりも大きいため、予想を上回る確率が高まり、株価のパフォーマンスも向上する可能性があります。」

以下は第3四半期の決算シーズンで投資家が注目すべき5つの主要テーマです:

1、テクノロジージャイアントの利益成長の鈍化

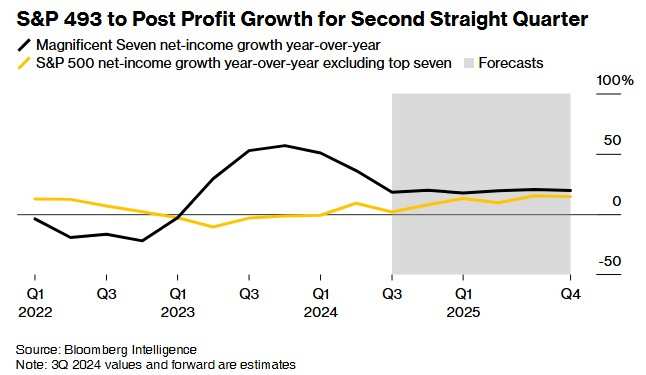

s&p 500指数成分株式会社の利益の大部分の伸びは、依然として大手のテクノロジー会社からなり、これらの企業は人工知能の発展の主要な恩恵を受けていると見なされています。いわゆる「米国株のビックテック 7」と呼ばれる企業、つまりアップル、マイクロソフト、Alphabet、アマゾンドットコム、エヌビディア、メタ、そしてテスラの第3四半期の利益は18%増の見通しです。ただし、Bloomberg Intelligenceのデータによると、これらのテクノロジー大手の利益成長率は鈍化傾向にあり、2023年以上の30%を下回っています。

さらに、データによると、「米国株のビックテック 7」以外のs&p 500指数の他の構成株会社の第3四半期の利益は1.8%増の見通しで、これは2四半期連続の増加となりますが、増加率は非常に小さいです。Bloomberg Intelligenceのデータによると、s&p 500指数の残りの493社の構成株会社の利益成長予想は、今後大幅に加速し、2025年第1四半期までに二桁の伸びを実現する見込みです。

2、株選びの楽園

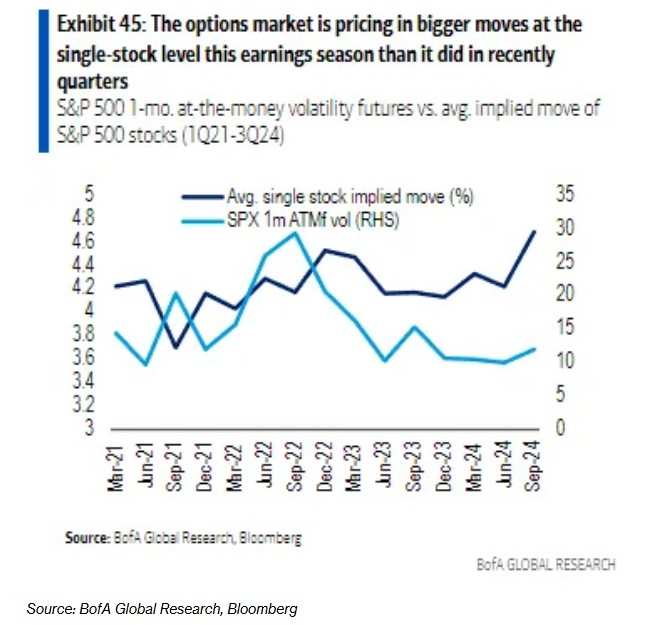

投資家は、いくつかの個別銘柄が急激な変動を示す可能性があることを予想しており、これらの変動は大型株指数には反映されないでしょう。オプション市場では、2021年以来最大の平均予想変動率を個々の株に対して設定していますが、ネットバンク・アメリカの株口策士オーサン・クウォンは、指数レベルが比較的低いと述べており、これにより今回の決算シーズンは「株選びの楽園」となる可能性が高いことを示唆しています。予想変動率リラティブリー・ロー、本財務報告期は「株選びの楽園」になる可能性があるということを示唆しています。

s&p 500 indexの11のセクターの中で、テクノロジー、コミュニケーションサービス、医療保健の3つのセクターが利益率が10%を超えると予想されています。一方、エネルギーセクターは20%以上の利益減少を予測しています。英国商業銀行(BI)の株価戦略責任者であるGina Martin Adams氏は、前四半期の原油価格の急落により、エネルギーセクターの利益の見通しが11のセクターの中で最も大幅に低下すると述べています。

3、利益率

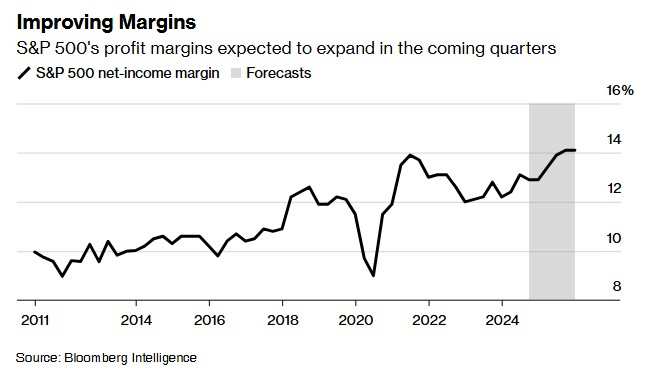

ウォール街の専門家は、利益率に密接に注目しており、これは企業の収益性の有効性を測る重要な指標です。データによると、第3四半期の利益率は約12.9%に低下する予定であり、第2四半期の13.1%よりも低くなりますが、2023年第3四半期の12.8%よりもわずかに高いです。このわずかな低下は、一部の企業が投入コストを消費者に転嫁する際に直面するいくつかの課題を反映しており、自動化が難しい低生産性の産業では、賃金の圧力がまだ残っているといえます。

Bloomberg Intelligenceのデータによると、エネルギーおよび不動産セクターの利益率が最も低いと予測されていますが、より広い視点から見ると、将来数四半期には回復が見込まれています。

4、動揺するヨーロッパ市場

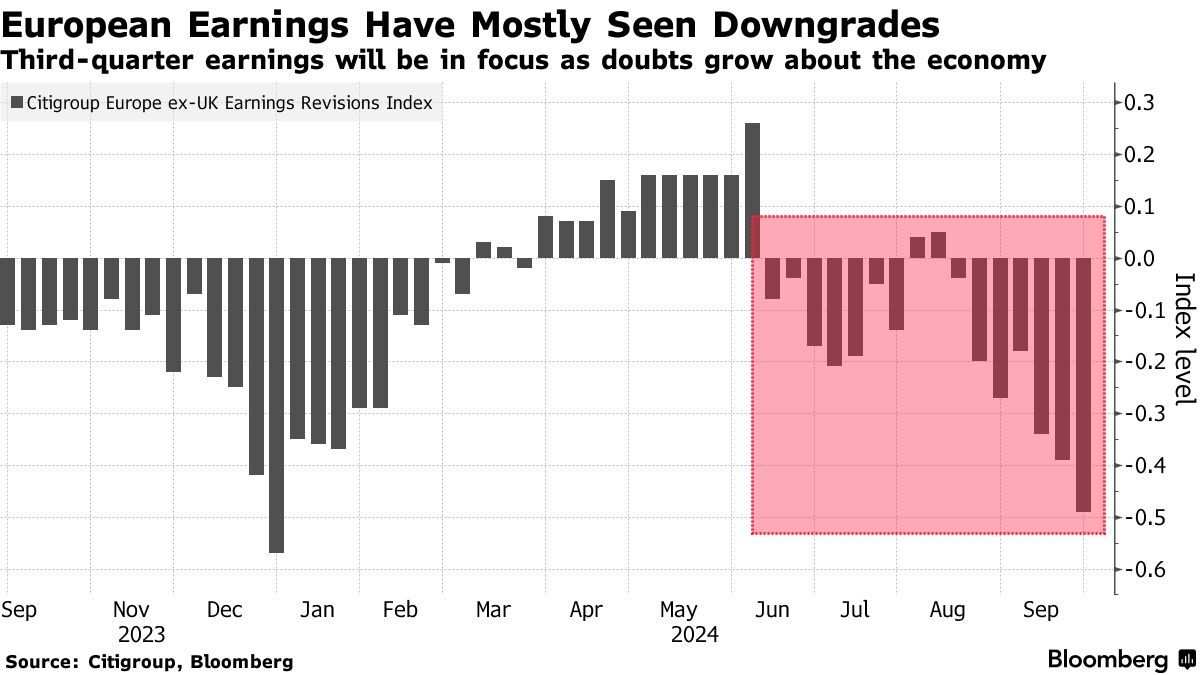

ヨーロッパでは、新しい決算期が始まり、ユーロストックス600指数の転換点になる可能性があります。現在、この指数は歴史的な高値の近くで推移しています。ユーロ圏の経済成長の鈍化を受けて、アナリストはこの指数構成銘柄企業の収益予測を下方修正しました。

盈利予想の引き下げが期待を下回る基準を引き下げましたが、2025年の予想は依然として非常に高いです。消費者需要が弱まる兆候があると、これらの予測を引き下げることになり、これはさらに企業株価に影響を及ぼすでしょう。Hennes&Mauritz ABやフォルクスワーゲンなど、多くの有名企業が直近数週間で利益警告を発表しました。

5. 選挙の焦点

米国大統領選まで数週間しかない中、投資家は企業幹部の経済、貿易政策のリスクやその他政治問題に対する見解を注視することとなります。米国銀行によると、第2四半期の業績電話会議で「選挙」という言葉を約110社の企業が言及し、4年前から62%増加しました。

バンクオブアメリカの株式戦略アナリストOhsung Kwonは、歴史は企業の投資活動が米国大統領選挙後に加速する傾向があることを示しており、これは今後数四半期で企業が資本を発揮する催化剤になる可能性があります。特に金利が下がっている状況下では。

ただし、企業はいくつかの事業計画やその他の支出を遅らせるかもしれません。lplインベストメントホールディングスの最高株式戦略アナリストJeff Buchbinderは、「現在、これほど多くの資本投資が人工知能に関連していますが、大統領選によってそれが抑制される可能性は低いでしょう。しかし、現在大統領選まで非常に近いため、政治的な不確実性のため、いくつかのより伝統的な資本の約束が遅れる可能性があります。」

Baird投资策略师Ross Mayfield表示:“分析师下调每股收益预期的幅度比通常情况下要大,这可能会导致超出预期的概率上升,股市表现也会更好。”

Baird投资策略师Ross Mayfield表示:“分析师下调每股收益预期的幅度比通常情况下要大,这可能会导致超出预期的概率上升,股市表现也会更好。”