バンク・オブ・アメリカは、2024年は過去20年間で中国と米国の株式から最も強い反応があった年の1つになったと指摘しました。特に財務報告が発表された後は、このようなボラティリティは特に顕著です。財務報告が集中的に発表される今、投資家は個々の株式のパフォーマンスにもっと注意を払うべきです。

10月が終わりに近づくにつれ、特に世界的な「マグセブン」巨大テクノロジー企業の収益レポートが発表される前は、米国の株式市場は不安定な段階に入っています。

非農業、GDP、PCEデータに加えて、今週、170社のS&P 500企業が時価総額の 47% を占める収益データを発表しました。

バンク・オブ・アメリカ・メリルリンチの最新の調査レポートによると、米国株式が直面している脆弱性は記録的なレベルに達しており、投資家は次の収益シーズンに警戒しています。

バンク・オブ・アメリカ・メリルリンチの最新の調査レポートによると、米国株式が直面している脆弱性は記録的なレベルに達しており、投資家は次の収益シーズンに警戒しています。

バンク・オブ・アメリカは、財務報告が集中的に発表される現在、投資家は個々の株式のパフォーマンスにもっと注意を払うようになっていると考えています。この「歴史的に最も敏感な米国株」の環境では、投資家は特に注意する必要があります。

財務報告前の「非常に敏感な時期」

バンク・オブ・アメリカ・メリルリンチのレポートによると、2024年は過去20年間で最も激しい反応があった年の1つです。特に収益報告が発表された後は、このようなボラティリティは特に顕著です。

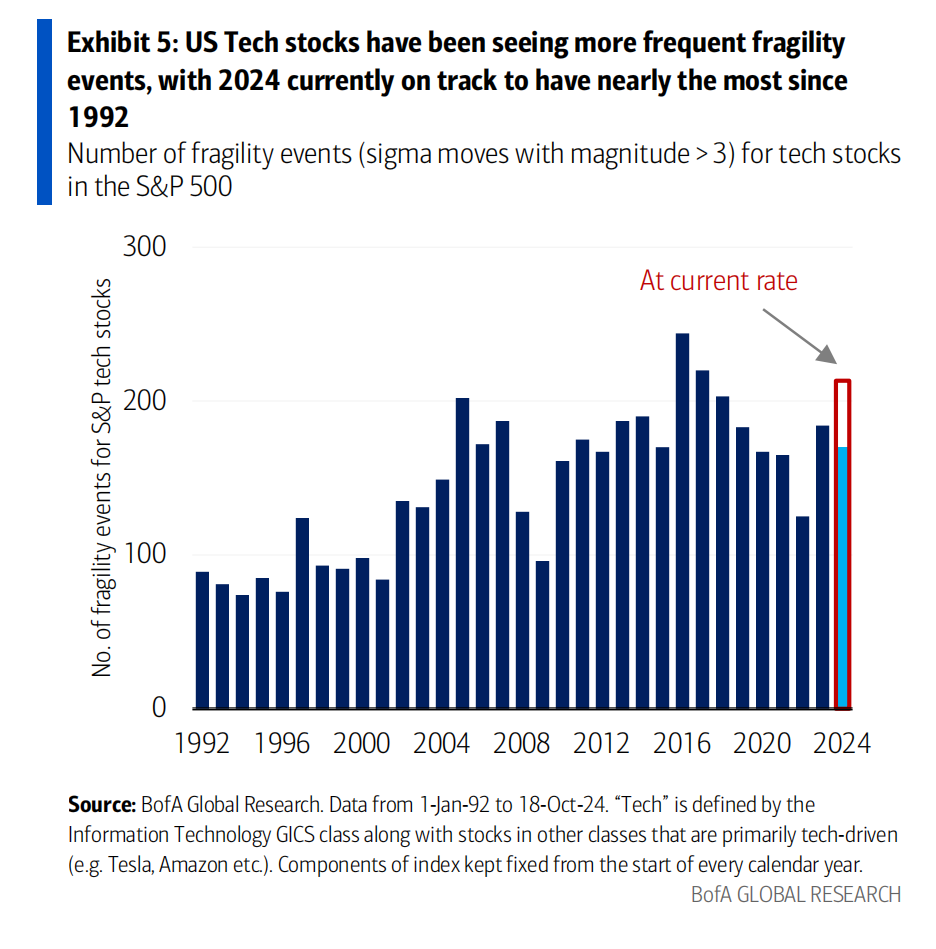

データによると、S&P 500指数のテクノロジー株の「脆弱性インシデント」の件数(つまり、1日の上昇率と下降率が標準ボラティリティの3倍を超える状況)は、過去最高に近づいています。

「2024年の脆弱性ショックは、1992年以降のほとんどの年よりも大きく、頻繁に起こるでしょう。」

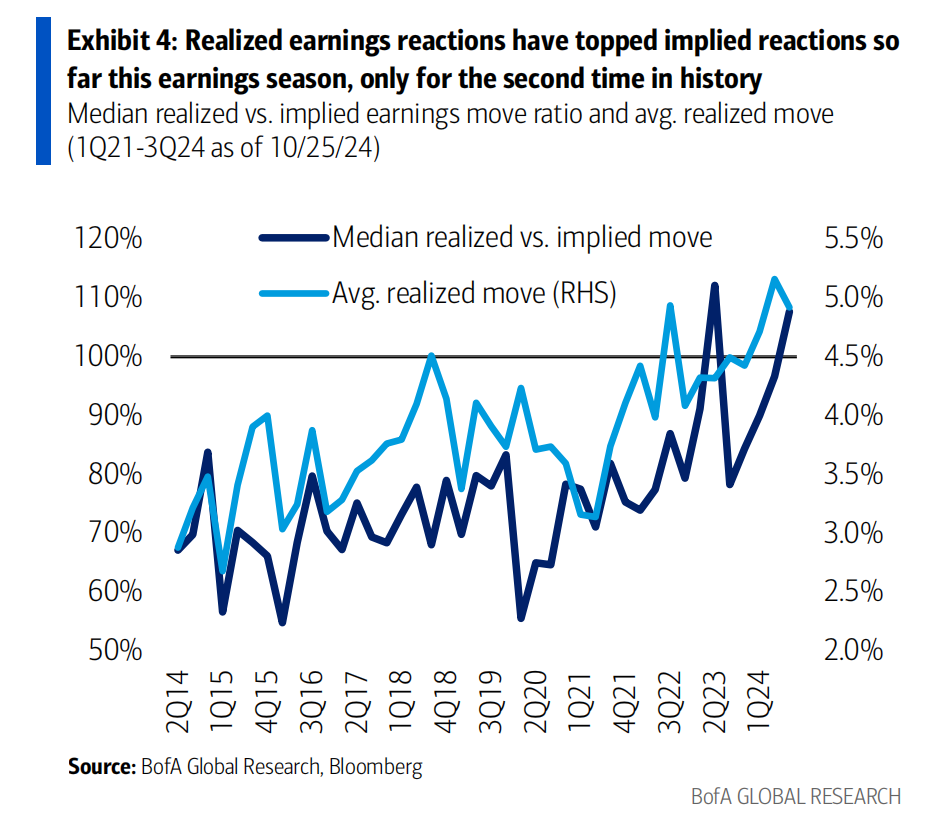

データによると、この収益シーズンの実際の収益反応は、市場の一般的な予想を上回っています。これは史上2回目です。つまり、財務報告期間中、株価のパフォーマンスは市場の予想よりも激しいことが多いということです。

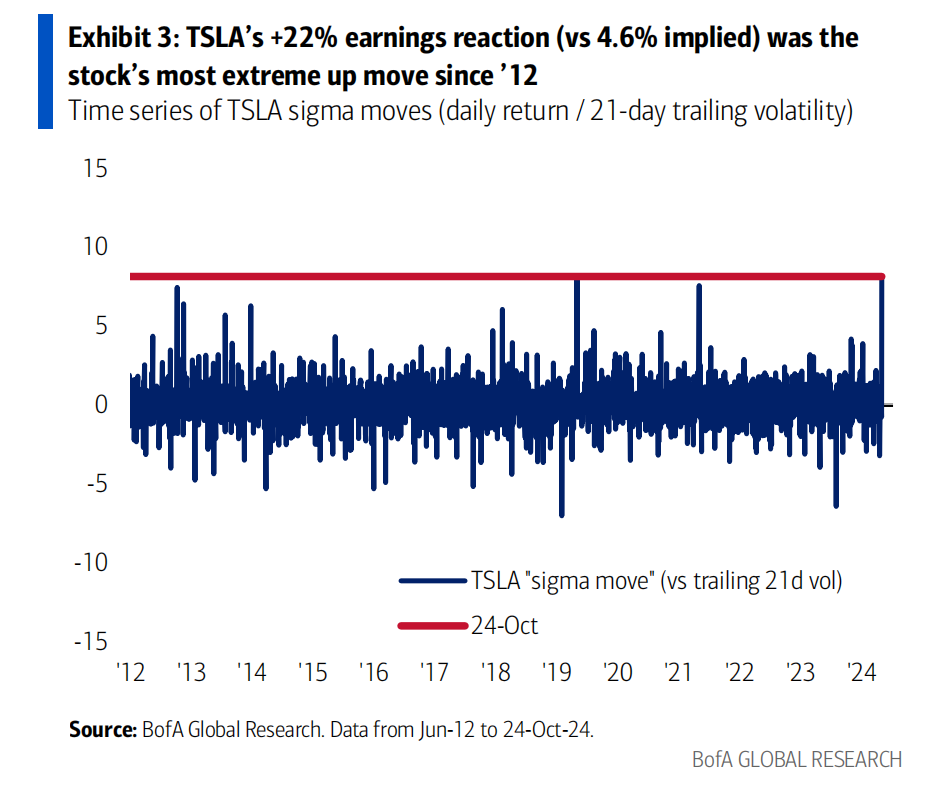

レポートに記載されているように、最近の収益レポートの発表後にテスラが22%上昇したことが典型的な例で、市場のインプライド変動予想はわずか4.6%です。予想を上回るこの急激な変動により、決算報告が発表された時点で、個々の米国株式の「非常に敏感な時期」が明らかになりました。

さらに、今後の米国の10月の雇用データと製造業指数は、ストライキやハリケーンなどの要因によって歪む可能性があるため、バンク・オブ・アメリカは投資家に、起こり得る弱いデータに過剰反応しないようにアドバイスしています。

バンク・オブ・アメリカは10月にそれを予測しています非農業部門雇用者数データ約10万件の新規雇用が創出され、そのうち約5万件はストライキやハリケーンによって相殺される可能性があります。一方、失業率は 4.2% に上昇すると予想されています。

Mag 7:ハイテク巨人の市場テスト

レポートによると、Mag 7はオプション価格設定現在は低いため、これらの企業が財務報告後にもたらす可能性のあるボラティリティのリスクを市場が十分に反映していない可能性があります。バンク・オブ・アメリカは、メタ、グーグル、マイクロソフトのオプションは比較的安いと考えていますが、全体的な魅力から判断すると、Appleのオプションの方が注目に値します。

調査レポートでは、市場レベルでの変動は少ないものの、個々の株式レベルでは、市場は「株式セレクターにとっての楽園」に入っていることも指摘しています。財務報告が集中的に発表されている今、バンク・オブ・アメリカは、投資家は個々の株式のパフォーマンスにもっと注意を払うべきだと提案しています。

バンク・オブ・アメリカは、現在の市場のボラティリティは収益シーズンだけの現象ではないと考えています。2024年の全体的な市場センチメントとマクロ経済の不確実性がこの状況を悪化させています。特に大規模なテクノロジー企業の場合、投資家は収益レポートが発表されるときの株価の急激な変動に注意する必要があります。

根据美银美林的最新研报,美股面临的脆弱性达到了创纪录的水平,这让投资者对即将到来的财报季充满戒心。

根据美银美林的最新研报,美股面临的脆弱性达到了创纪录的水平,这让投资者对即将到来的财报季充满戒心。